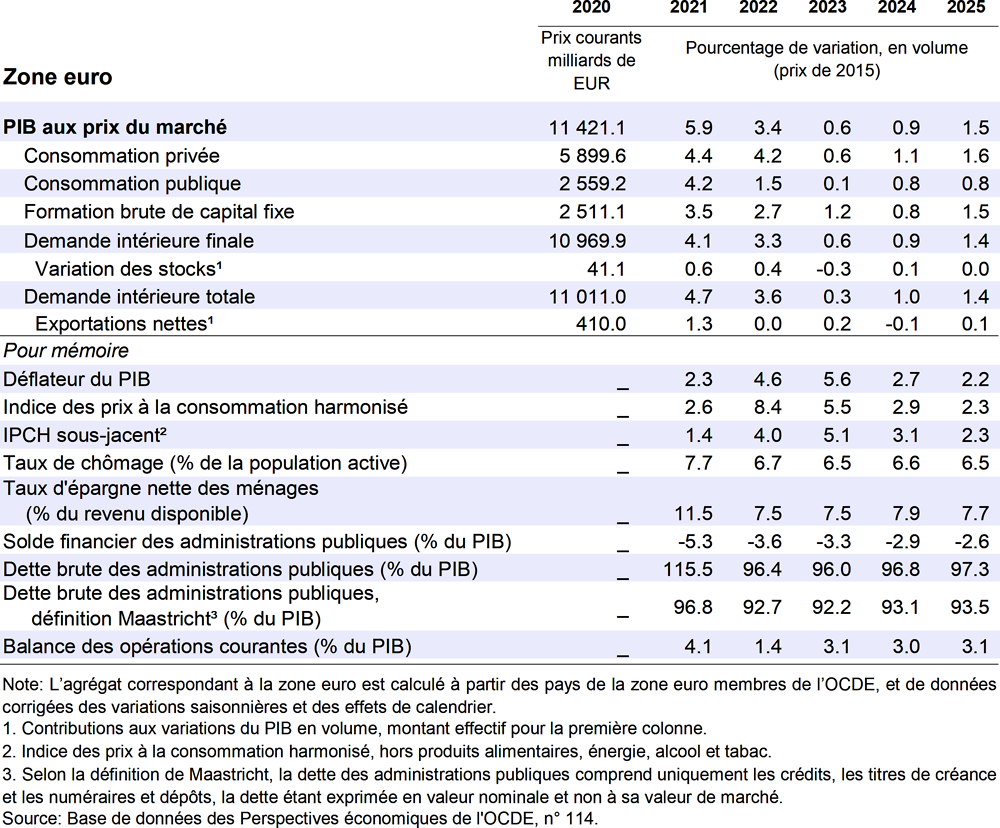

Zone euro

La croissance du PIB devrait ralentir à 0.6 % en 2023, avant de se raffermir progressivement pour atteindre 0.9 % en 2024 et 1.5 % en 2025. La tension sur les marchés du travail et la progression des revenus réels, dans un contexte de recul de l’inflation, stimuleront la consommation privée. Dans le même temps, la hausse des coûts de financement et l’incertitude pèseront sur l’investissement privé. La croissance des salaires ne devrait fléchir que progressivement au cours de la période considérée. Les goulets d’étranglement de l’emploi dans le secteur des services maintiendront l’inflation sous-jacente à un niveau élevé jusqu’à la mi-2025, malgré les baisses continues de l’inflation globale.

L’inflation sous-jacente persistante, les répercussions de plus en plus fortes de la hausse des taux d’intérêt sur l’économie réelle et l’incertitude liée à l’accroissement des risques géopolitiques nécessitent des politiques macroéconomiques coordonnées. Une politique budgétaire prudente est nécessaire pour reconstituer la marge de manœuvre budgétaire, tandis que les règles budgétaires européennes devraient être à nouveau axées sur la viabilité de la dette et des plans de dépenses pluriannuels. Les conditions monétaires doivent demeurer restrictives pour que le processus de désinflation puisse se poursuivre.

Le resserrement des conditions de financement et l’incertitude géopolitique pèsent sur les perspectives

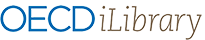

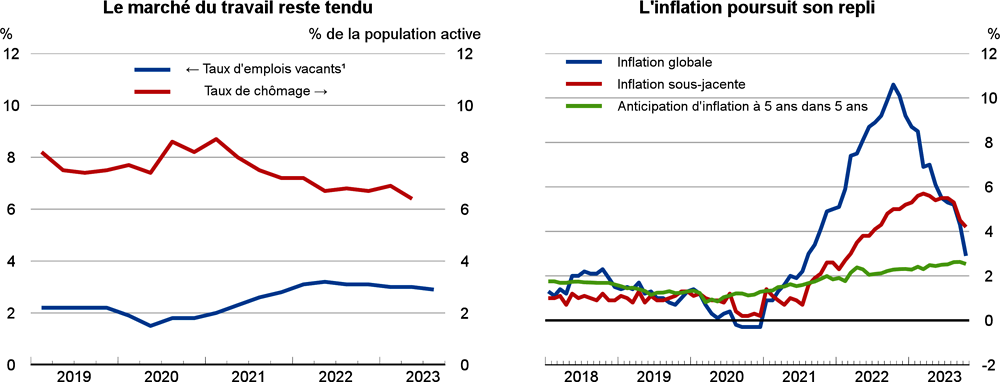

Le PIB a diminué de 0.1 %, en glissement trimestriel, au troisième trimestre de 2023. L’aggravation de la situation géopolitique a encore accentué l’incertitude. Les indicateurs avancés du climat et de la confiance se sont dégradés. L’amélioration des indices des directeurs d’achat composites s’est effacée au troisième trimestre de 2023. En effet, la production manufacturière a continué à diminuer, alors que la confiance comme la production dans les services ont marqué le pas. L’inflation globale a continué à se modérer, pour passer de 5.2 % en août à 2.9 % en octobre. De même, l’inflation sous-jacente s’est repliée, à 4.2 % en octobre. Cependant, l’inflation sous-jacente demeure persistante, les prix des services ayant augmenté de plus de 4 % en termes annuels. Les anticipations d’inflation tirées des marchés se sont stabilisées au-dessus de l’objectif fixé à 2 %, même à des horizons éloignés. Les prêts bancaires aux entreprises et aux ménages ont continué à fléchir, dans le contexte de taux débiteurs plus élevés, d’une baisse de la demande de crédits et d’un durcissement des critères d’octroi. Parallèlement, le marché du travail est resté tendu, le taux d’emplois vacants se situant très légèrement en deçà de son pic récent. Le taux de chômage corrigé des variations saisonnières s’est établi à 6.5 % dans la zone euro en septembre 2023, les pénuries de main-d’œuvre se traduisant par une croissance des salaires supérieure à la moyenne dans de nombreux pays.

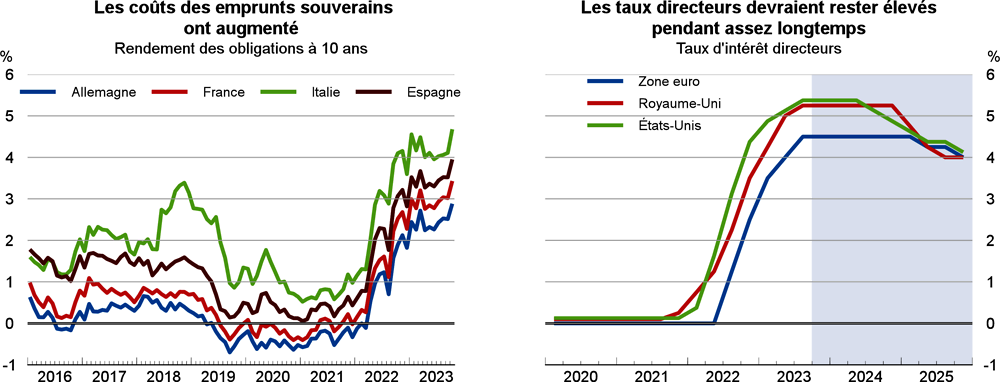

La hausse des rendements des obligations souveraines aux États-Unis ces derniers mois et l’augmentation des primes de risque d’inflation exigées par les investisseurs ont accru les rendements des obligations souveraines de nombreux pays de la zone euro. Dans le contexte du repli des cours des actions, les cours des titres des banques de la zone euro se sont inscrits en hausse, et ont fait mieux que les établissements des États-Unis, ce qui a fait baisser le coût des augmentations de capital. Les retombées économiques de la guerre d’agression menée par la Russie contre l’Ukraine ont été modérées. Les échanges directs avec la Russie sont faibles et ont été encore réduits par de multiples séries de sanctions coordonnées au sein de l’Union européenne (UE). Les entreprises européennes ont bien résisté à la crise énergétique, en partie grâce à une réduction sensible de la demande d’énergie. Les mesures coordonnées ont aussi contribué à renforcer la résilience. En effet, les capacités d’importation de gaz naturel liquéfié ont été étoffées et l’approvisionnement est satisfaisant, l’UE ayant atteint son objectif de stockage de gaz fixé à 90 % en août, soit bien avant la date butoir de novembre. L’accélération du déploiement des énergies renouvelables a aussi permis de réduire la dépendance à l’égard du gaz. Dans le même temps, la production a diminué dans les secteurs les plus énergivores, ce qui a pesé sur la croissance, d’où des appels à octroyer des aides aux industries nationales qui pourraient nuire au marché unique de l’UE. Les pays de l’UE ont récemment prolongé jusqu’en mars 2025 la protection temporaire offerte à plus de 4 millions de réfugiés ukrainiens. Pour aider les États membres à couvrir les coûts de l’accueil des réfugiés, l’UE a mis à leur disposition 21 milliards EUR (0.18 % du PIB de la zone euro) provenant du Fonds de cohésion et de la facilité pour la reprise et la résilience créée en réaction à la pandémie.

Les investissements publics en cours permettront de financer la transition écologique

L’orientation de la politique budgétaire de la zone euro, qui recouvre des situations radicalement différentes d’un pays à l’autre, devrait demeurer restrictive selon les projections en 2024 et en 2025, le resserrement en valeur cumulée représentant 1 ¼ pour cent du PIB. Les aides budgétaires visant à atténuer l’impact des coûts élevés de l’énergie devraient être supprimées progressivement en 2024. Il est capital de veiller à ce que les aides au revenu soient ciblées sur les ménages vulnérables et d’éviter une course aux subventions entre les pays afin d’empêcher la dégradation des finances publiques et de procéder au resserrement nécessaire des politiques macroéconomiques. Parallèlement, la guerre en Ukraine a provoqué une augmentation constante des dépenses militaires, et le programme « Next Generation EU » a suscité des investissements destinés à garantir la sécurité des approvisionnements énergétiques et à accélérer la transition écologique, d’environ 1 % du PIB de la zone euro par an. Ces dépenses doivent être exécutées de manière efficace.

La BCE a continué à resserrer sa politique monétaire, en portant le taux de facilité de dépôt à 4 % et le taux des opérations principales de refinancement à 4.5 %. Ces deux taux se situent à des niveaux historiquement élevés. Selon les projections, les taux directeurs devraient rester à ce niveau jusqu’en 2025, afin de réduire durablement les tensions inflationnistes sous-jacentes qui maintiennent l’inflation hors énergie et alimentation à un niveau élevé. Une période de croissance inférieure à son rythme tendanciel contribuera à réduire les tensions sur les ressources, notamment sur les marchés du travail qui restent dynamiques et celles à court terme liées au surcroît de dépenses publiques liées au programme NGEU. D’après des estimations, l’investissement public augmentera de pas moins de 2.5 % du PIB jusqu’à la fin du programme NGEU en 2026, ce qui attirera des investissements privés représentant 5 % du PIB. Le taux des opérations principales de refinancement devrait rester inchangé jusqu’au deuxième trimestre de 2025 puis être progressivement ramené à 4 % à la fin de la période considérée.

La croissance se raffermira avec la reprise de la demande intérieure

Selon les projections, la croissance trimestrielle devrait rester faible à court terme, dans le contexte du resserrement des conditions financières, du rebond des prix de l’énergie et des matières premières et de la grande incertitude. Malgré la vigueur de la croissance des salaires, l’inflation mesurée par les prix à la consommation, qui s’établit à 5.5 % en 2023, continuera à peser sur les revenus et sur la consommation privée. Cependant, les revenus disponibles réels se redresseront, sur fond de poursuite de la désinflation au cours de la période étudiée. L’investissement sera freiné par la montée de l’incertitude et par les conditions de financement restrictives, même si les dépenses supplémentaires au titre du programme NGEU compenseront en partie cet effet. D’après les projections, l’inflation globale devrait continuer à se modérer, pour atteindre 2.9 % en 2024 puis 2.3 % en 2025, la faible croissance de la demande intérieure permettant de contenir les tensions sur les prix et les coûts. L’inflation sous-jacente devrait elle aussi reculer, mais à un rythme plus lent, pour renouer avec l’objectif d’inflation de la BCE d’ici à la fin de 2025.

Les risques de divergence à la baisse par rapport aux projections prédominent. Les prix de l’énergie pourraient rebondir sous l’effet de la grande incertitude géopolitique, surtout durant les mois d’hiver à venir. Les tensions commerciales pourraient s’aggraver encore et peser sur la demande extérieure et raviver les pressions inflationnistes. Les risques qui entourent la stabilité financière demeurent élevés, sachant que les effets de la hausse des taux d’intérêt pourraient causer des pertes dues aux prêts en souffrance et à l’exposition aux risques immobiliers. En outre, les taux d’intérêt devront peut-être rester élevés pendant plus longtemps que prévu, voire être encore relevés, ce qui accentue le risque d’une récession et d’une exposition aux facteurs de vulnérabilité du secteur financier, notamment parmi les intermédiaires financiers non bancaires. À l’inverse, une diminution plus marquée des taux d’épargne des ménages actuellement élevés pourrait stimuler la consommation privée. Par ailleurs, une réduction durable de l’incertitude géopolitique pourrait atténuer les pressions à la hausse sur les prix de l’énergie et des matières premières, et une reprise plus forte en Chine pourrait contribuer à accroître la demande extérieure.

Les politiques macroéconomiques doivent maintenir le cap pour réduire l’inflation

Les besoins d’investissement liés à l’amélioration des politiques de sécurité énergétique et de décarbonation sont considérables. Dans le même temps, une politique budgétaire prudente s’impose pour soutenir le resserrement en cours de la politique monétaire et pour continuer à reconstituer les marges de manœuvre budgétaire. Un décaissement effectif des fonds du programme « Next Generation EU » contribuera à accroître la capacité de production à moyen terme, mais exige une conception minutieuse et un suivi attentif au niveau de l’UE. Pour éviter une course aux subventions préjudiciable et garantir des conditions de concurrence équitables, les règles relatives aux aides publiques ne devraient pas être assouplies davantage. Qui plus est, les ressources budgétaires existantes devraient être réorientées vers le soutien à la R-D verte, à l’innovation et à des aides en phase de démarrage, avec une coordination à l’échelle de l’UE. L’orientation de la politique monétaire devrait demeurer restrictive, complétée, le cas échéant, par l’adoption de mesures macroprudentielles et le recours à des instruments ciblés pour remédier aux vulnérabilités du secteur financier.