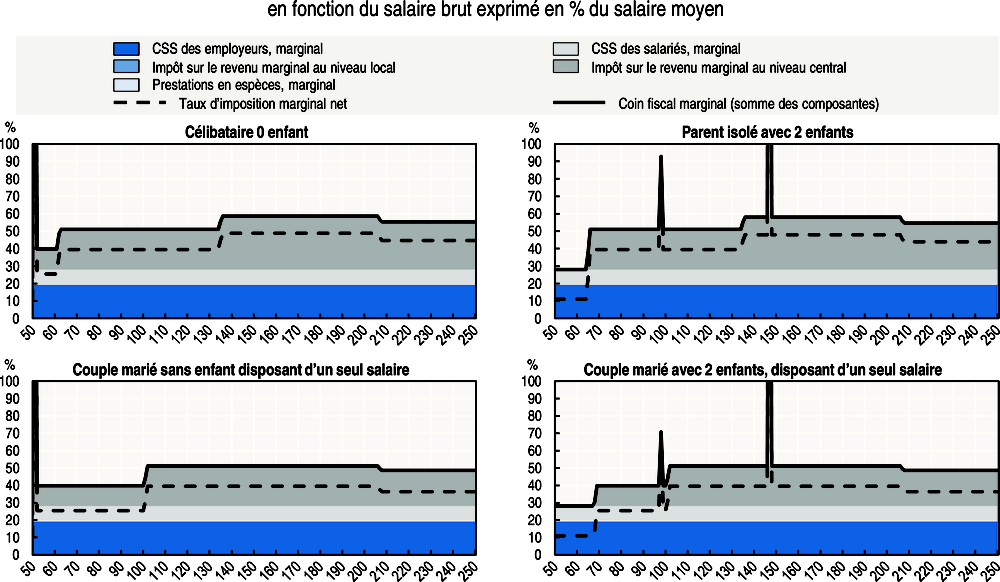

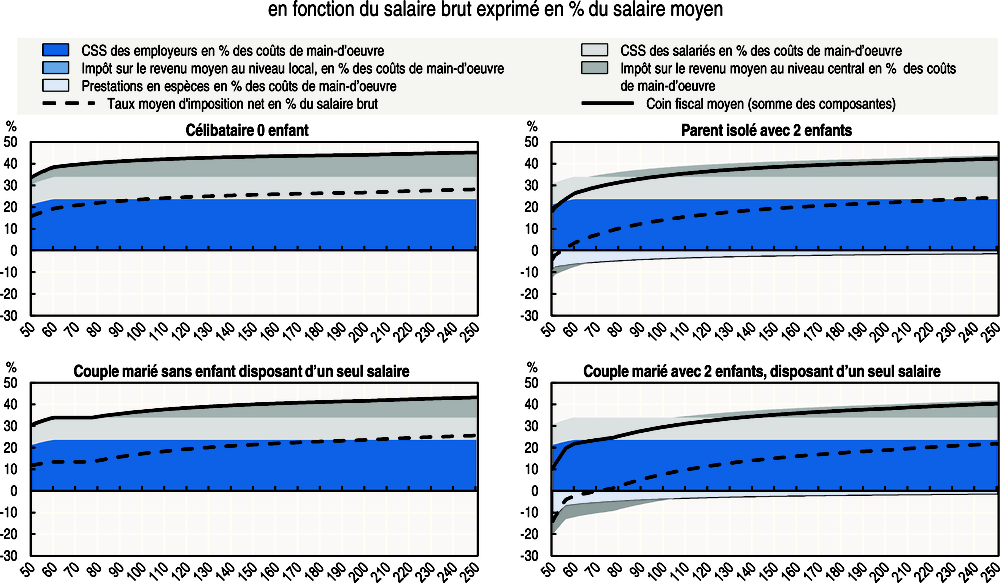

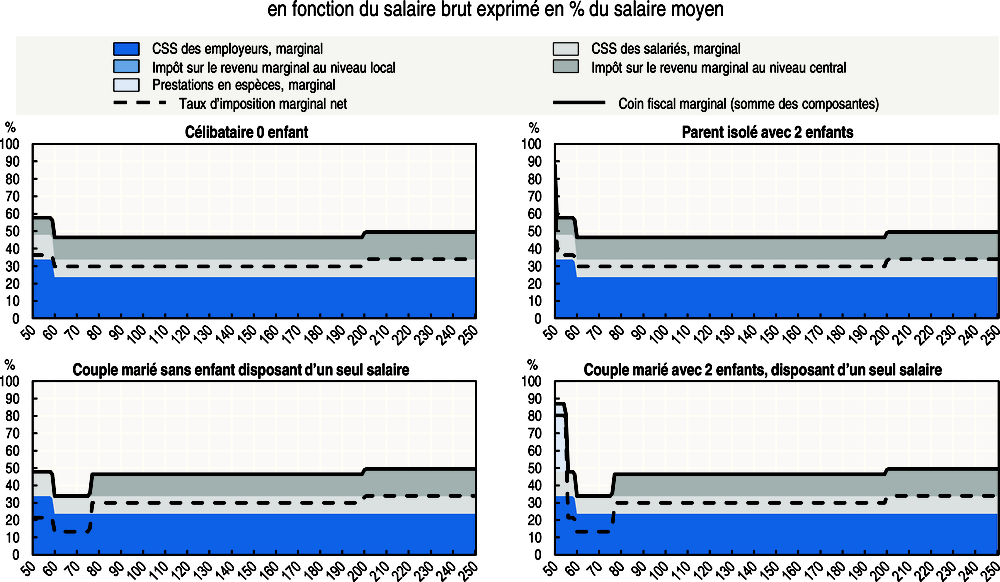

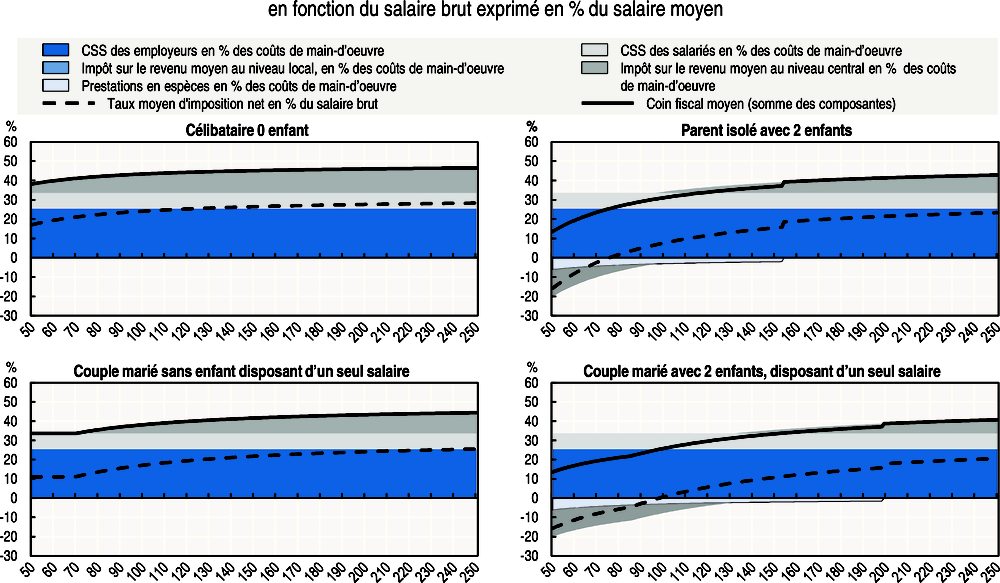

Chapitre 4. Illustration graphique de la charge fiscale pour 2017

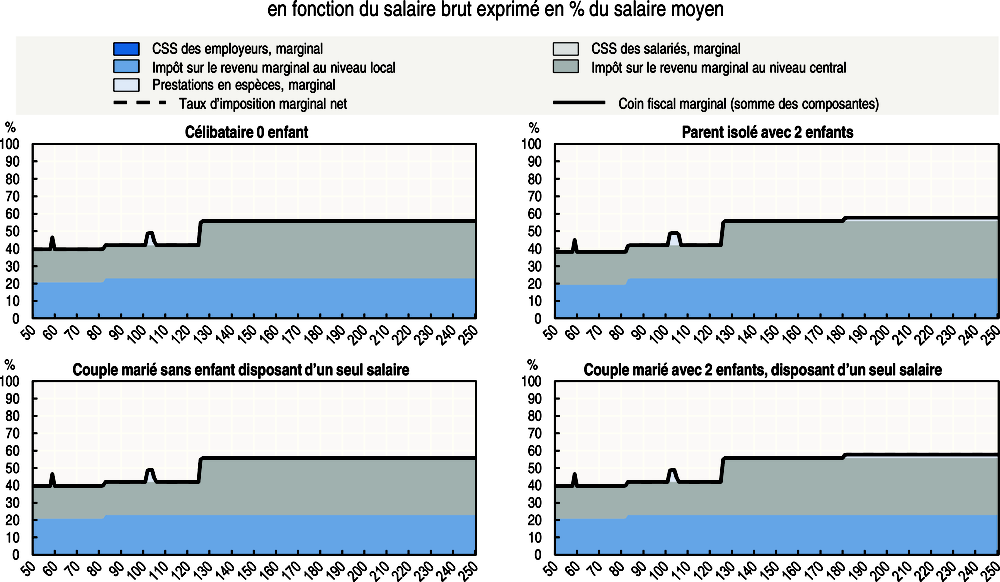

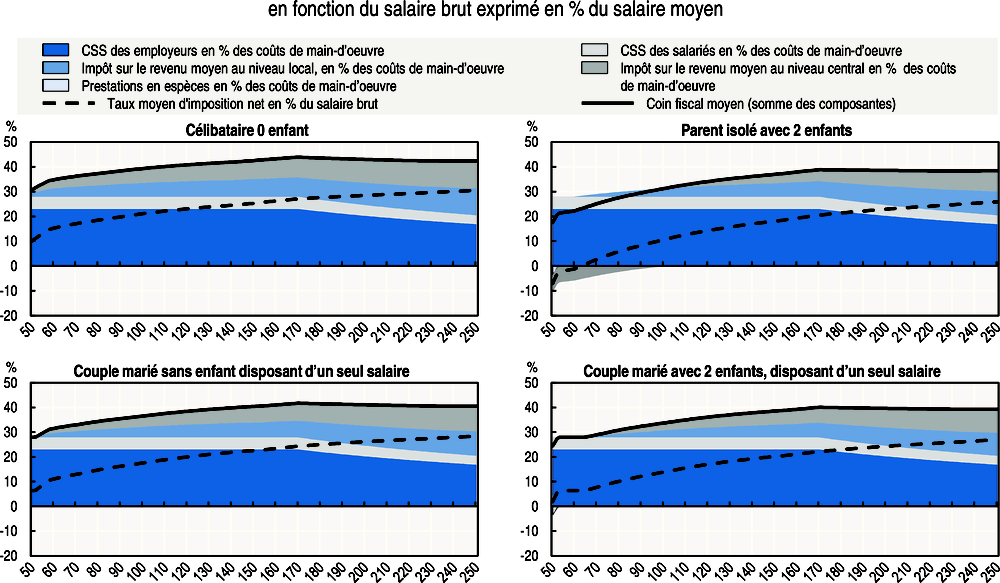

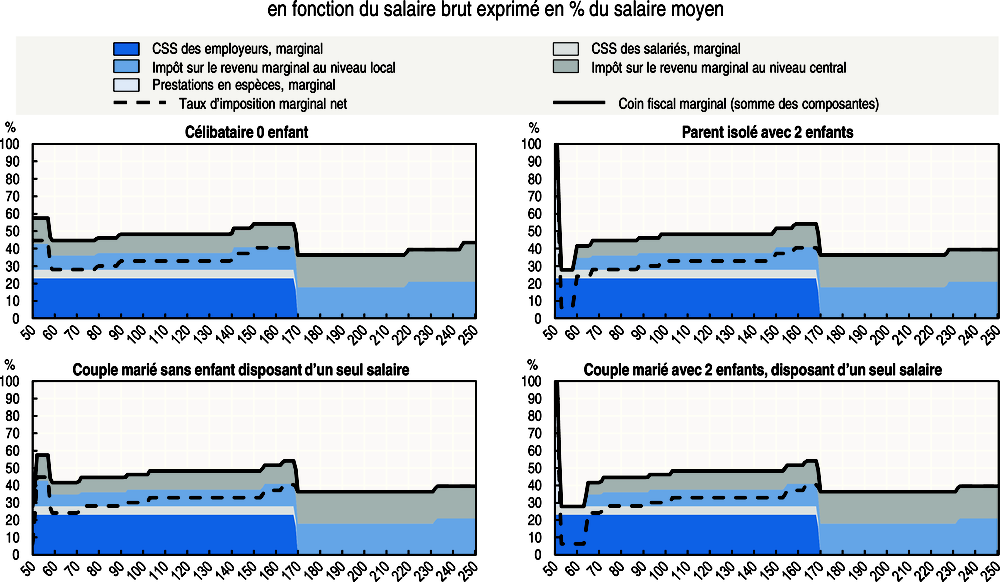

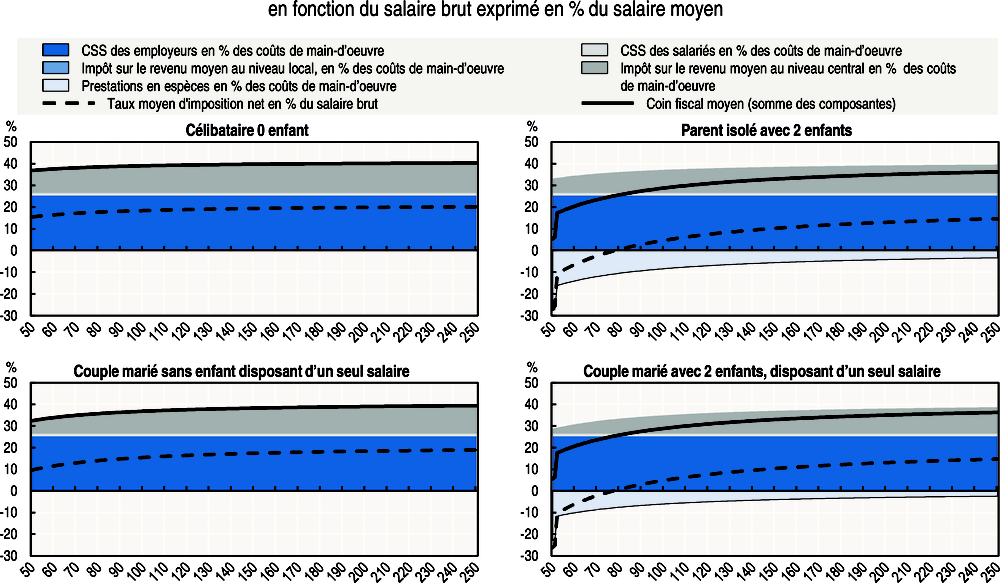

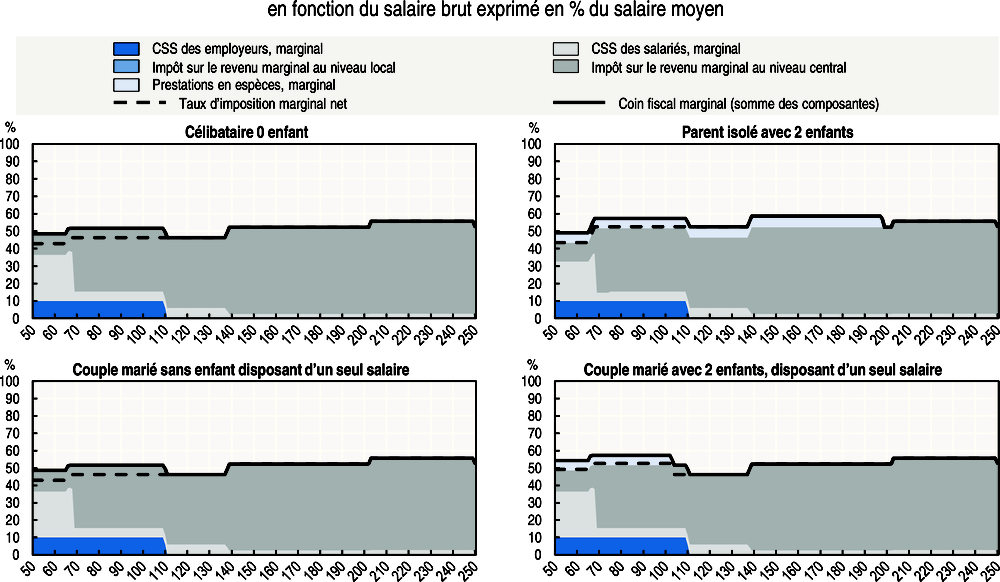

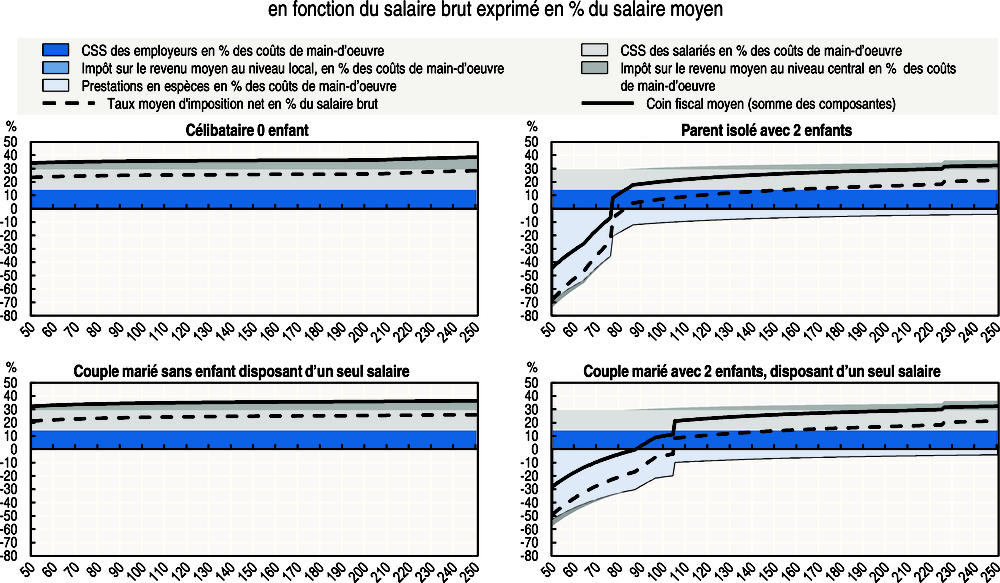

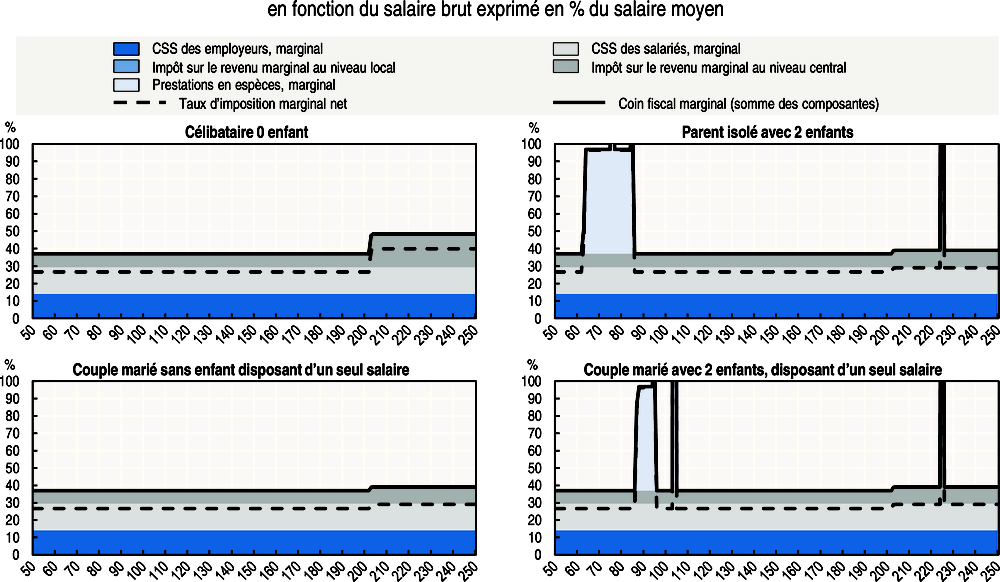

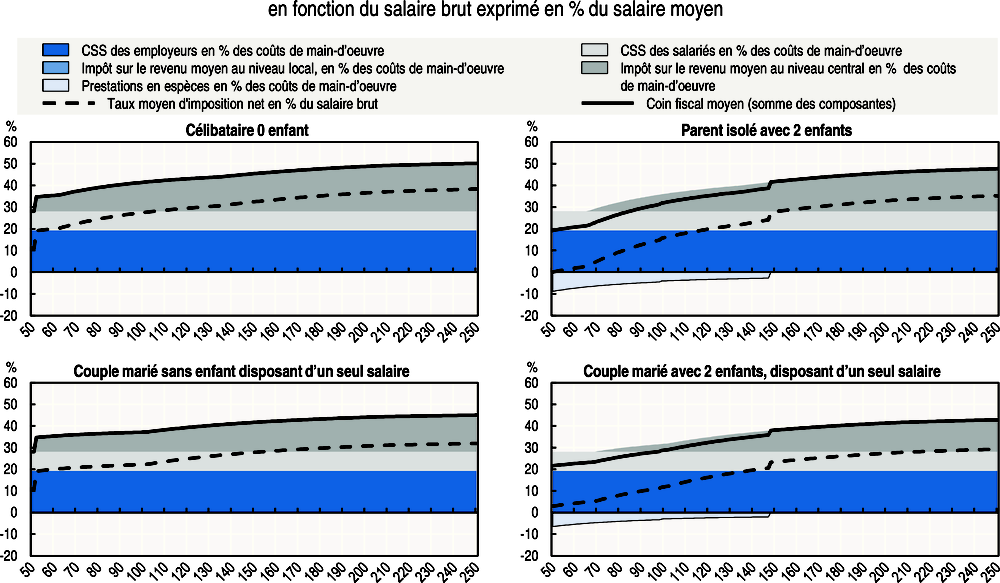

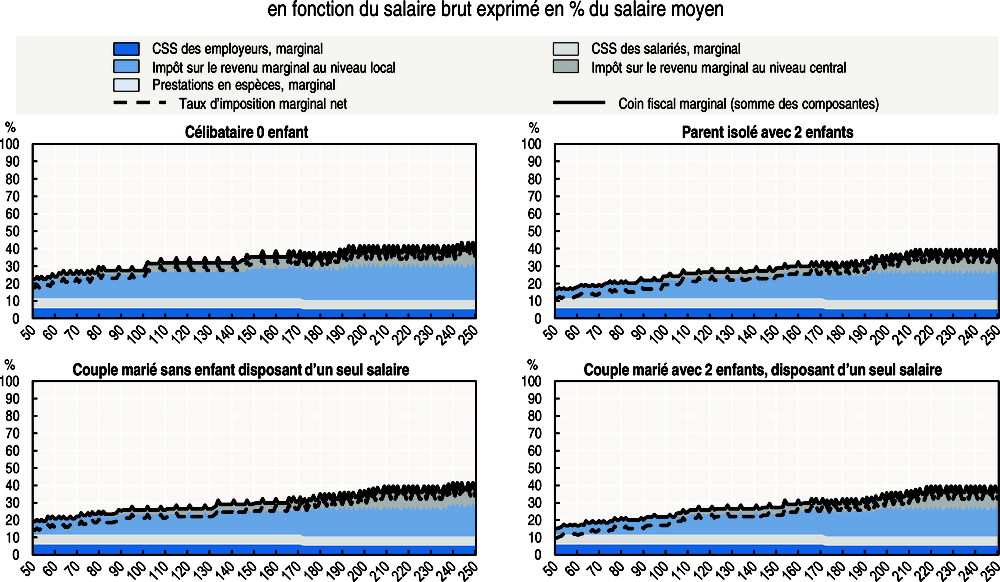

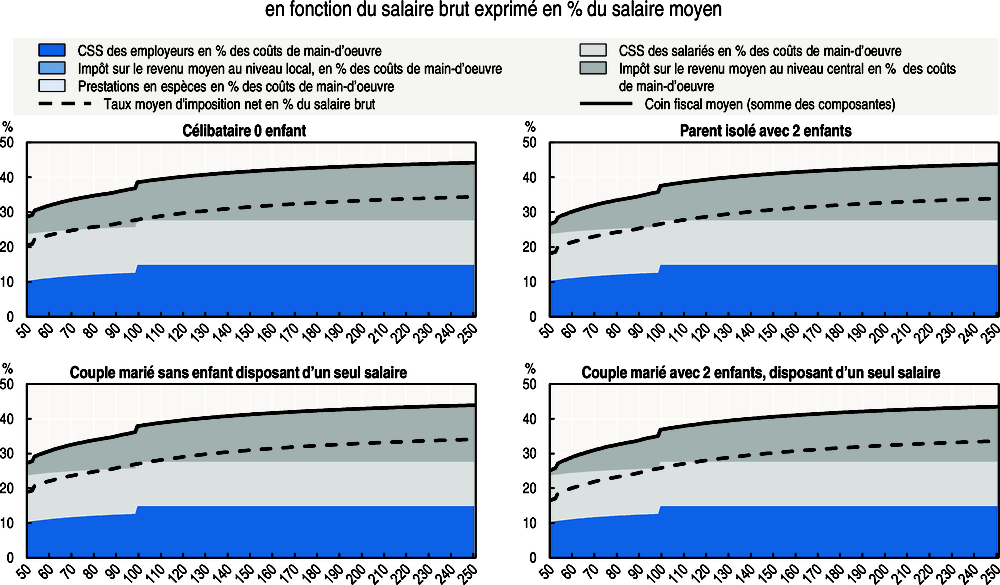

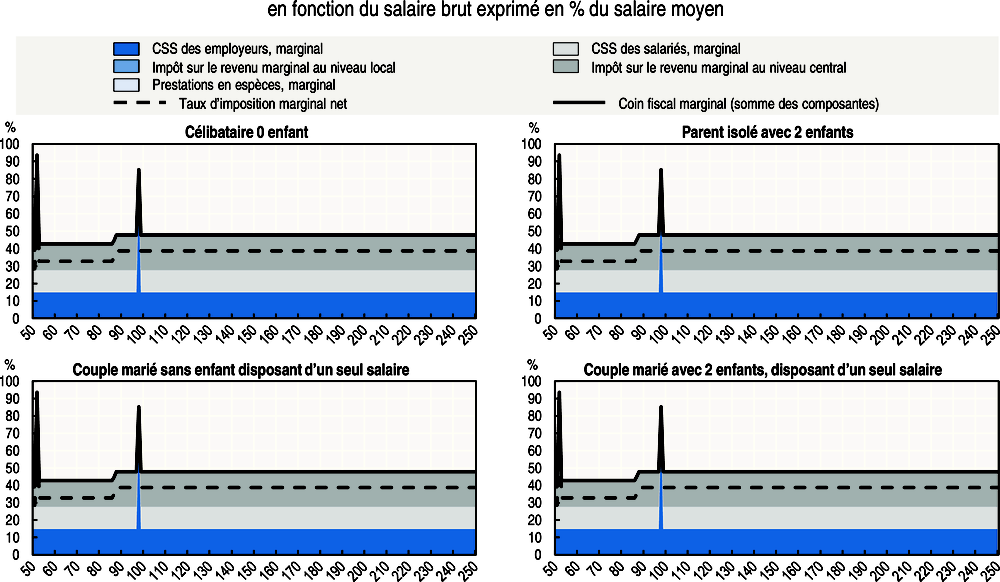

Ce chapitre présente les données relatives à la pression fiscale sur les revenus d’activité en 2017 pour des salaires bruts compris entre 50 % et 250 % du salaire moyen. Elles sont illustrées dans des graphiques séparés pour chacune des quatre catégories de familles et pour chaque pays membre de l’OCDE. Les catégories de familles sont les suivantes : contribuables célibataires sans enfant ; parents isolés avec deux enfants ; couples mariés sans enfant disposant d’un seul salaire ; couples mariés avec deux enfants disposant d’un seul salaire.

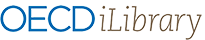

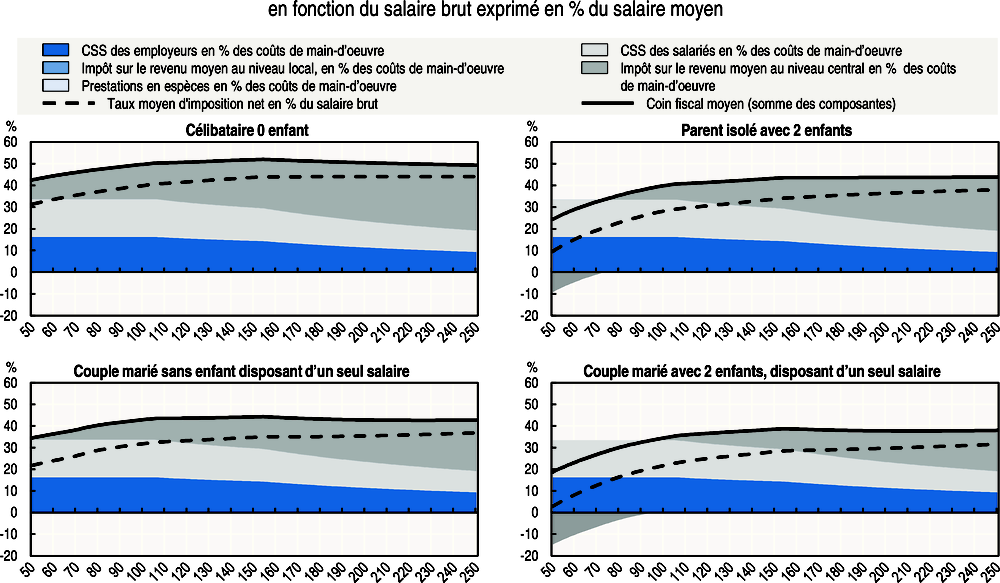

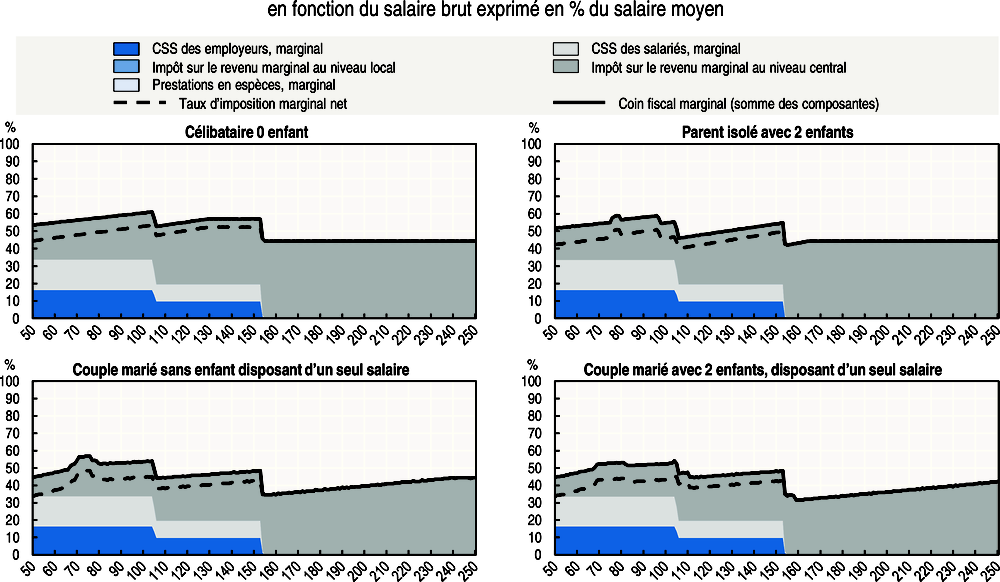

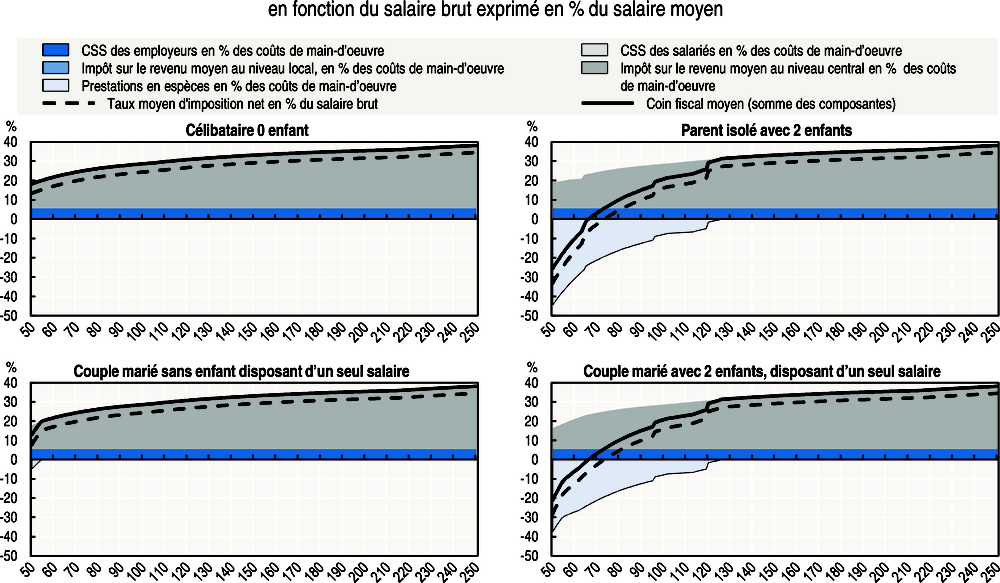

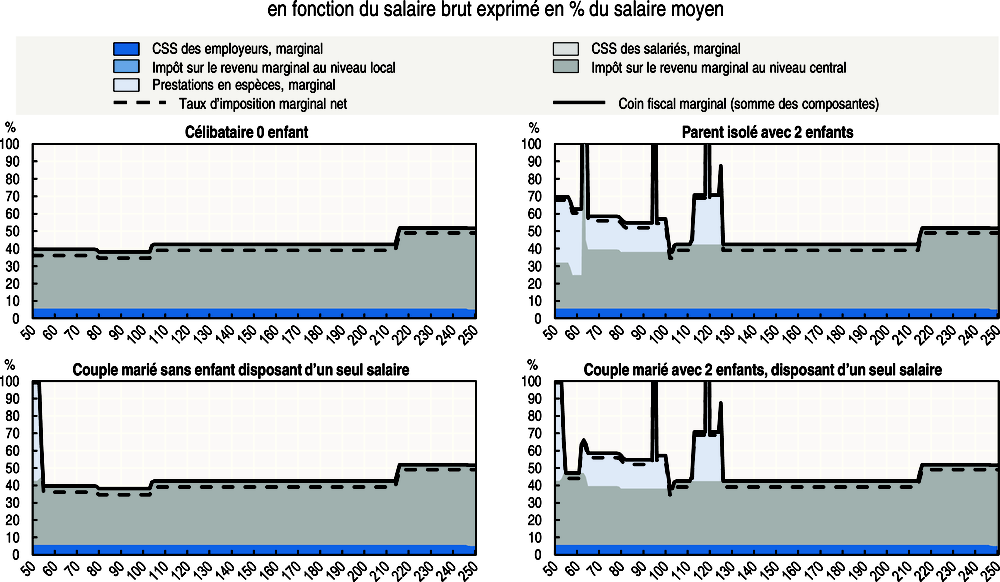

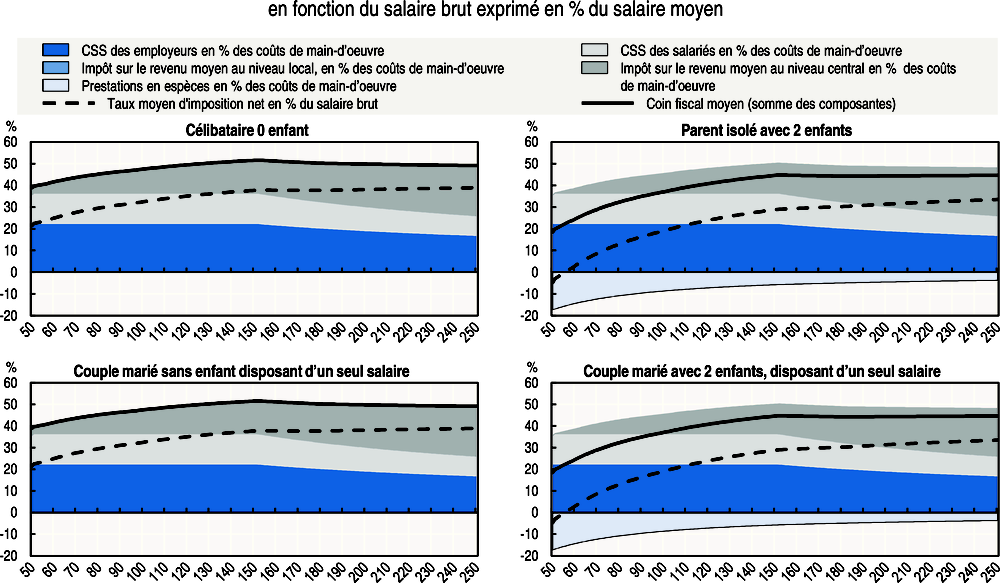

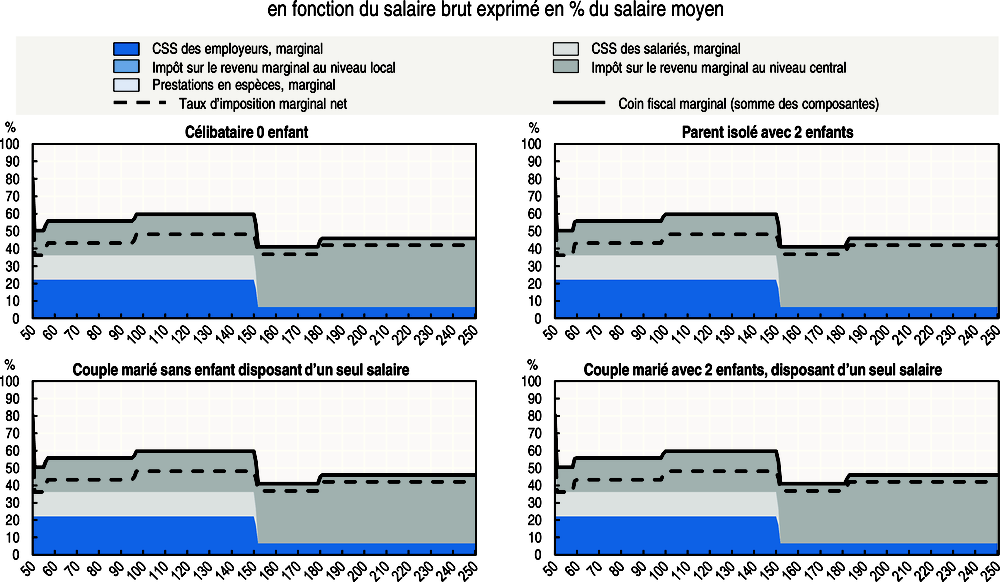

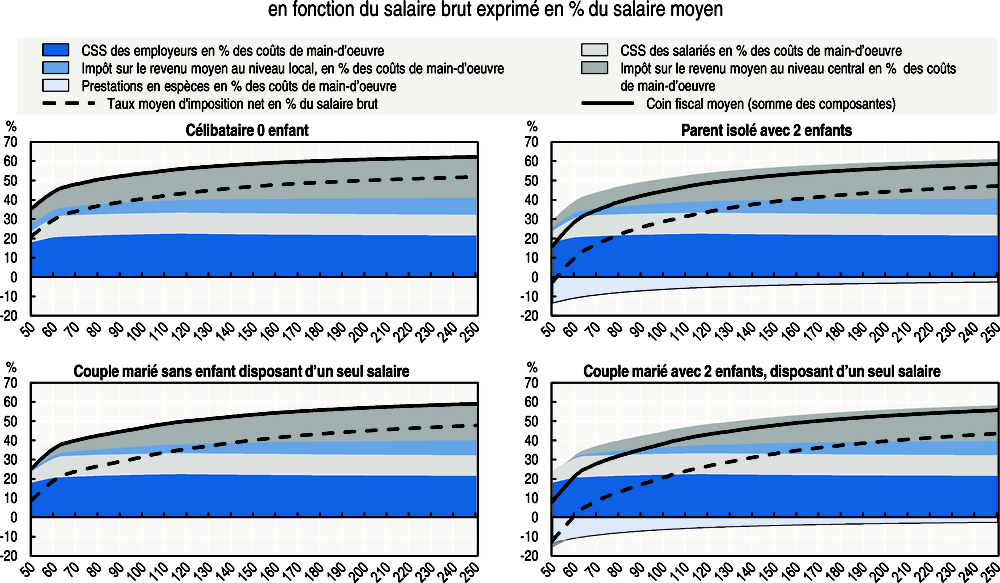

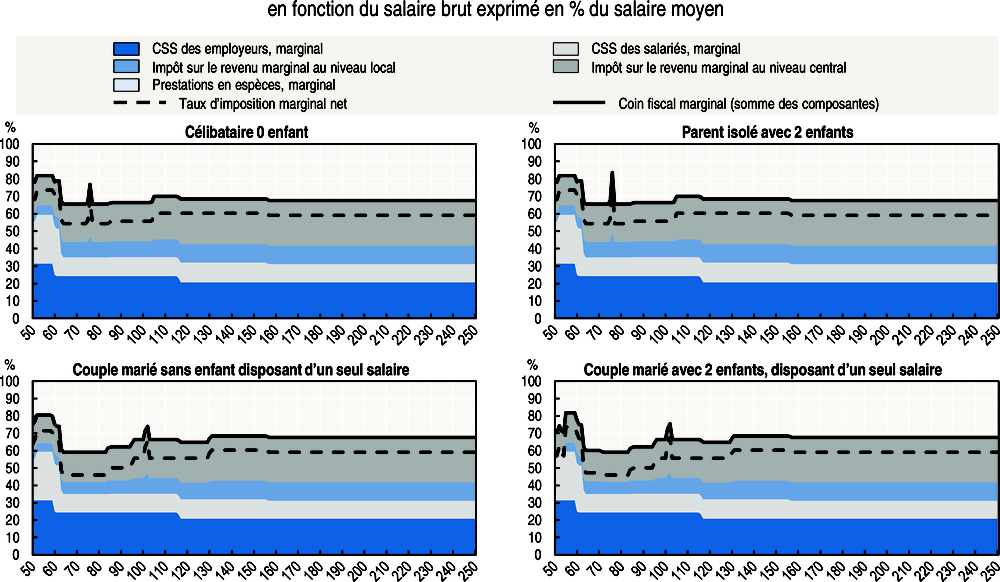

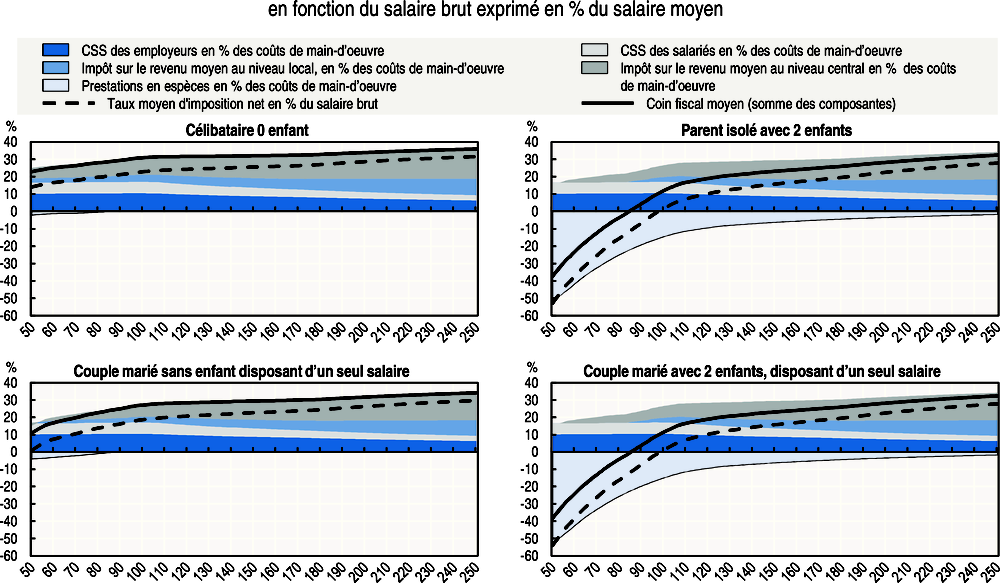

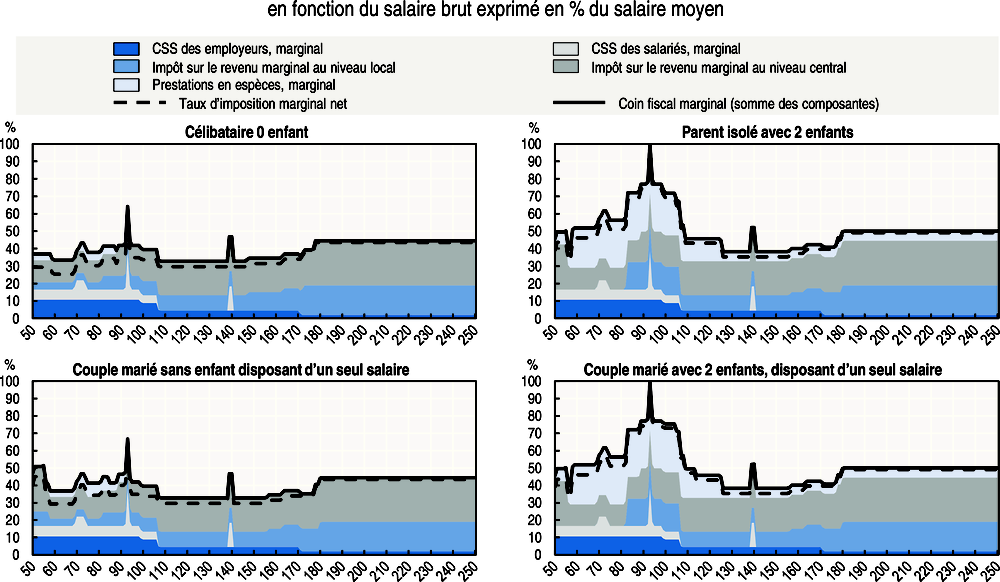

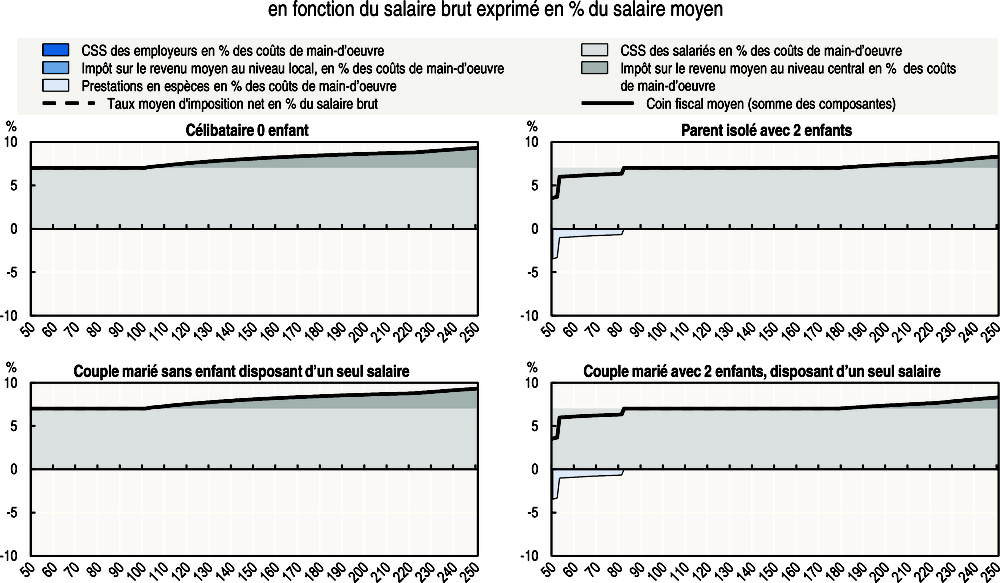

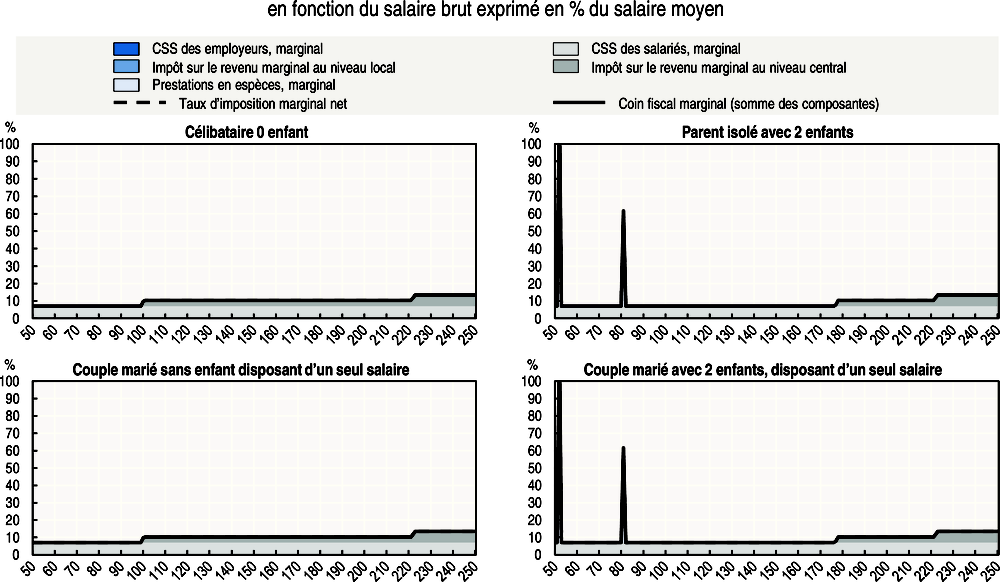

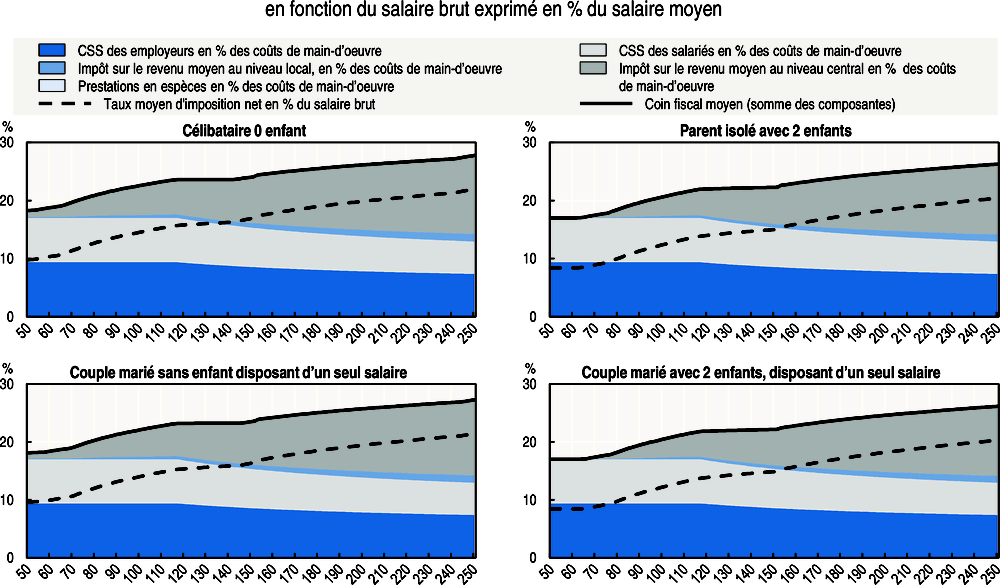

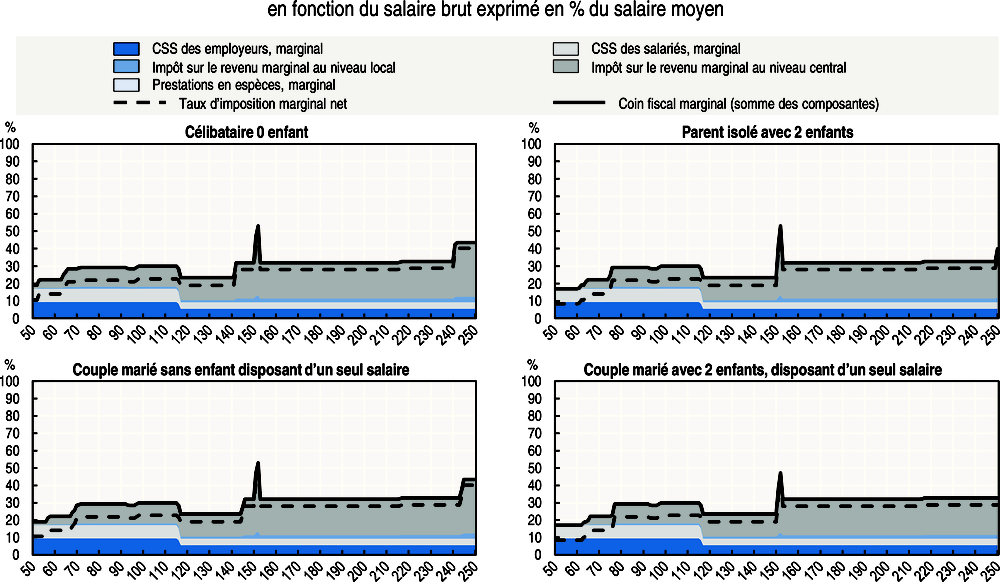

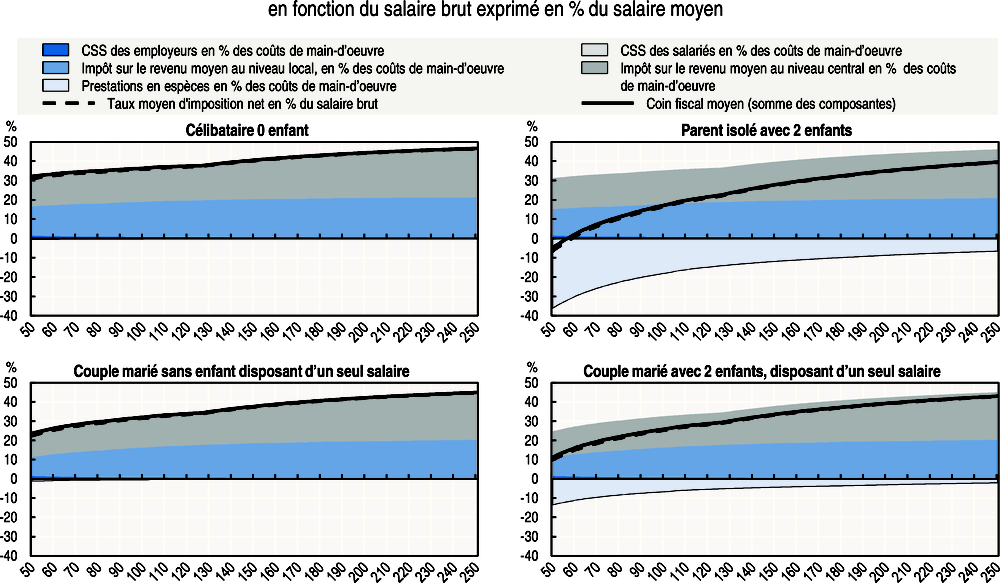

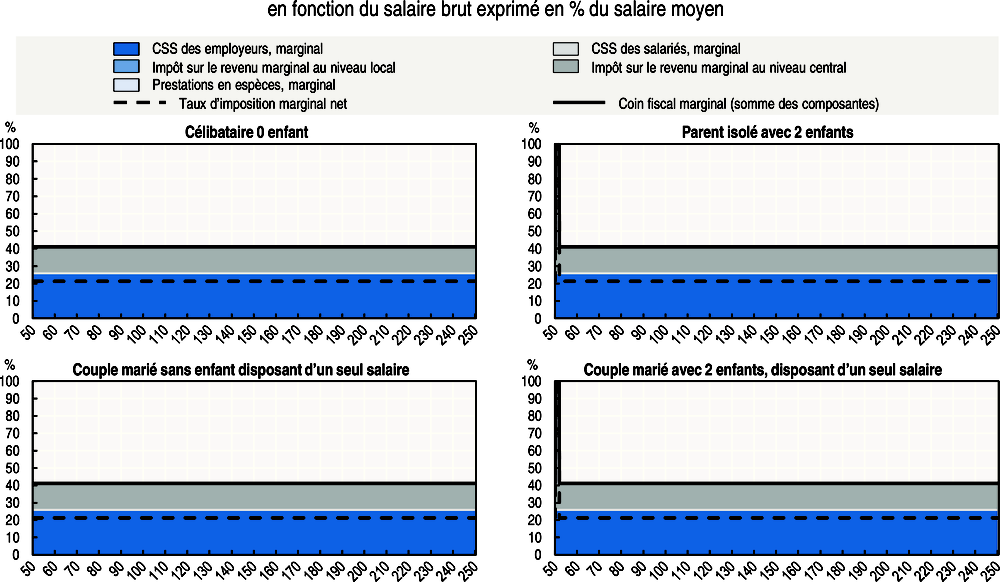

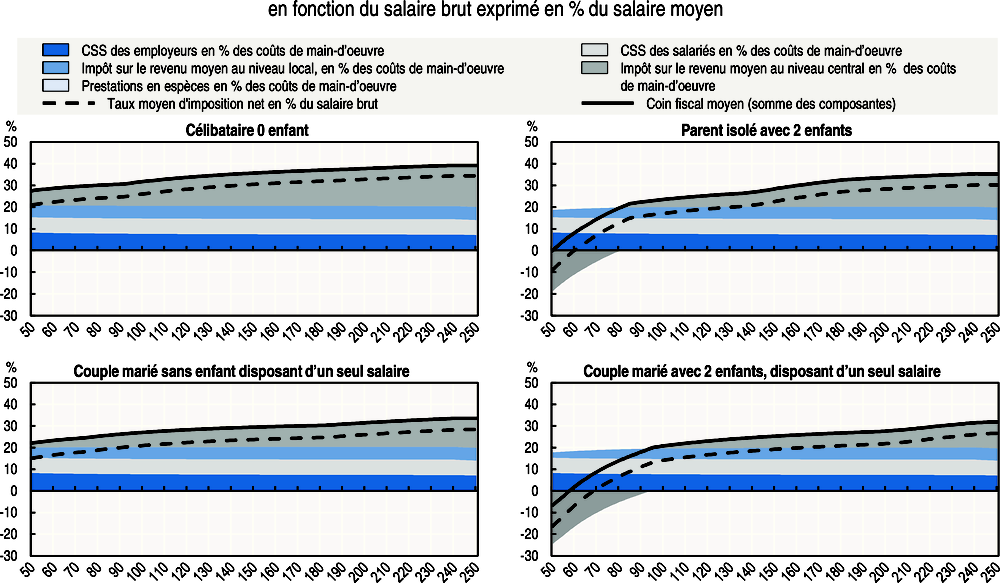

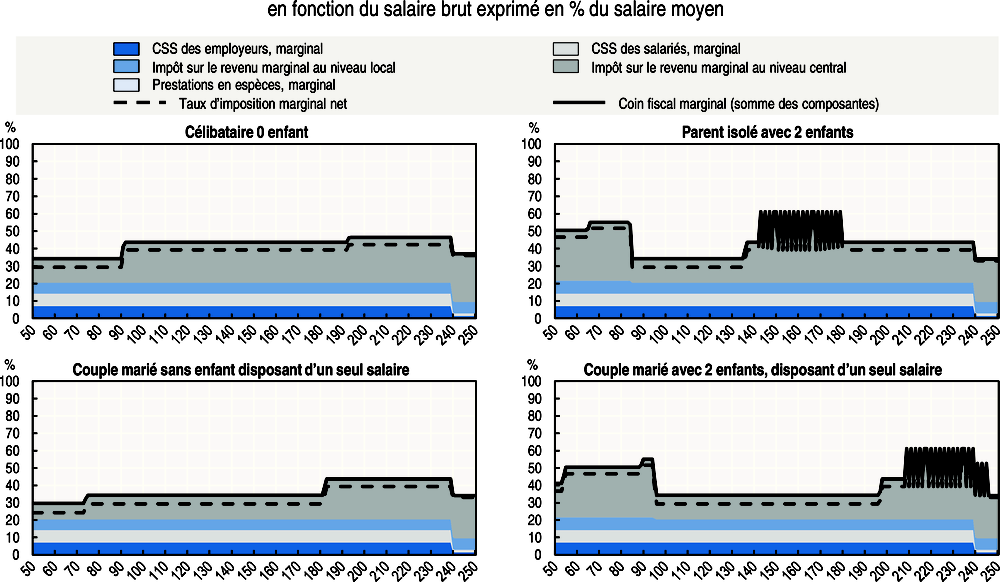

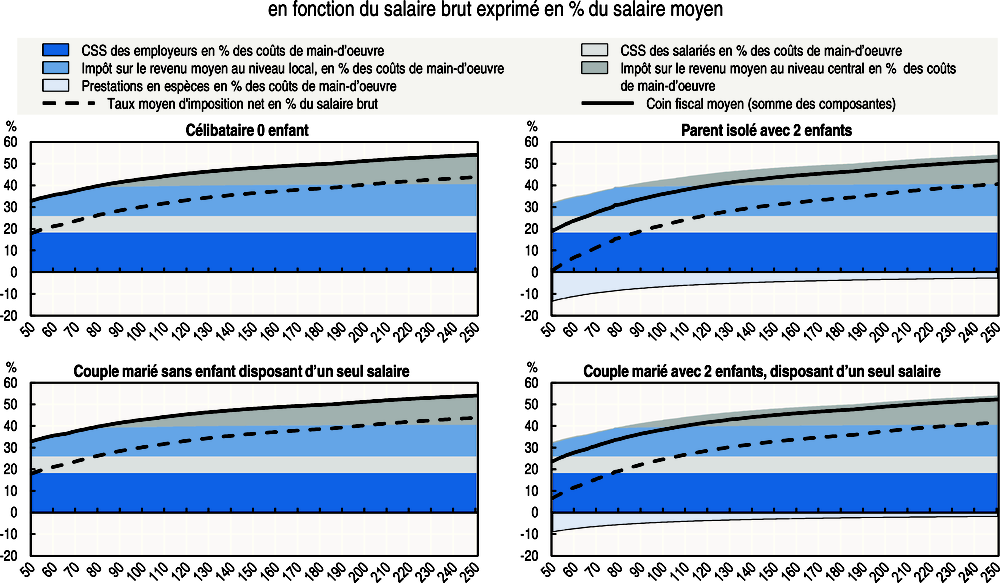

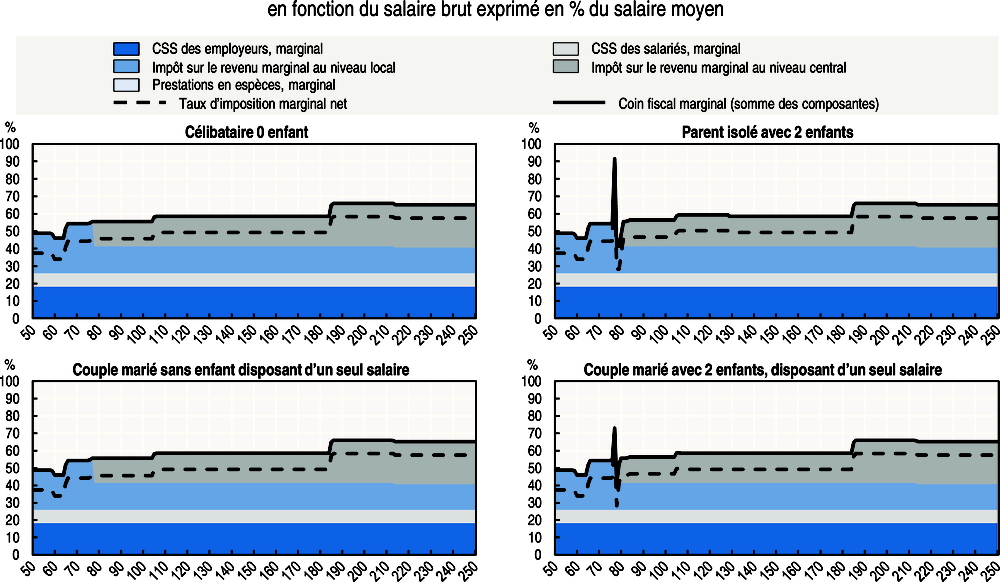

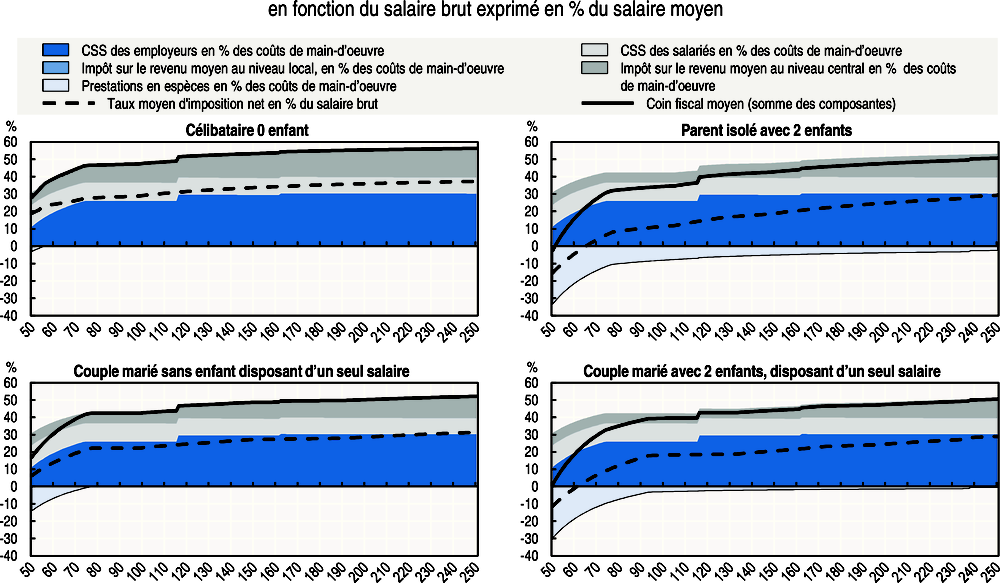

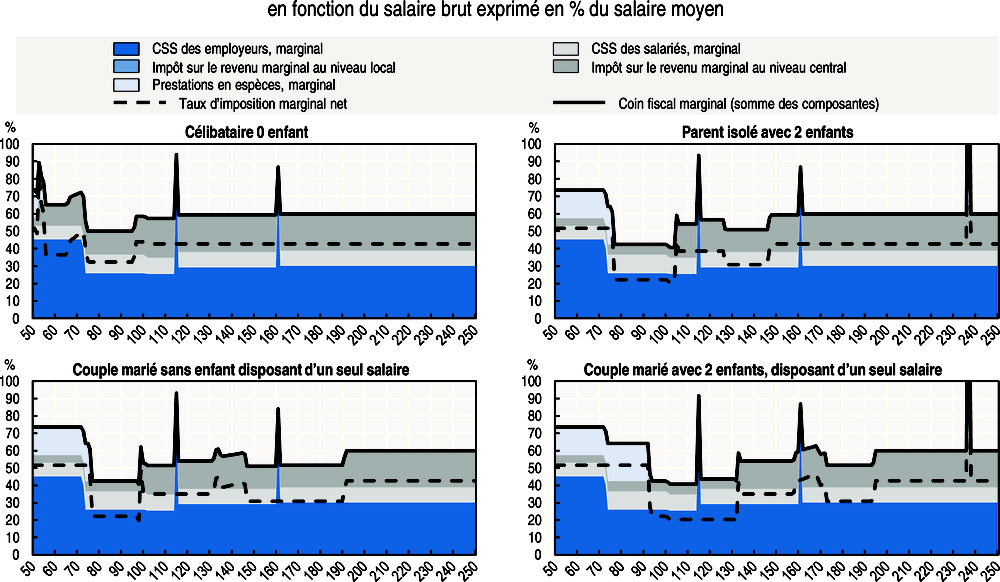

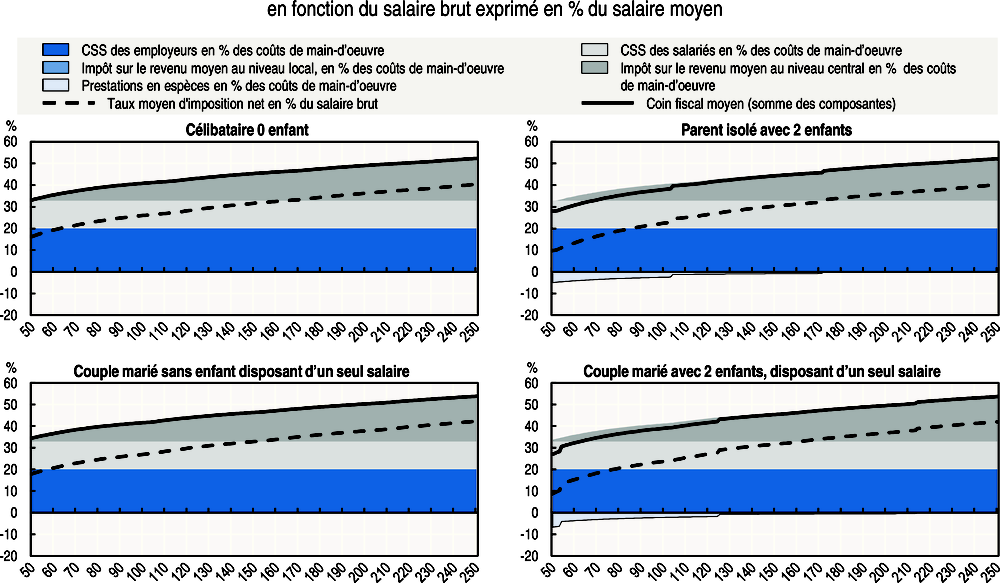

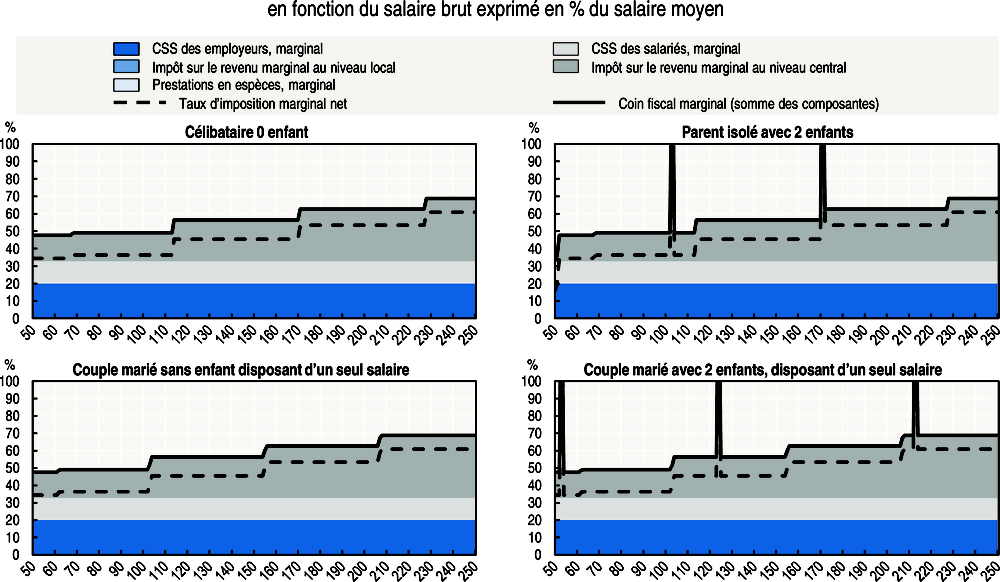

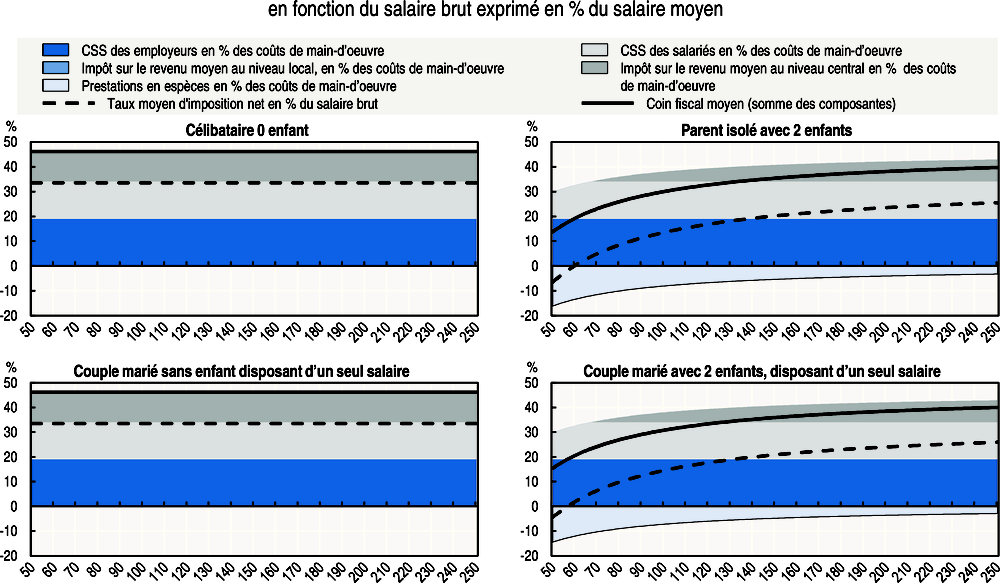

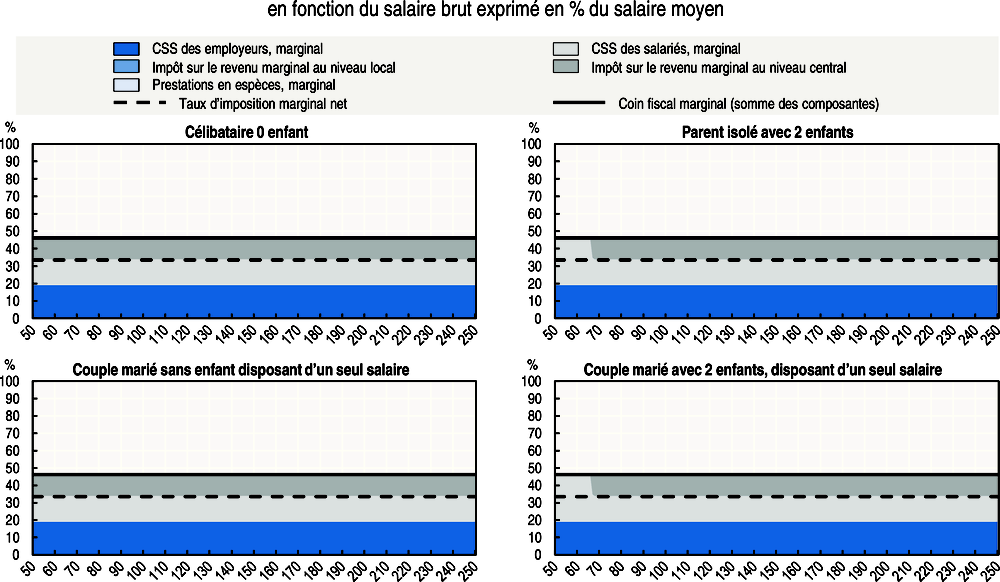

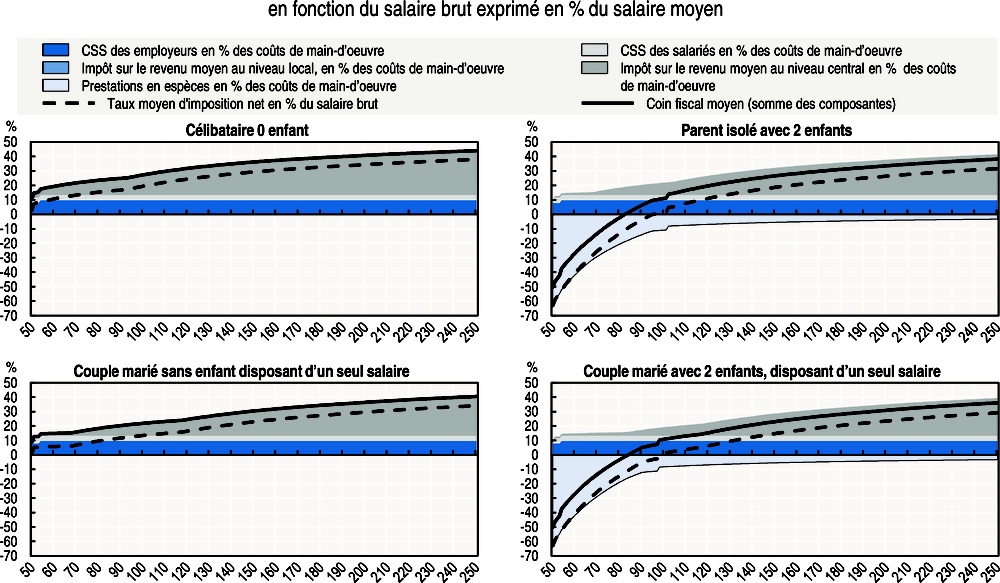

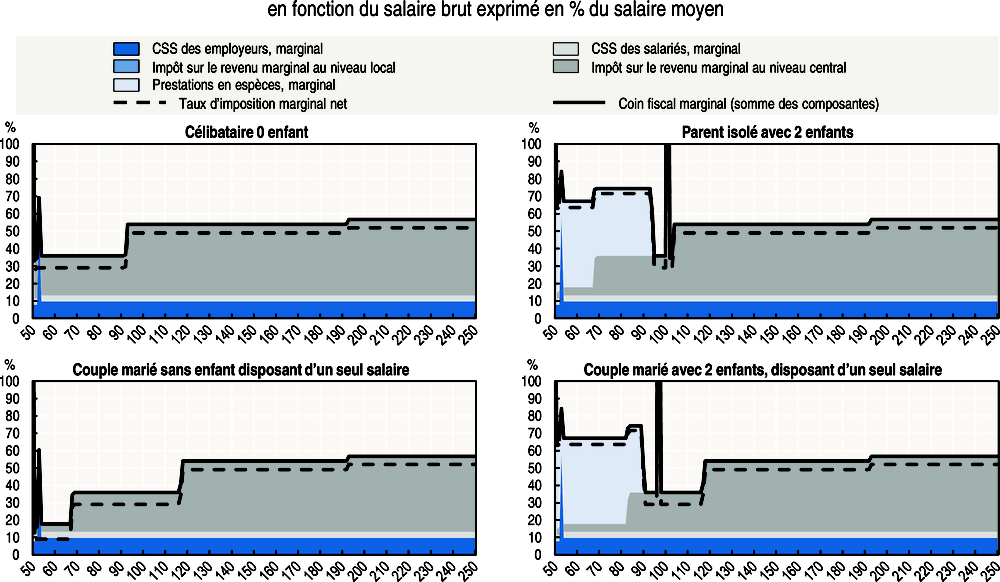

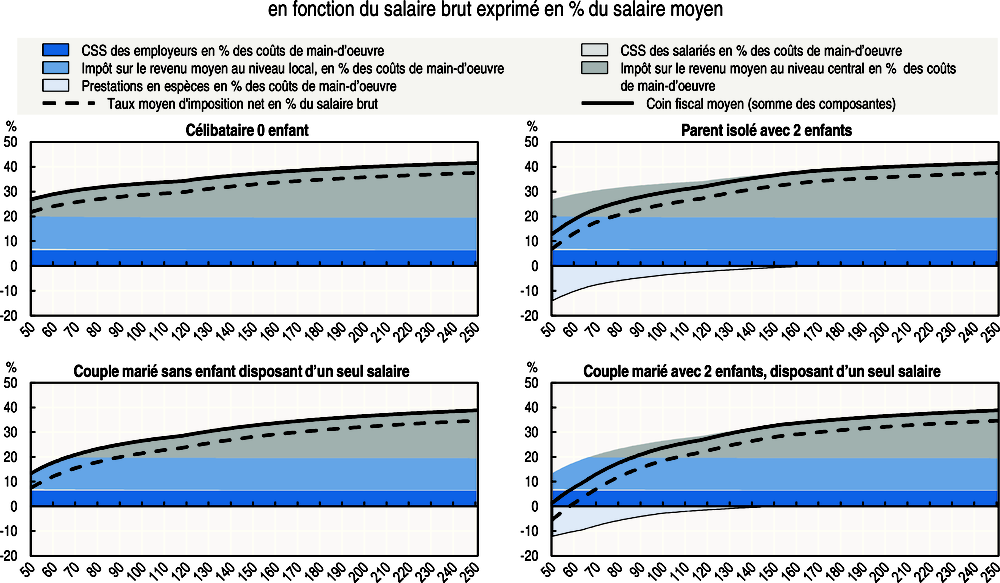

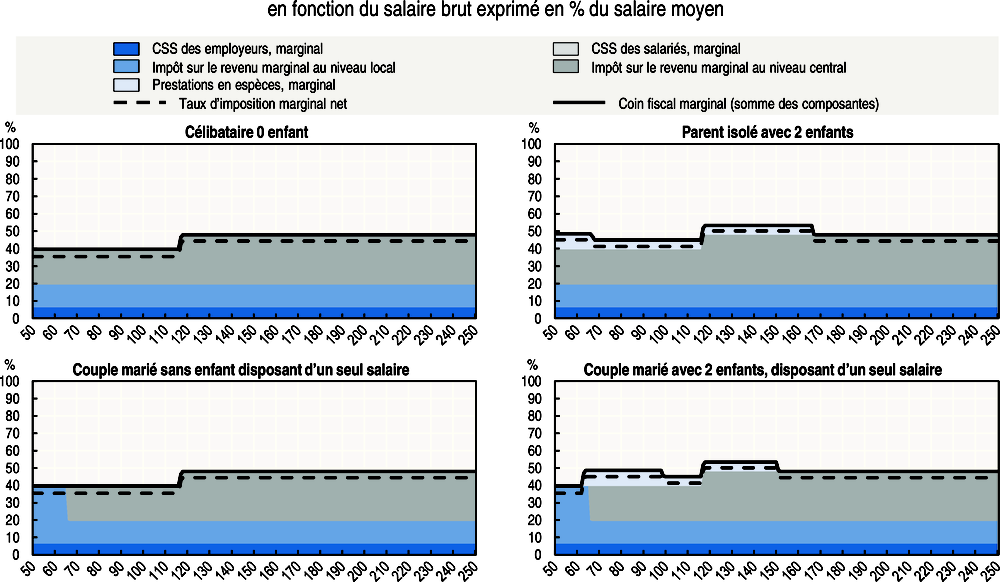

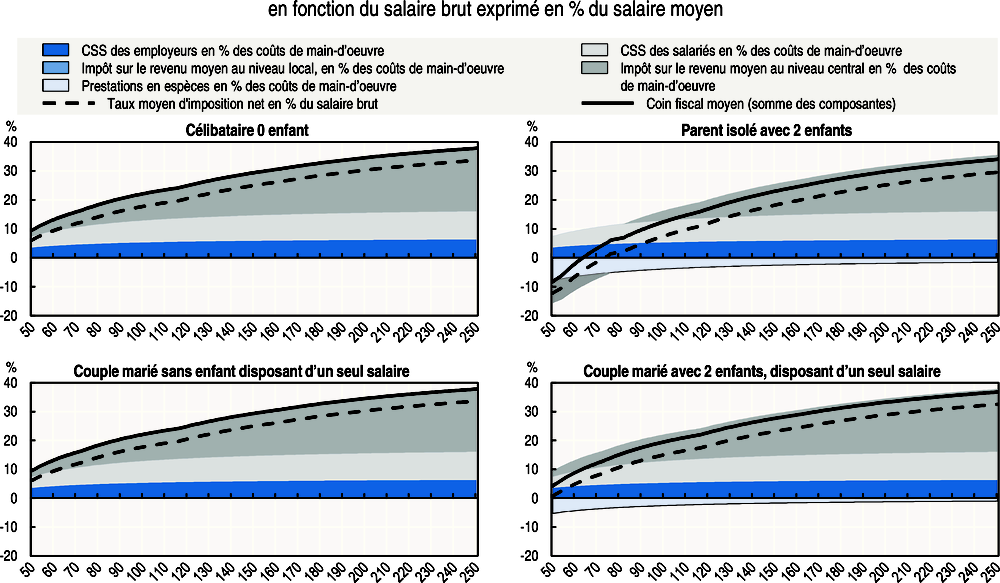

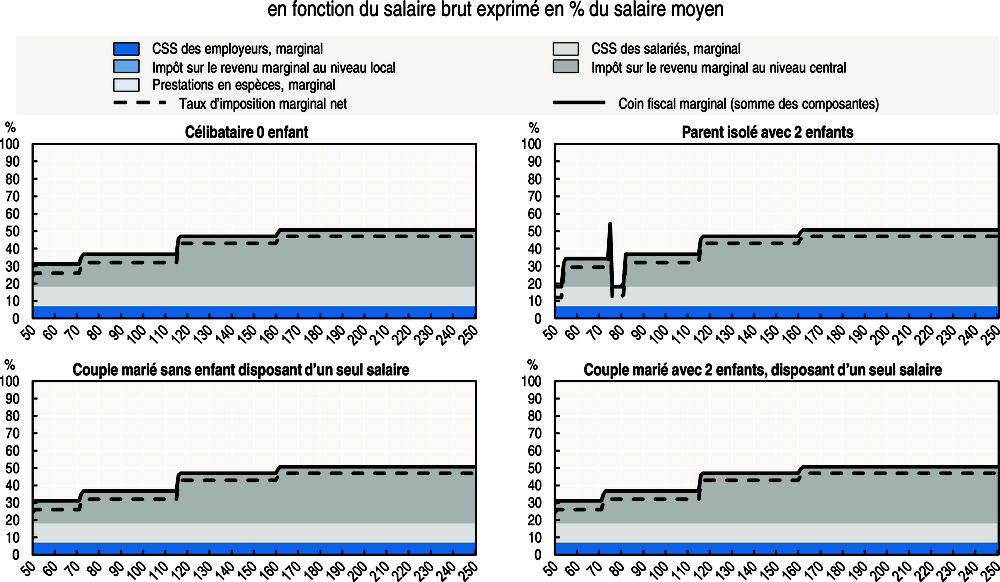

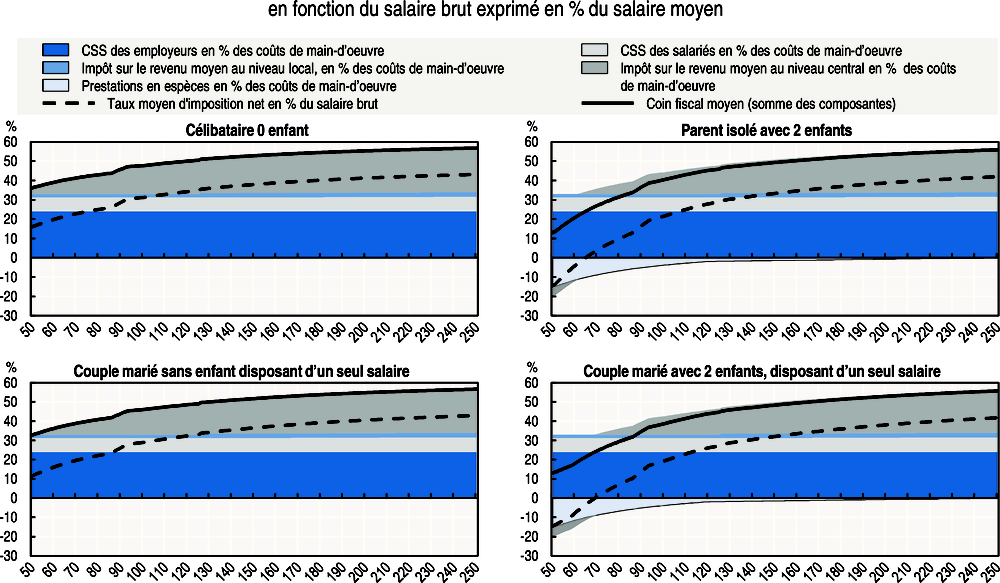

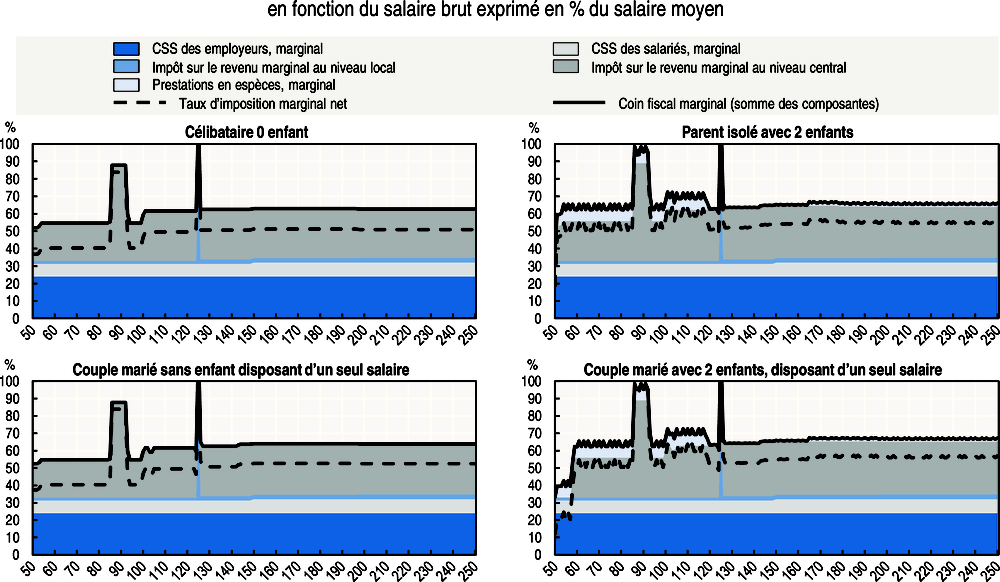

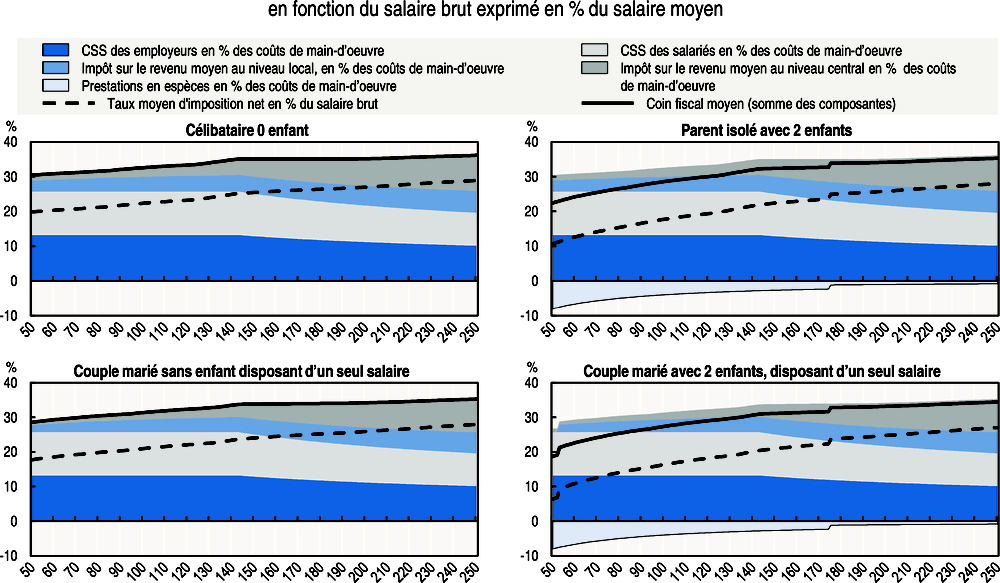

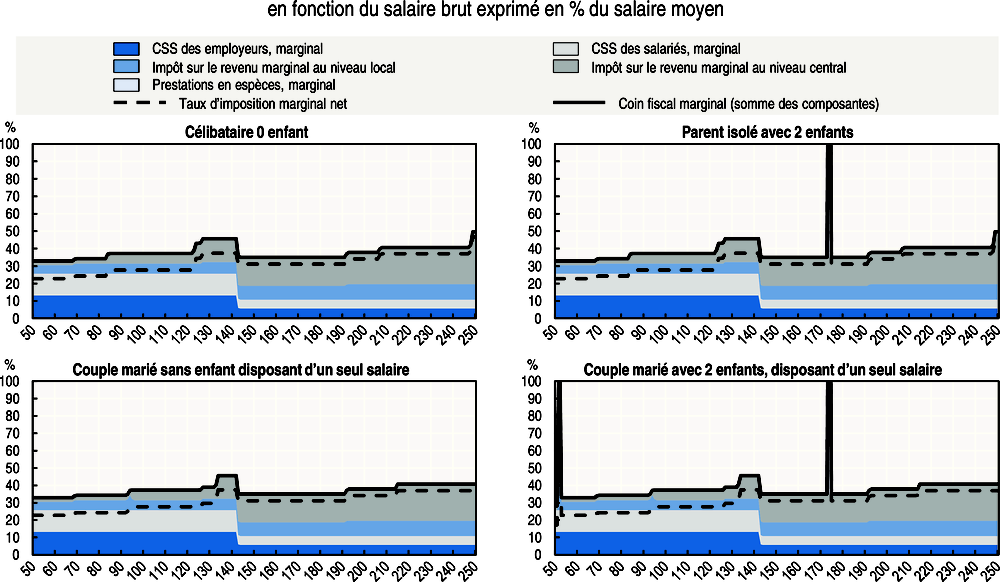

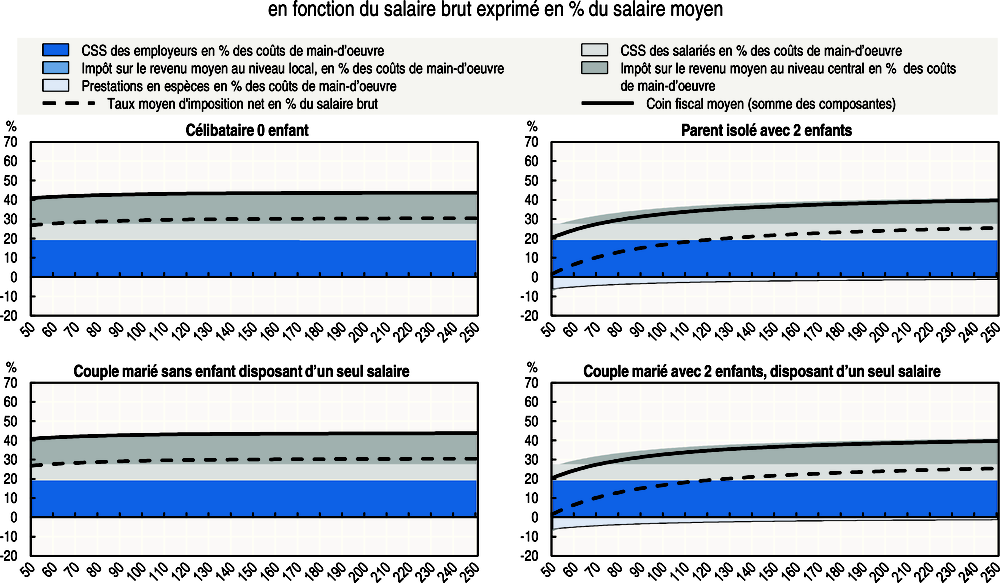

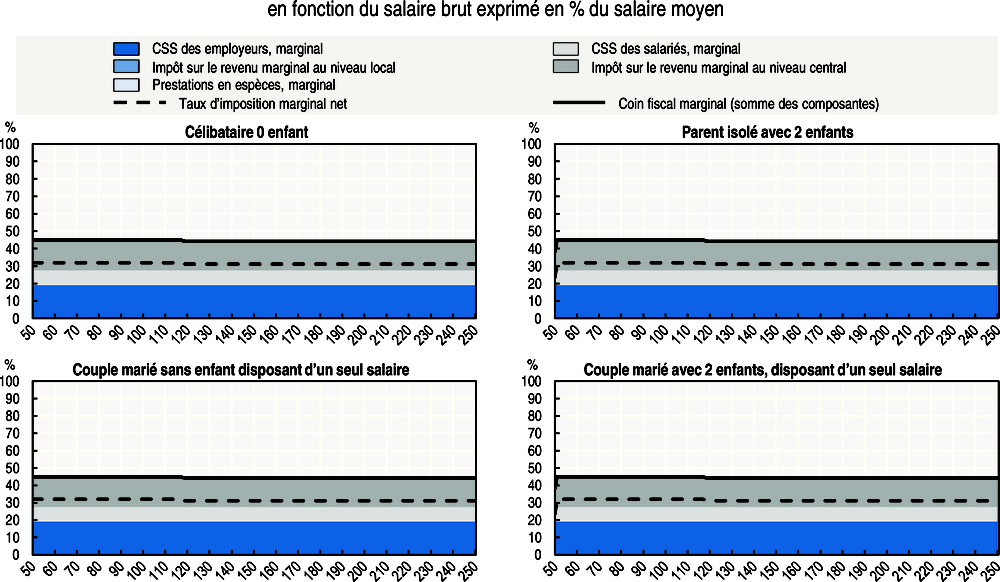

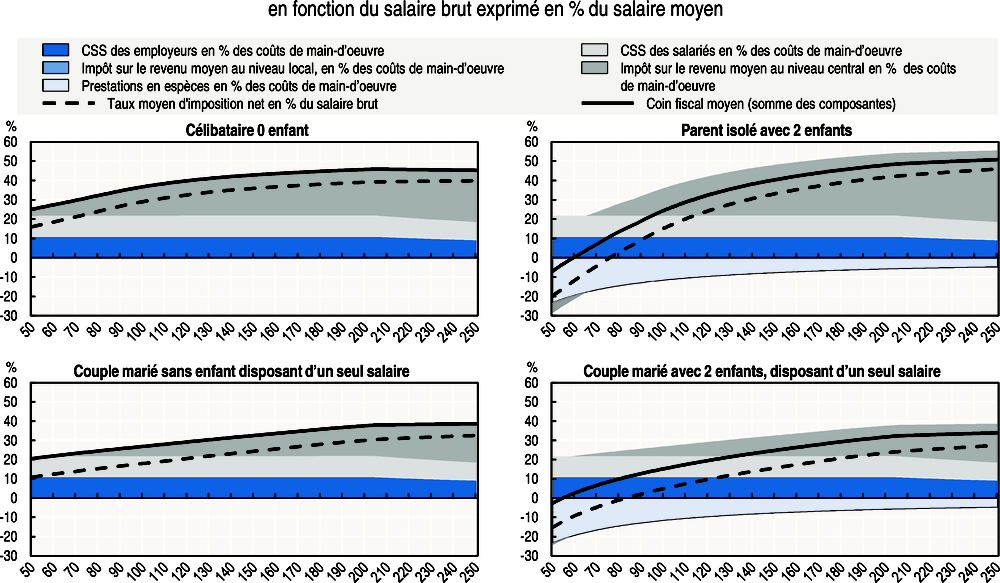

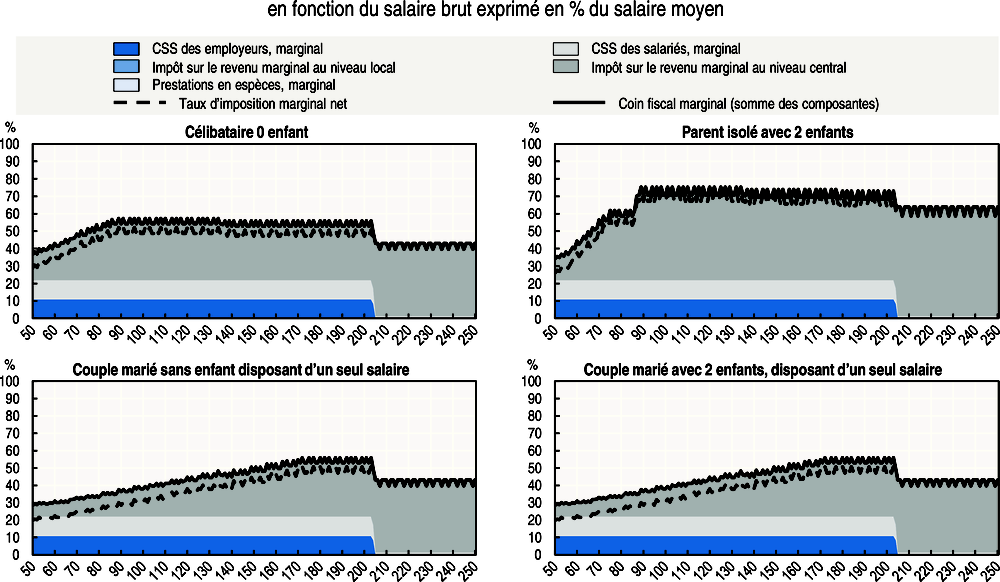

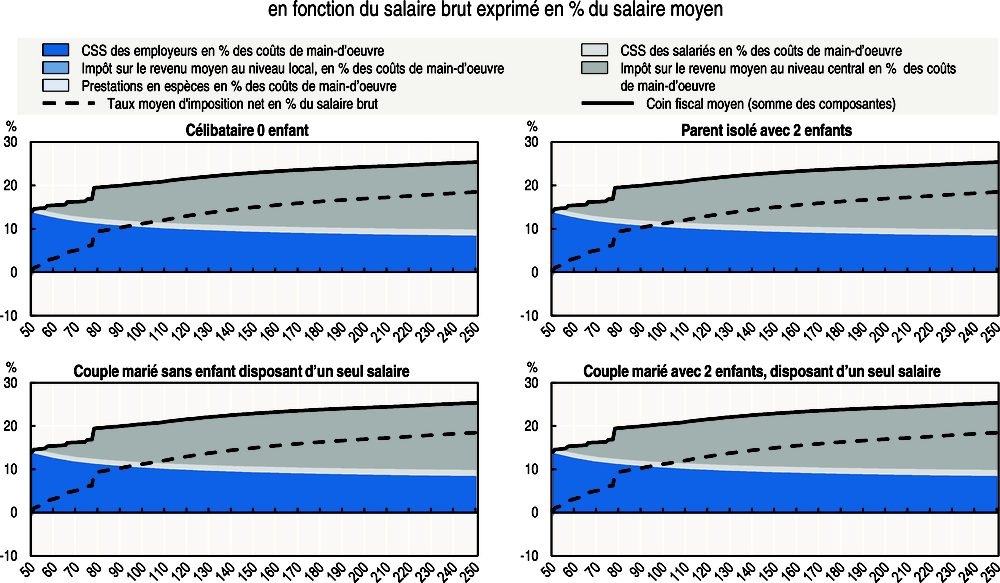

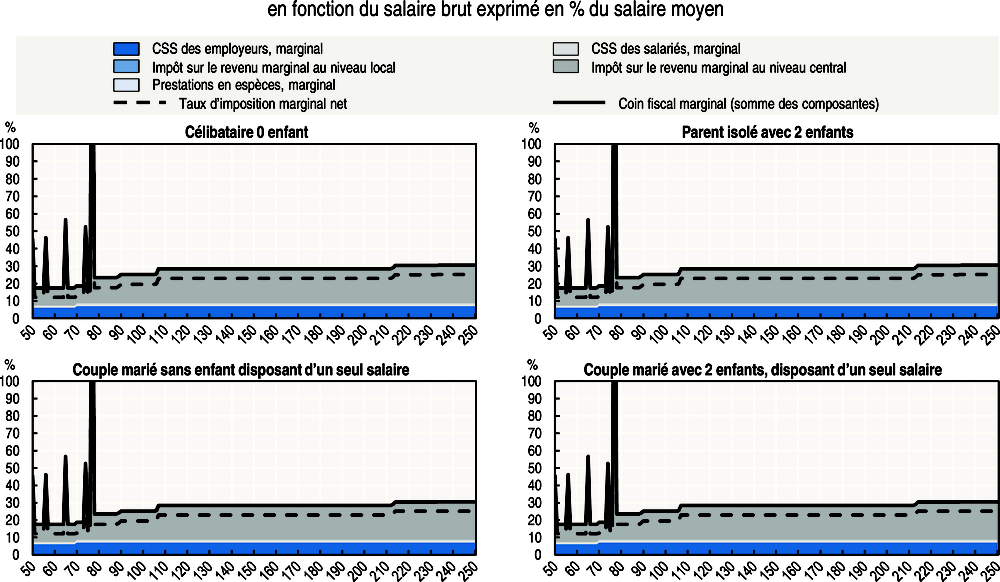

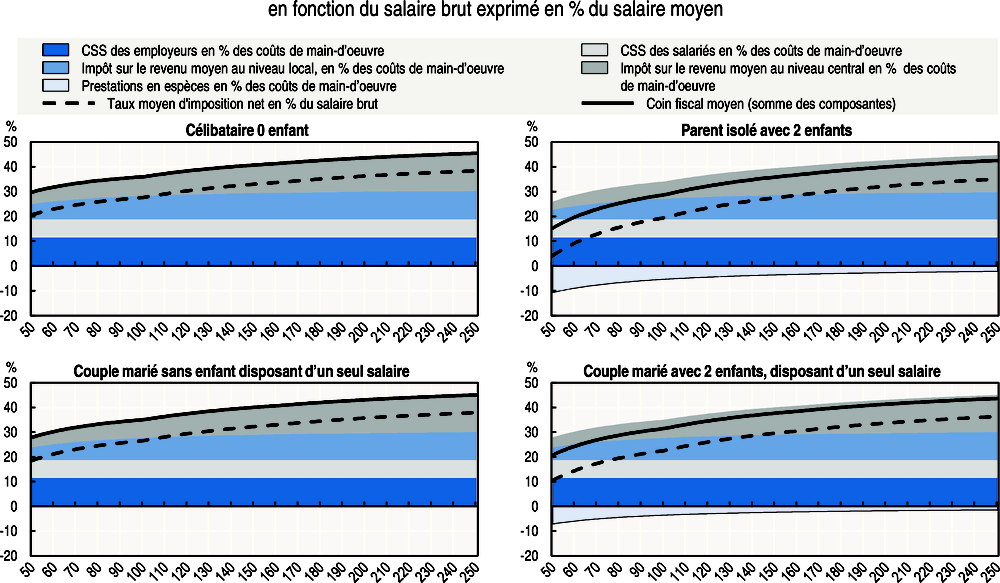

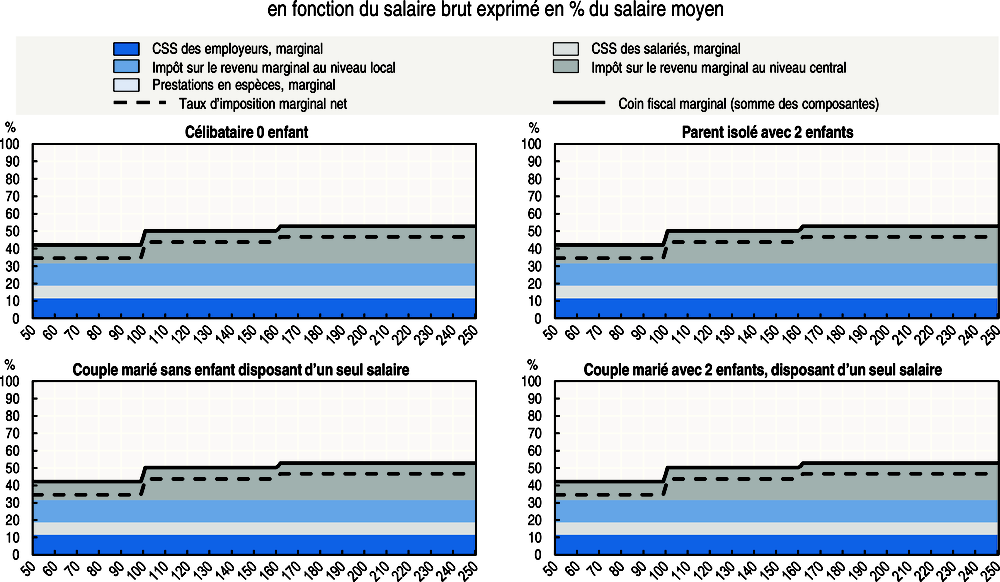

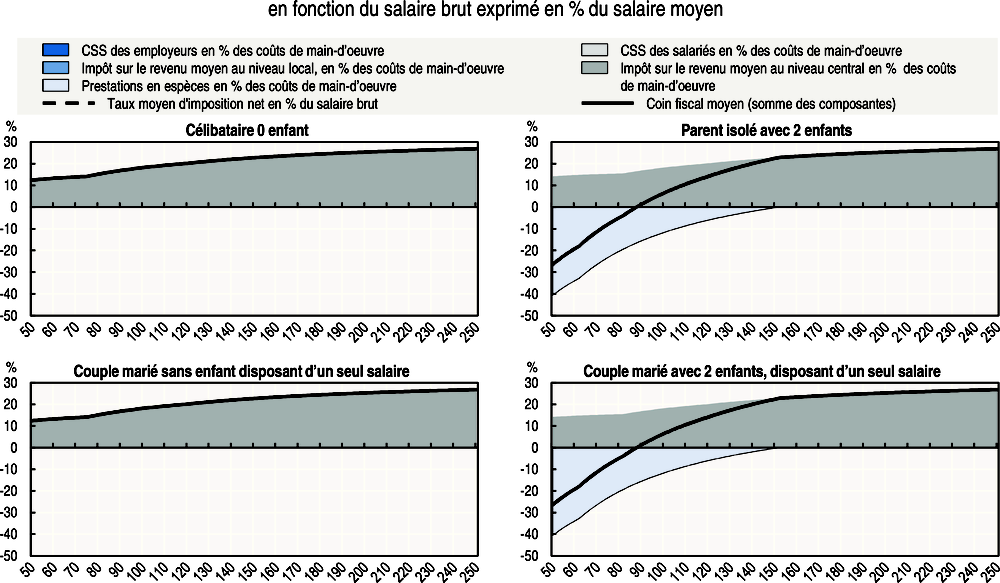

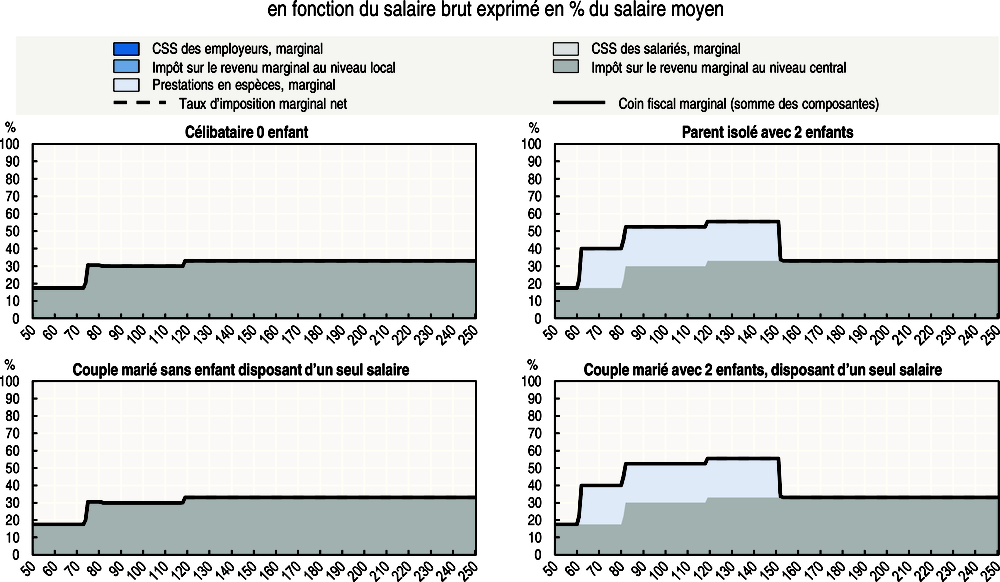

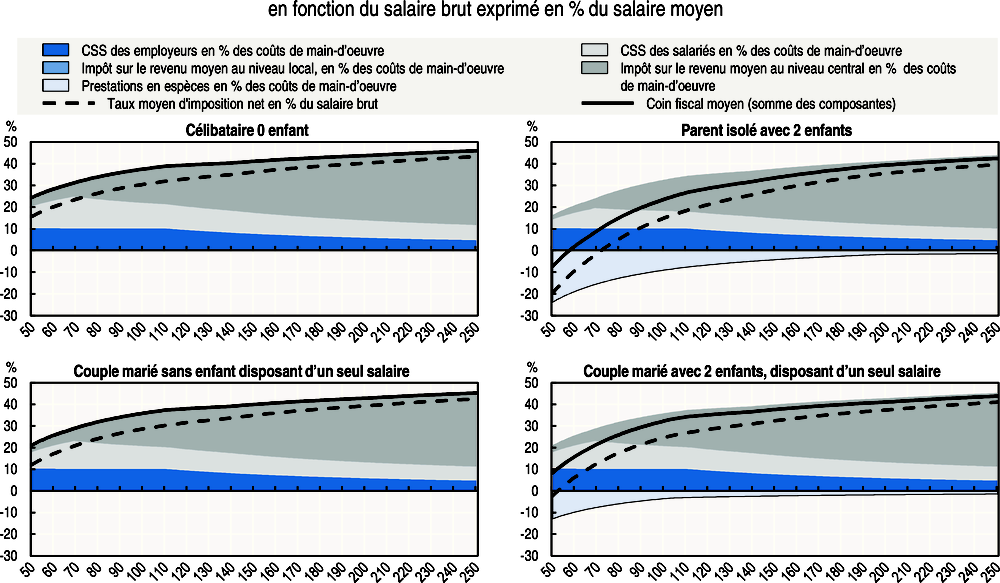

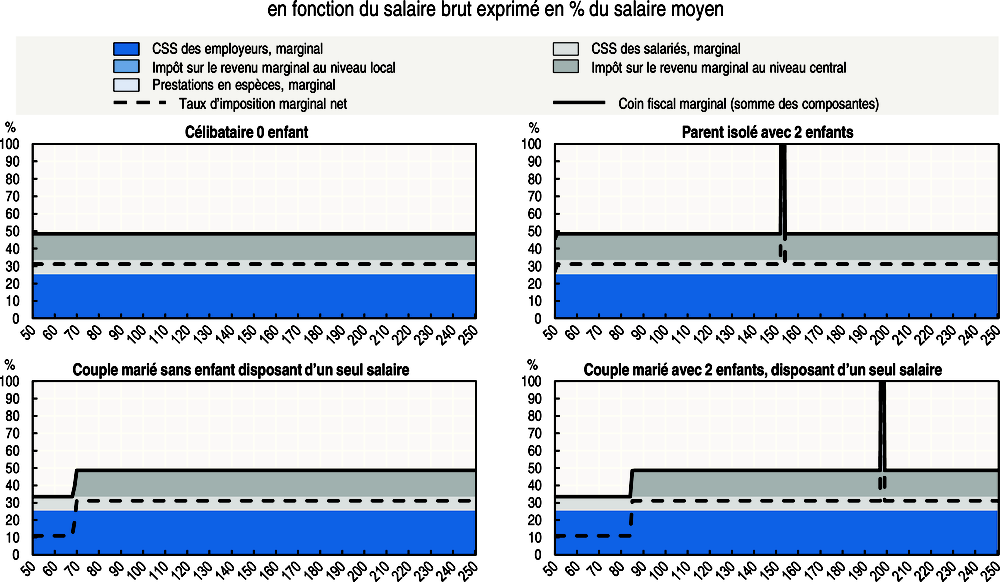

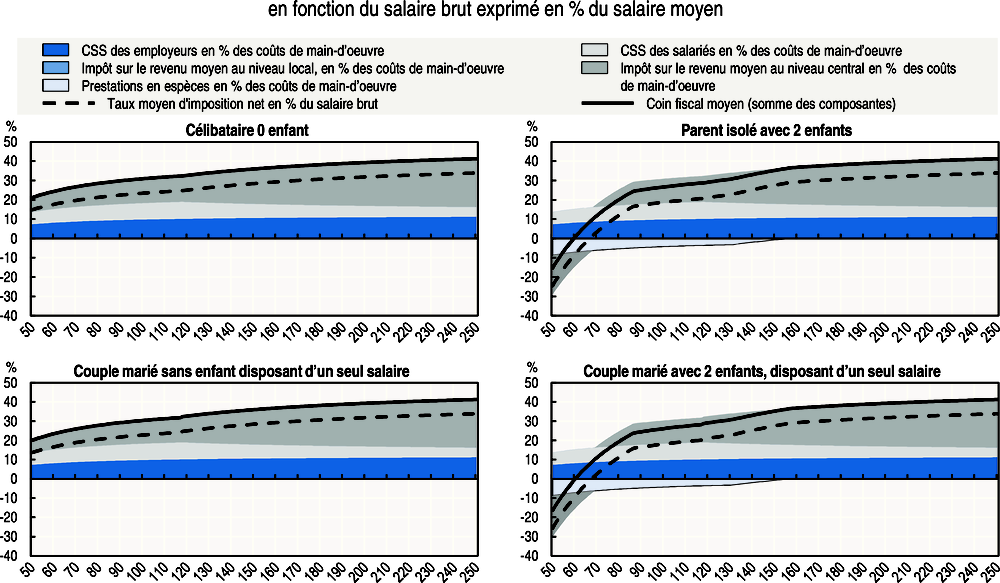

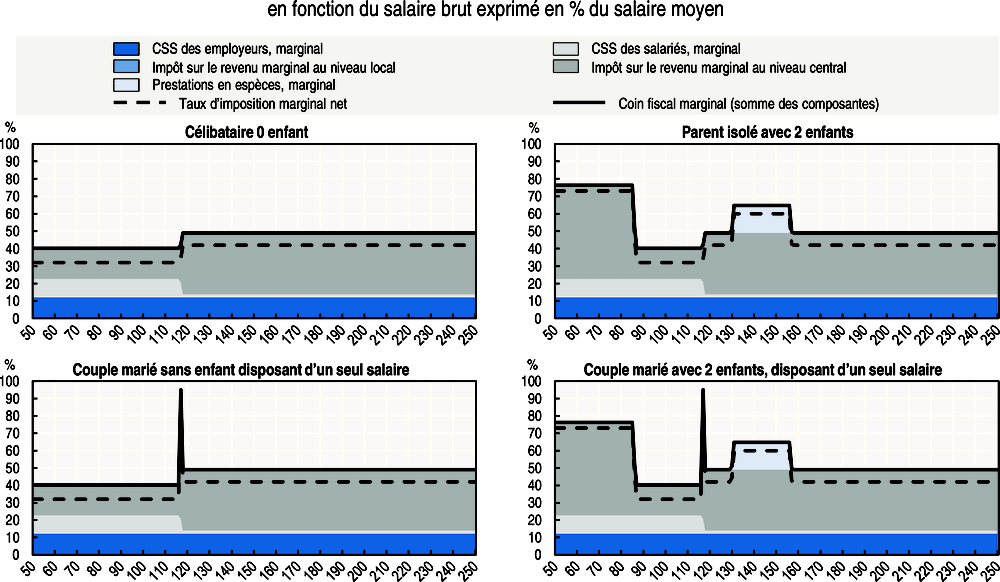

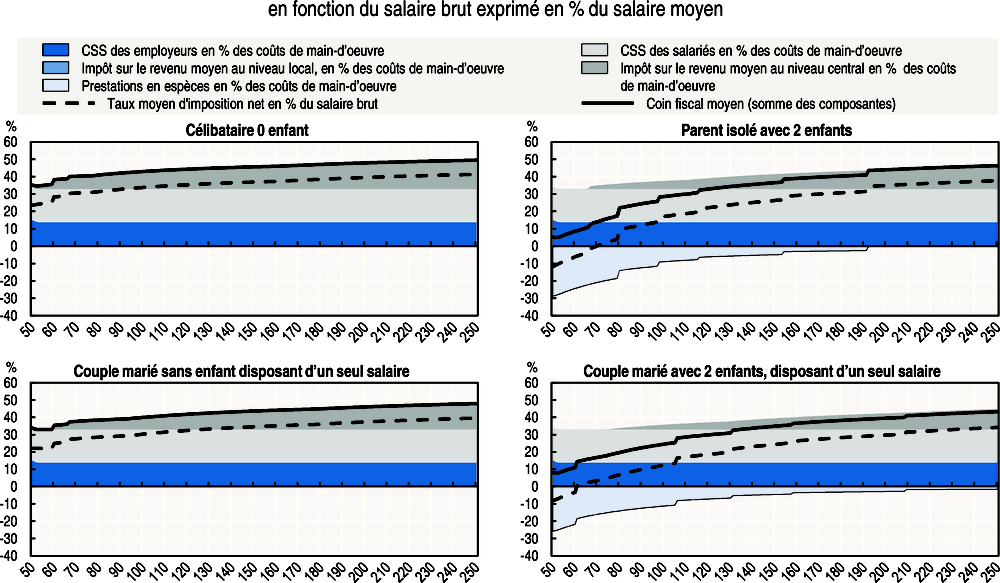

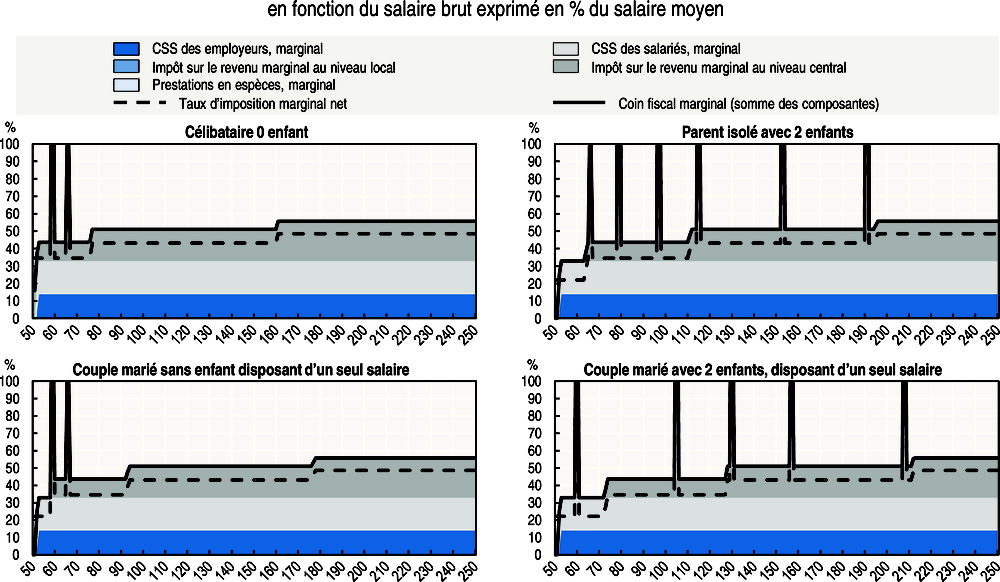

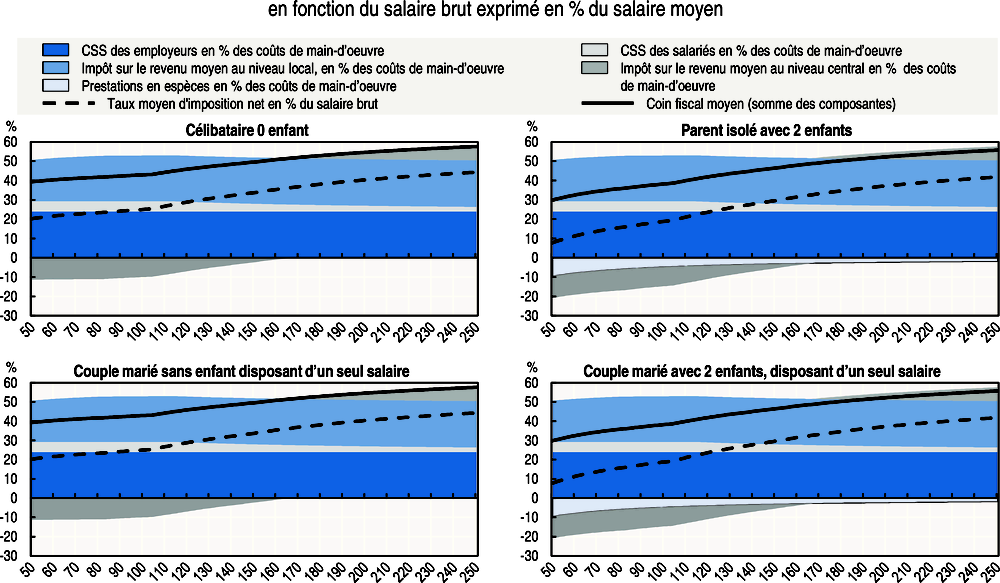

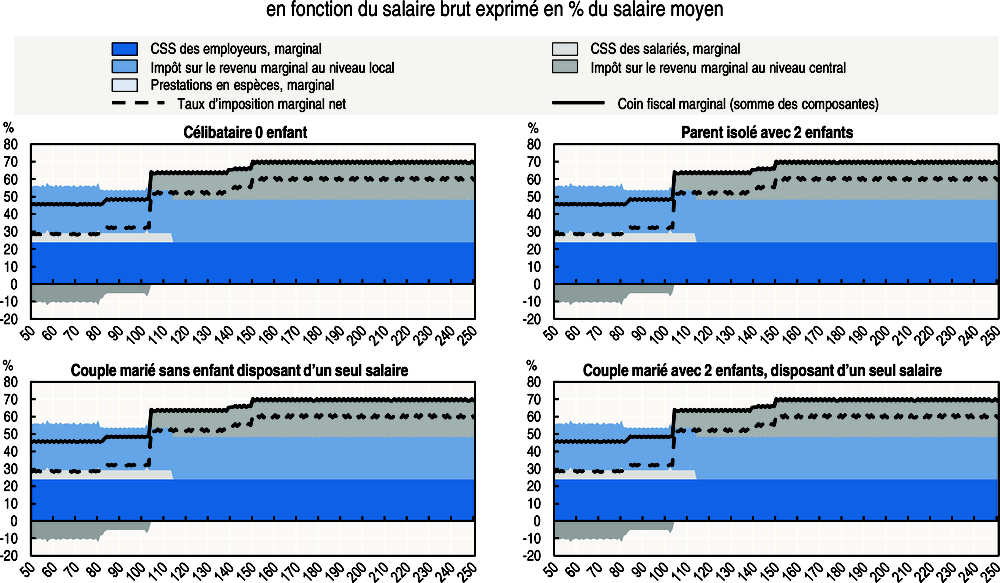

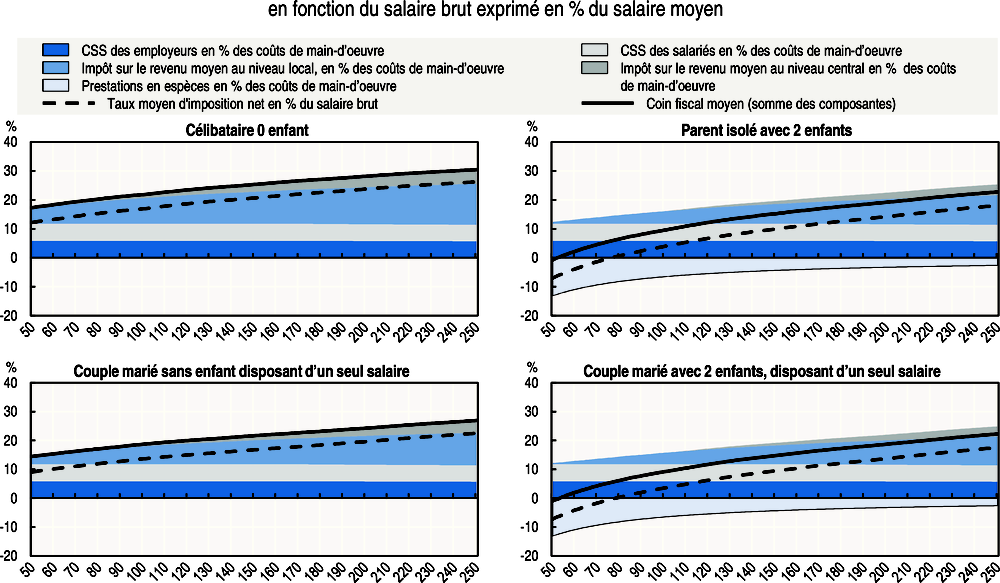

Les graphiques se divisent en deux séries qui indiquent la décomposition du coin fiscal moyen et marginal en pourcentage des coûts totaux de main-d’œuvre (les impôts sur le revenu centraux et locaux ; les cotisations de sécurité sociale salariales et patronales et les prestations en espèces). Les graphiques montrent également les taux moyens et marginaux nets de l’impôt sur le revenu des personnes physiques.

Les données statistiques concernant Israël sont fournies par et sous la responsabilité des autorités israéliennes compétentes. L'utilisation de ces données par l'OCDE est sans préjudice du statut des hauteurs du Golan, de Jérusalem-Est et des colonies de peuplement israéliennes en Cisjordanie aux termes du droit international.

Les graphiques présentés dans cette section indiquent la pression fiscale sur les revenus d’activité en 2017 pour des salaires bruts compris entre 50 % et 250 % du salaire moyen (SM). Pour chaque pays membre de l’OCDE, des graphiques séparés portent sur quatre catégories de familles : célibataires sans enfant, parents isolés avec deux enfants, couples mariés sans enfant disposant d’un seul salaire et couples mariés avec deux enfants disposant d’un seul salaire. En outre, le taux moyen et le taux marginal net d’imposition des personnes physiques ([la variation de] l’impôt sur le revenu des personnes physiques et des cotisations salariales de sécurité sociale nets des prestations en espèces en pourcentage des [de la variation des] salaires bruts) figurent dans les graphiques montrant respectivement le coin fiscal moyen et marginal1.

Les graphiques illustrent l’importance relative des divers éléments constitutifs des coins fiscaux : impôts nationaux sur le revenu, impôts locaux sur le revenu, cotisations salariales de sécurité sociale, cotisations patronales de sécurité sociale (y compris les taxes sur les salaires éventuellement applicables) et prestations en espèces en pourcentage des coûts totaux de main-d’œuvre. Il y a lieu de noter que si leur part des coûts totaux de main-d’œuvre diminue, cela signifie que la valeur des prélèvements diminués des prestations n’augmente pas aussi vite que le total des coûts de main-d’œuvre correspondants. Cela n’implique pas nécessairement que la valeur des prélèvements diminués des prestations baisse en valeur nominale.

Les ménages à faibles revenus bénéficient d’un traitement fiscal favorable dans de nombreux pays de l’OCDE. Les impôts sur le revenu prélevés par les administrations centrales sont négatifs en Belgique, en raison des crédits d’impôt récupérables pour les travailleurs à faibles revenus et les enfants à charge ; au Canada, en raison de la prestation fiscale récupérable pour le revenu du travail ; en Allemagne, en République slovaque, en République tchèque et au Royaume-Uni, en raison des crédits d’impôt récupérables pour enfant à charge ; en Israël, du fait du crédit d’impôt récupérable au titre des revenus du travail pour les familles avec enfants (depuis 2016, la fourchette des revenus ouvrant droit au bénéfice de ce crédit d’impôt pour les parents isolés a été étendue) ; en Italie, sous l’effet de la prime fiscale en faveur des travailleurs à bas salaire ; en Lettonie, en raison du crédit d’impôt récupérable calculé en fonction du trop-perçu au titre de l’année précédente, mis en place en 2016 ; en Espagne et au Luxembourg, en raison des crédits d’impôt récupérables pour les parents isolés ; au Mexique, sous l’effet des crédits d’impôt récupérables au titre des subventions à l’emploi ; en Pologne, du fait du crédit d’impôtpour enfants à charge remboursable sous conditions appliqué depuis 2015 ; et aux États-Unis du fait du crédit d’impôt récupérable au titre des revenus du travail et du crédit d’impôt pour enfant à charge. S’agissant de la Suède, les graphiques montrent que les impôts sur le revenu prélevés par les administrations centrales sont négatifs, du fait du crédit d’impôt au titre des revenus du travail. Ce crédit d’impôt n’est toutefois pas récupérable dans la mesure où il ne permet pas de ramener le total des prélèvements du contribuable à moins de zéro. En fait, ce crédit d’impôt est également déduit des impôts locaux sur le revenu.

Lorsque les prestations versées en espèces sont prises en compte, les parents isolés et/ou les couples mariés ayant deux enfants qui disposent d’un seul salaire ne paient pas d’impôt sur le revenu et de cotisations salariales de sécurité sociale lorsque leur niveau de rémunération se situe entre 50 % et 101 % du SM dans 20 pays de l’OCDE. À titre d’exemple, le taux moyen net d’imposition des personnes physique applicable aux parents isolés avec deux enfants devient positif à partir d’un revenu équivalant à 83 % du SM en Pologne, à 88 % du SM en Nouvelle-Zélande, 96 % du SM en Irlande et à 98 % du SM au Canada. La mesure correspondante pour les couples mariés avec deux enfants et un seul salaire devient positive à partir d’un revenu équivalant à 88 % du SM en Nouvelle-Zélande, 99 % du SM au Canada, 98 % du niveau du SM en Irlande et 105 % du SM en Pologne.

On observe des écarts marqués entre les pays de l’OCDE en ce qui concerne le niveau des prestations en espèces. Elles représentent environ un quart ou plus des coûts totaux de main-d’œuvre pour les parents isolés à faibles revenus et/ou les couples mariés avec deux enfants et un seul salaire en Australie, au Canada, au Danemark, en Estonie, en France, en Irlande, au Luxembourg, en Nouvelle-Zélande, en Pologne et en Slovénie.

Le coin fiscal marginal est relativement uniforme sur toute l’échelle des revenus dans certains pays en raison de l’uniformité des taux des cotisations de sécurité sociale et de l’impôt sur le revenu des personnes physiques. Les célibataires sans enfant sont soumis à un coin fiscal marginal uniforme dans tout l’intervalle de revenu compris entre 50 % et 250 % du SM en République tchèque (48.6 %), en Estonie (41.2 %) et en Hongrie (46.2 %). Le coin fiscal marginal est aussi relativement constant au Chili, en Islande, en Lettonie, en Pologne et au Royaume-Uni. Au Chili, il s’établit à 7.0 % sur les gains inférieurs à 100 % du SM, passe à 10.3 % sur les gains compris entre 101 % du SM et 222 % du SM, puis à 13.5 % sur les gains supérieurs jusqu’à 250 % du SM. En Islande, le coin fiscal marginal est de 39.6 % sur les gains inférieurs à 117 % du SM, puis de 48.0 % sur les gains compris entre118 % et 250 % du SM. En Lettonie, il est de 44.9 % sur les gains inférieurs à 118 % du SM et de 44.2 % sur les gains compris entre 119 % et 250 % du SM. En Pologne, le coin fiscal marginal s’établit à 37.0 % pour les gains compris entre 50 % et 202 % du SM, puis à 48.4 % pour les gains allant jusqu’à 250 % duSM. Au Royaume-Uni, il est de 40.2 % sur les gains inférieurs à 117 % du SM, puis de 49.0 % sur les gains compris entre 118 % et 250 % du SM.

Les cotisations de sécurité sociale sont prélevées à des taux forfaitaires dans de nombreux pays de l’OCDE. Certains d’entre eux appliquent un plafond de rémunération au-dessus duquel les cotisations de sécurité sociale n’augmentent pas. Les écarts de cotisations marginales de sécurité sociale sont généralement identiques pour les quatre catégories de familles, puisque les taux de cotisation ou les plafonds de revenu ne varient pas selon la situation maritale ou le nombre d’enfants à charge. Néanmoins, en Hongrie, les cotisations marginales de sécurité sociale sont plus élevées pour les ménages avec enfant à bas revenus, en raison de l’impact de la suppression des déductions fiscales pour enfant à charge lorsque les revenus augmentent. Les familles dont l’assiette globale de l’impôt sur le revenu des personnes physiques est insuffisante pour leur permettre de prétendre au montant maximal des déductions fiscales accordées pour enfant à charge peuvent déduire la somme non imputée de leurs cotisations de retraite et d’assurance maladie.

Dans l’intervalle de revenu de 50 % à 250 % du SM, les taux marginaux des cotisations patronales de sécurité sociale deviennent nuls en raison du plafond de rémunération en Allemagne (à 155 % du SM), en Espagne (à 170 % du SM), au Luxembourg (à 205 % du SM) et aux Pays-Bas (à 111 % du SM). Les taux marginaux des cotisations salariales de sécurité sociale deviennent nuls en Allemagne (à 155 % du SM), en Autriche (à 152 % du SM), au Canada (à 108 % du SM), en Espagne (à 170 % du SM) et en Suède (à 114 % du SM).

En outre, les taux marginaux des cotisations patronales et/ou salariales de sécurité sociale diminuent en pourcentage des coûts totaux de main-d’œuvre à certains niveaux de l’échelle des salaires à mesure que le revenu augmente. C’est le cas en Allemagne, en Autriche, en Belgique, au Canada, en Corée, aux États-Unis, en France, au Japon, au Luxembourg, aux Pays-Bas, en République slovaque, au Royaume-Uni et en Suisse. Cette diminution est marquée au Luxembourg, où les taux marginaux des cotisations salariales de sécurité sociale passent de 11.10 % à 1.40 % pour les gains supérieurs à 204 % du SM ; au Royaume-Uni où les taux marginaux des cotisations salariales de sécurité sociale passent de 10.54 % à 1.76 % pour les gains supérieurs à 117 % du SM ; et aux États-Unis, où les taux marginaux des cotisations patronales et salariales de sécurité sociale passent de 7.11 % à 1.43 % pour les gains supérieurs à 240 % du SM.

Les contribuables supportent des taux d’imposition et des coins fiscaux marginaux d’environ 80 % ou plus dans plusieurs pays de l’OCDE à certains niveaux de revenu. Tel est le cas des contribuables à bas revenu sans enfant en Australie, en Autriche, en Belgique, en France, en Irlande, en Italie, au Mexique, au Portugal, au Royaume-Uni, en Slovénie et en Turquie. Ces taux s’appliquent aussi aux familles avec enfants en Australie, en Autriche, en Belgique, au Canada, au Chili, en Espagne, en Estonie, en Finlande, en France, en Grèce, en Irlande, en Italie, au Japon, au Luxembourg, au Mexique, en Pologne, au Portugal, en République slovaque, en République tchèque, au Royaume-Uni, en Slovénie et en Turquie. Dans de nombreux pays, ces taux d’imposition marginaux élevés résultent en partie d’une réduction, à mesure que le revenu augmente, des prestations, abattements ou crédits d’impôt ciblant les contribuables à bas revenu.

Le mouvement de zigzag des pressions fiscales marginales qui transparaît de certains graphiques se produit lorsque les modifications des impôts, des cotisations de sécurité sociale et/ou des prestations consécutives à de faibles augmentations du revenu varient de manière discontinue sur l’échelle des revenus. Tel est le cas en Allemagne, au Luxembourg, en Suède et en Suisse à cause des règles d’arrondi ; en raison des caractéristiques discrètes du crédit d’impôt dans le cadre du système PAYE (prélèvement à la source), du crédit d’impôt pour conjoint à charge et des allocations familiales en Italie ; et à cause de l’arrondissement à la décimale inférieure des salaires bruts dans le calcul du crédit d’impôt pour enfant à charge aux États-Unis.

Note

← 1. Les coins fiscaux marginaux figurant dans les graphiques sont calculés d’une manière légèrement différente de celle adoptée pour les taux d’imposition marginaux figurant dans le reste de la publication Les Impôts sur les salaires. Dans cette publication, les taux marginaux sont généralement calculés en majorant les salaires bruts d’une unité monétaire (excepté pour le conjoint d’un couple marié disposant d’un seul salaire dont les gains augmentent de 33 % du salaire moyen). Cependant la démarche fondée sur l’ajout d’une unité monétaire exige que l’on calcule les taux marginaux pour chaque unité monétaire à l’intérieur de la tranche de revenu représentée dans les graphiques ; à défaut, il ne serait pas correct de relier les différents points de données dans la mesure où on ne disposerait pas des données pour les niveaux de revenu situés entre les différents points. Pour réduire le nombre de calculs à effectuer, les taux marginaux qui sont présentés dans les graphiques sont calculés en majorant les salaires bruts d’un point de pourcentage, au lieu d’une unité monétaire, si bien que chaque ligne du graphique se compose de 200 points de données.