Chapitre 3. Améliorer la transparence et la communication d’informations dans la région MENA

La transparence et la communication d’informations des entreprises sont une composante essentielle du cadre de gouvernance d’entreprise nécessaire pour améliorer le développement du secteur privé dans la région MENA. Ce chapitre contient une présentation du cadre juridique actuellement applicable à la transparence et à la communication d’informations dans les économies de la région. Il s’ouvre sur une description du paysage de la gouvernance d’entreprise dans la région MENA, avant d’examiner les normes internationales en matière de transparence et de communication d’informations, dont les Principes de gouvernance d'entreprise du G20 et de l'OCDE, ainsi que les pratiques existant à cet égard dans les économies de la région. Ce chapitre s’intéresse en particulier à deux domaines qui revêtent une importance dans cette région : la communication d’informations sur la propriété effective et celle sur les transactions avec les parties liées. Il analyse les pratiques d’une partie des principales entreprises de la région en matière de communication d’informations, étudie le contrôle et la mise en œuvre des règles s’y rapportant et présente les principales difficultés que doivent résoudre les législateurs pour renforcer les politiques et les pratiques dans ce domaine. En guise de conclusion, ce chapitre se penche sur les moyens d’action à la disposition des pouvoirs publics, en s’inspirant de pratiques exemplaires internationales.

Introduction

La transparence et la communication d’informations sont une composante essentielle du cadre de gouvernance d’entreprise nécessaire pour promouvoir le développement du secteur privé dans la région MENA.

Faute d’informations pertinentes communiquées en temps opportun au marché, les investisseurs ne sont pas en mesure d’évaluer correctement les opportunités et les risques. Les entreprises doivent disposer d’informations financières de qualité pour prendre des décisions d’affaires, et les actionnaires ont besoin, pour contrôler la gestion de l’entreprise, que des informations exactes leur soient transmises en temps voulu. La communication d’informations joue également un rôle crucial pour faciliter l’accès aux financements, ce qui revêt une importance particulière pour les entreprises en croissance. Sachant que les investisseurs s’intéressent aux cadres et aux pratiques de gouvernance d’entreprise pour prendre leurs décisions d’investissement, les pays offrant une meilleure transparence sont mieux placés pour attirer les bailleurs de fonds.

Les économies de la région MENA ont entrepris d’améliorer leurs structures de gouvernance d’entreprise, mais la réglementation de la transparence et de la communication d’informations et les pratiques en la matière restent déficientes. Les investisseurs étrangers ont cité la qualité des pratiques de communication d’informations dans la région comme l’une de leurs principales préoccupations (Crescent Enterprises, 2016).

Ce chapitre a pour objectif de recenser les principales difficultés auxquelles sont confrontées les économies de la région MENA au regard de la communication d’informations et de la transparence. Il étudie le paysage de la gouvernance d’entreprise de la région, et notamment le cadre juridique, le rôle des autorités de tutelle et des places boursières, la structure actionnariale et la culture d’entreprise. Il analyse les normes internationales de communication d’informations, ainsi que les initiatives destinées à améliorer la transparence après la crise financière mondiale de 2008. Il s’intéresse ensuite aux difficultés que rencontre la région MENA, en mettant l’accent sur deux domaines : la propriété effective et les transactions avec les parties liées. Le chapitre se referme sur un examen des moyens d’action à la disposition des pouvoirs publics pour améliorer la transparence et la communication d’informations dans la région MENA de manière à stimuler la croissance économique.

Le paysage de la gouvernance d’entreprise dans la région MENA

Le paysage de la gouvernance d’entreprise d’un pays influe sur l’efficacité de ses politiques et de sa réglementation. Ce paysage inclut le cadre juridique de la gouvernance d’entreprise, le rôle des autorités de tutelle et des places boursières, la structure actionnariale des entreprises et la culture d’entreprise dominante. Analyser ce paysage dans les économies de la région MENA peut contribuer à déterminer dans quelle mesure les difficultés rencontrées dans ces domaines se répercutent sur la transparence et la communication d’informations.

Le cadre d’action de la gouvernance d’entreprise

Le cadre juridique applicable à la transparence et à la communication d’informations dans la région MENA comprend, conformément à la pratique mondiale, le droit interne des sociétés et des valeurs mobilières, les règles d’admission à la cote et les codes de gouvernance d’entreprise. Les autorités de la région MENA sont conscientes qu’une communication d’informations et une transparence solides contribuent à développer les marchés financiers et à attirer les investisseurs, et des initiatives destinées à les renforcer sont mises en place dans la région (Banque mondiale, 2018 ; Banque mondiale, 2017b). De 2015 à 2018, huit des pays ou territoires évalués (l’Arabie saoudite, Bahreïn, l’Égypte, les ÉAU, la Jordanie, le Koweït, le Maroc et le Qatar) ont actualisé leur droit des sociétés (OCDE, 2019).

Bien que la gouvernance d’entreprise constitue une préoccupation relativement récente dans la région, des codes y sont élaborés depuis 2002. Oman et l’Égypte sont les premiers économies de la région à avoir adopté des codes de gouvernance d’entreprise, et 11 autres leur avaient emboîté le pas en 2009 (Koldertsova, 2011). La révision des codes s’est accélérée dernièrement : depuis 2015, l’Arabie saoudite, Bahreïn, l’Égypte, les ÉAU, la Jordanie, le Koweït, Oman et le Qatar ont remanié leurs codes de gouvernance d’entreprise (OCDE, 2019).

La mise en œuvre de ce type de codes varie selon les économies de la région. Bahreïn et l’Égypte recourent à l’approche « se conformer ou s’expliquer », qui offre aux entreprises une certaine souplesse et leur permet ainsi de décider de ne pas appliquer certaines des recommandations. L’Égypte a aussi introduit, dans les règles d’admission à la cote de la Bourse d’Égypte, des prescriptions obligatoires en matière de gouvernance. Le gouvernement fédéral des ÉAU, la Jordanie, Oman et le Qatar imposent des prescriptions contraignantes, tandis que l’Arabie saoudite, l’Autorité palestinienne, le Koweït et le Dubai International Financial Centre (DIFC) des ÉAU adoptent une approche mixte. L’Algérie, le Liban, le Maroc, la Tunisie et le Yémen ont opté pour une mise en œuvre facultative (tableau 3.1).

La publication de rapports sur la gouvernance d’entreprise n’est pas obligatoire dans certains économies de la région MENA, comme l’Algérie, le Liban, la Tunisie et le Yémen (OCDE, 2019).

Autorités de tutelle et autres institutions

L’élaboration d’une législation moderne sur les valeurs mobilières a débuté, dans la région, dans les années 1990. L’Algérie et le Maroc ont été les premiers à mettre en place des autorités de tutelle, en 1993, les tout derniers pays à avoir créé une autorité de tutelle des marchés financiers étant le Koweït (2010) et le Liban (2011). La plupart des économies de la région ont adopté le modèle sectoriel de la supervision financière1. Néanmoins, l’Égypte est dotée d’un modèle sectoriel intégré (prévoyant une autorité de surveillance unique pour les marchés financiers et l’assurance) et Bahreïn dispose d’une autorité unique pour les marchés de capitaux (la Banque centrale de Bahreïn).

Outre les autorités de valeurs mobilières, les autres autorités investies de responsabilités en lien avec la mise en œuvre de la gouvernance d’entreprise sont notamment les ministères du Commerce et de l’Industrie à Bahreïn, le ministère du Commerce et de l’Investissement et l’Autorité monétaire en Arabie saoudite, et les banques centrales d’Égypte, de Jordanie et des pays du CCG. Les autorités de tutelle favorisent la bonne gouvernance d’entreprise à travers des formations et des activités de sensibilisation du public.

Les places boursières encouragent la bonne gouvernance d’entreprise en émettant des règles d’admission à la cote ainsi que des normes de communication d’informations et en contrôlant leur mise en œuvre (OCDE, 2012), mais leur rôle varie d’un pays à l’autre. Les bourses d’Oman, de Jordanie et d’Égypte ont intégré des prescriptions relatives à la gouvernance dans leurs règles d’admission à la cote. Les bourses supervisent le code de gouvernance d’entreprise dans sept économies : l’Arabie saoudite, l’Autorité palestinienne, l’Égypte, le Maroc, Oman, le Qatar et la Tunisie (OCDE, 2019). Les sites web des bourses de la région MENA fournissent également des informations sur les pratiques de gouvernance des entreprises cotées.

Ces dernières années, les places boursières de la région MENA ont accéléré leurs efforts en matière de durabilité. La Bourse d’Égypte est devenue, en 2012, l’une des cinq premières bourses au monde à s’être engagée publiquement à promouvoir la durabilité via l’Initiative des bourses pour un investissement durable (Sustainable Stock Exchanges initiative, SSE) des Nations Unies (encadré 3.1). Cette initiative a pour objectif de renforcer la transparence des entreprises ainsi que leurs performances sur les questions environnementales, sociales et de gouvernance d’entreprise (ESG) et d’encourager l’investissement durable. Sur les 78 bourses partenaires que compte actuellement l’Initiative, sept se situent dans la région MENA (Égypte, ÉAU, Jordanie, Koweït, Maroc, Qatar et Tunisie).

Des institutions privées s’intéressant principalement à la gouvernance d’entreprise ont aussi été mises en place dans la région. La première a été l’Institut égyptien des administrateurs, créé en 2003 pour promouvoir la gouvernance d’entreprise. L’Institut Hawkamah pour la gouvernance d’entreprise a été établi à Dubaï en 2006 pour aider les entreprises à élaborer des cadres de gouvernance d’entreprise reconnus dans le monde entier. Des instituts d’administrateurs ou des centres de gouvernance d’entreprise ont depuis lors été mis en place dans sept pays2, tandis que des institutions régionales, comme l’Union arabe des autorités de valeurs mobilières (UASA) et la Fédération des bourses arabes, mènent aussi des activités destinées à renforcer la gouvernance d’entreprise dans la région MENA.

La Bourse d’Égypte (EGX) a déployé des efforts considérables pour stimuler la transparence des entreprises cotées. Les règles d’admission à la cote comprennent des prescriptions relatives à la communication d’informations (communication financière, opérations réalisées par l’entreprise, événements significatifs, structure actionnariale, conseil d’administration et réunions de l’assemblée générale), l’obligation de se doter d’un comité d’audit indépendant et des règles sur les transactions avec les parties liées. Le Système d’information électronique, qui permet aux entreprises cotées d’envoyer leurs informations à l’EGX par voie électronique, a été introduit en 2015.

Ces règles ont influé sur le nombre d’entreprises cotées à l’EGX. La Bourse d’Égypte, première place boursière de la région MENA, a été créée à la fin du XIXe siècle. Le nombre d’entreprises cotées a explosé après les années 1990, en raison notamment d’un vaste mouvement de privatisations, mais il a fortement chuté depuis, revenant de 1 075 en 2000 à 254 en 2017 (Banque mondiale, WFE). Ce recul s’explique par le fait que les entreprises dont les titres n’étaient pas négociés et/ou qui ne respectaient pas les règles d’admission à la cote ont été radiées. En dépit du nombre important de radiations, l’EGX demeurait en 2017 la principale place boursière de la région d’après le nombre d’entreprises cotées.

L’EGX s’est aussi employée à promouvoir une transparence accrue des informations liées à l’environnement, aux question sociales et à la gouvernance d’entreprise. Après avoir intégré l’initiative SSE des Nations Unies en 2009, elle a lancé son indice S&P EGX ESG en 2010 et le Guide de l’EGX concernant la communication d’informations sur les performances ESG et sur les ODD en 2016.

Source : EGX, Initiative des bourses pour un investissement durable des Nations Unies

Ces institutions ont activement participé à la promotion des activités de gouvernance d’entreprise à travers des études, des conférences, des formations et des services de conseil. En 2011, l’Institut Hawkamah a lancé le premier indice ESG à l’échelle de la région MENA en coopération avec Standard & Poor’s, afin d’encourager les entreprises cotées à adopter des pratiques durables. Cet indice couvre les 50 entreprises les plus performantes en termes d’engagement ESG parmi les 150 plus grandes entreprises existant en Arabie saoudite, à Bahreïn, en Égypte, dans les ÉAU, en Jordanie, au Koweït, au Liban, au Maroc, à Oman, au Qatar et en Tunisie. En juillet 2017, l’UASA a publié des lignes directrices à l’intention des entreprises cotées sur les marchés de capitaux arabes afin d’atténuer les obstacles rencontrés par les économies arabes pour appliquer les règles de gouvernance. Toujours en 2017, le Centre de gouvernance de l’École de commerce de l’Université Alfaisal a lancé un Indice de la gouvernance d’entreprise pour contrôler et promouvoir les pratiques de bonne gouvernance parmi les entreprises exerçant leur activité en Arabie saoudite. Ces activités sont importantes car les résultats des réformes introduites dans ce domaine dépendent de la coopération des secteurs public et privé et d’une bonne connaissance des pratiques exemplaires.

Le Maroc constitue un bon exemple de forte coopération entre le public et le privé destinée à susciter une volonté de réformer la gouvernance d’entreprise. Une Commission nationale « Gouvernance d’entreprise » a été établie en 2007, sous la direction conjointe du ministère des Affaires économiques et générales (secteur public) et de la Confédération générale des entreprises du Maroc (secteur privé). La Commission a publié un Code national de la gouvernance d’entreprise en 2008, et l’Institut marocain des administrateurs a été fondé en 2009 (OCDE, 2012).

La coopération internationale peut consolider les efforts déployés par les pays pour adopter et mettre en œuvre des pratiques exemplaires. À l’heure qu’il est, les autorités de tutelle des valeurs mobilières de 12 économies de la région MENA3 sont des membres ordinaires de l’Organisation internationale des commissions de valeurs (OICV). Toutefois, ils ne sont que deux (l’Égypte et les ÉAU) à être membres de l’International Forum of Independent Audit Regulators (IFIAR). Participer au dialogue mené à l’échelle internationale est particulièrement utile pour échanger des expériences, améliorer les capacités institutionnelles et faire respecter efficacement les règles applicables aux marchés des valeurs mobilières.

Autres facteurs influant sur les pratiques de gouvernance d’entreprise dans la région MENA

Les pratiques de gouvernance d’entreprise à l’œuvre dans la région MENA sont souvent perçues comme n’étant pas suffisamment développées pour attirer les investisseurs et contribuer à l’expansion des marchés financiers. L’amélioration des principes de gouvernance d’entreprise comporte de nombreux obstacles, toutefois, en raison des particularités de la région : concentration de l’actionnariat, culture d’entreprise relativement dénuée de transparence et faible développement des marchés financiers (comme indiqué dans le Tour d’horizon).

Les structures actionnariales peuvent influer sur la communication d’informations et la transparence, la qualité de la communication facultative augmentant lorsque l’actionnariat est moins concentré.

La majorité des entreprises cotées de la région MENA se caractérisent par un actionnariat concentré, composé d’investisseurs souverains ou d’actionnaires fondateurs, notamment des familles (Amico, 2014). Les 600 plus grandes entreprises cotées sur les places boursières de la région représentent 97 % de la capitalisation totale4. Une analyse récente de ces entreprises montre que les investisseurs souverains sont la principale catégorie d’investisseurs sur l’ensemble des marchés de la région, à l’exception de l’Iraq, du Liban et de la Tunisie, les sociétés de gestion de fortunes familiales se plaçant en deuxième position (GOVERN, 2016).

Le système juridique d’un pays (common law ou droit romain) influe sur le niveau de la communication d’informations. La plupart des économies de la région MENA sont dotés d’un code civil, alors que selon certaines études, le niveau de la communication d’informations est sensiblement supérieur sur les marchés de common law.

Les relations historiques/économiques qu’entretient un pays avec d’autres peuvent aussi jouer un rôle. Un examen des rapports annuels de 216 entreprises de 13 économies de la région MENA (Othman et Zeghal, 2010) a montré que le niveau de la communication d’informations était plus élevé dans les pays entretenant des liens économiques privilégiés avec le Royaume-Uni et les États-Unis (Égypte, Jordanie, pays du Conseil de coopération du Golfe) que dans ceux qui sont liés à l’Europe continentale (Tunisie, Maroc, Liban).

Transparence et communication d’informations : principales difficultés

Normes internationales sur la transparence et la communication d’informations

Les Principes de gouvernance d'entreprise du G20 et de l'OCDE (ci-après les Principes) identifient les éléments constitutifs d’une bonne gouvernance d’entreprise et contiennent des orientations pratiques à l’intention des pouvoirs publics. Le chapitre V précise que le régime de gouvernance doit garantir la diffusion en temps opportun d’informations exactes sur les sujets significatifs suivants :

-

le résultat financier et le résultat d’exploitation de l’entreprise,

-

les objectifs de l’entreprise et les informations non financières,

-

les principales participations au capital et les droits de vote,

-

la rémunération des administrateurs et des principaux dirigeants,

-

les informations relatives aux administrateurs portant notamment sur leurs qualifications, le processus de sélection, leur appartenance au conseil d’administration d’autres sociétés et le fait qu’ils sont considérés comme indépendants par le conseil d’administration,

-

les transactions effectuées avec des parties liées,

-

les facteurs de risque prévisibles,

-

les questions intéressant les salariés et les autres parties prenantes,

-

les structures et politiques de gouvernement d’entreprise.

Selon les Principes, la communication d’informations doit se faire au moyen de rapports périodiques, voire plus fréquemment si des événements significatifs se produisent entre deux rapports.

Une mise à jour des Principes de 2015 insiste davantage sur la communication d’informations relatives aux propriétaires effectifs, explicite les recommandations concernant les transactions avec les parties liées et encourage la publication des informations non financières, des participations détenues par les administrateurs, y compris par ceux qui n’exercent pas de fonction de direction, ainsi que des missions et des responsabilités du directeur général et du président.

Depuis la crise financière mondiale, les organisations internationales redoublent d’efforts pour renforcer la protection des investisseurs grâce à un marché équitable, efficient et transparent. L’OICV a révisé ses objectifs et principes en matière de réglementation des valeurs mobilières en 2010 pour souligner l’importance de la réglementation sur l’indépendance des auditeurs, la surveillance et la divulgation des conflits d’intérêts.

Un nombre croissant de pays utilisent les normes comptables et d’audit internationales pour s’assurer de la fidélité et de la sincérité des états financiers. En avril 2018, 144 pays ou territoires imposaient aux entreprises cotées et aux institutions financières présentes sur leurs marchés financiers de respecter les Normes internationales d’information financière (IFRS). Ces normes sont aujourd’hui autorisées ou obligatoires pour quelque 35 000 entreprises cotées sur les 93 bourses les plus importantes au monde (IFRS Foundation, 2018). De même, 128 pays utilisent ou sont sur le point d’adopter les Normes internationales d’audit (ISA) (IAASB, 2018). Les améliorations apportées aux normes produisent des effets directs sur les marchés financiers mondiaux en améliorant la transparence et les possibilités de comparaison internationale.

Une initiative de taille de l’Union européenne, le Plan d’action 2012 concernant le droit européen des sociétés et la gouvernance d'entreprise, insiste sur la transparence des entreprises cotées. Les textes européens récents traitent également de la publication de la rémunération des administrateurs, de la qualité des audits, de la communication non financière (ESG), des droits des actionnaires, et des obligations de communication d’informations incombant aux entreprises émettrices.

Aux États-Unis, une initiative visant à actualiser et à moderniser les prescriptions imposées aux entreprises cotées en matière de communication d’informations a été introduite en 2013. En 2017, la Securities and Exchange Commission (SEC) a proposé des modifications afin de supprimer les dispositions superflues, se recoupant, dépassées ou caduques à la lumière de l’évolution de l’environnement de l’information, et le Public Company Accounting Oversight Board a adopté une nouvelle norme d’audit prévoyant la communication d’informations supplémentaires à l’intention des investisseurs.

Pour assurer la durabilité des financements et promouvoir un investissement responsable, une attention accrue est accordée à la communication d’informations sur les questions environnementales et sociales. L’édition 2015 des Principes encourage les entreprises à communiquer des informations non financières dans des domaines tels que l’éthique commerciale, l’environnement et, lorsqu’ils sont significatifs pour l’entreprise, les enjeux sociaux et les droits de l’homme. La communication d’informations non financières sur les questions environnementales et sociales a commencé à être obligatoire pour les grandes entreprises dans de nombreux pays.

Transparence et communication d’informations dans la région MENA

Les cadres de gouvernance d’entreprise et les pratiques de communication d’informations en vigueur dans les économies de la région MENA ont évolué ces 20 dernières années, selon des évaluations menées par des organisations internationales. Ces évaluations comprennent des appréciations de la gouvernance d’entreprise effectuées par la Banque mondiale et la BERD, une enquête OCDE-UASA sur les transactions avec les parties liées, ainsi que les rapports Doing Business de la Banque mondiale qui mesurent la protection des investisseurs minoritaires.

La présente section s’emploie à mettre en évidence les problèmes qui n’ont pas encore été réglés. Elle analyse les obligations imposées aux entreprises cotées dans la région MENA en matière de communication d’informations, sur la base des évaluations internationales, et présente les pratiques adoptées dans ce domaine par les 15 premières entreprises cotées de la région.

Obligations des entreprises cotées dans la région MENA en matière de communication d’informations

Les pratiques des entreprises cotées dans la région MENA en matière de transparence et de communication d’informations comprennent la communication périodique et permanente, conformément aux normes et aux pratiques exemplaires internationales. La communication périodique comprend généralement les informations financières (états financiers annuels ou intermédiaires, rapports annuels, etc.). La communication permanente inclut les modifications significatives de la propriété effective directe et indirecte et les informations ad hoc susceptibles d’avoir une incidence sur le cours des actions.

Les Normes internationales d’information financière doivent être respectées dans la plupart des économies de la région MENA (IFRS Foundation, 2017), et huit pays ou territoires (l’Arabie saoudite, l’Autorité palestinienne, Bahreïn, les ÉAU, la Jordanie, le Koweït, le Liban et la Tunisie) utilisent ou sont en voie d’adopter les Normes internationales d’audit (IAASB, 2018).

Selon un rapport de l’Institut Hawkamah datant de 2017, les entreprises cotées dans la région MENA avaient sensiblement amélioré le niveau de la transparence et de la communication d’informations depuis 2007. L’étude comparait plusieurs catégories de communication, dont la communication d’informations non financières, parmi les 50 entreprises les plus importantes et les plus liquides cotées sur 11 marchés de la région MENA : l’Arabie saoudite, Bahreïn, l’Égypte, les ÉAU, la Jordanie, le Liban, le Koweït, le Maroc, Oman, le Qatar et la Tunisie. Ses conclusions mettent en lumière les effets des efforts déployés dans ce domaine par les autorités de la région et les entreprises qui y sont cotées.

Afin de limiter les lourdeurs administratives pour les entreprises de plus petite taille, et conformément aux Principes, des prescriptions proportionnées ont été adoptées en matière de communication d’informations sur les compartiments des PME spécialisés de la région MENA. Ainsi, pour les entreprises inscrites à la cote du marché parallèle Tadawul d’Arabie saoudite (le tout dernier compartiments des PME de la région), les normes de communication d’informations applicables aux rapports annuels sont plus indicatives qu’obligatoires, et le délai de publication des états financiers est plus souple que celui du marché principal.

Évaluations de la communication d’informations sur la gouvernance d’entreprise dans les économies de la région MENA

Les évaluations internationales portant sur la communication d’informations et la transparence dans la région MENA ont mis en évidence les domaines qui appellent une amélioration de la réglementation.

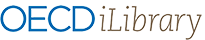

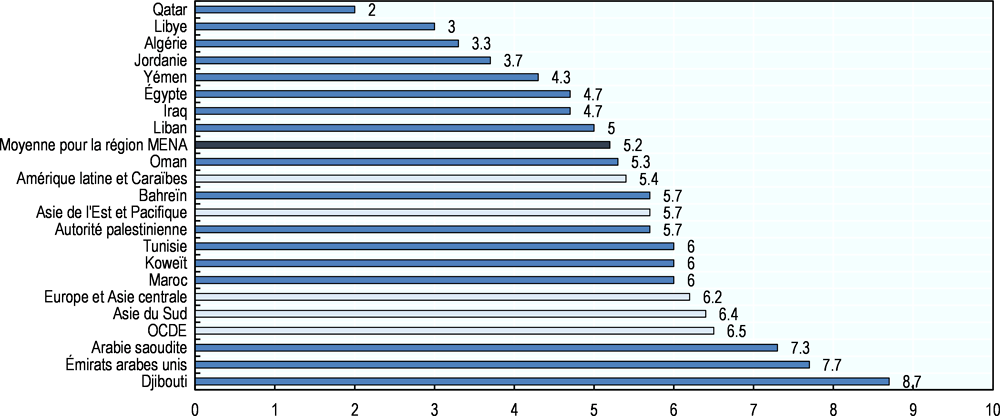

Le rapport Doing Business de la Banque mondiale, qui couvre 11 domaines de réglementation des entreprises dans 190 économies, évalue les questions liées à la gouvernance d’entreprise dans la rubrique « protection des intérêts minoritaires ». Un ensemble d’indicateurs (la protection des actionnaires minoritaires contre les conflits d’intérêts) mesure la protection des actionnaires minoritaires contre les abus de biens sociaux commis par des administrateurs, tandis qu’un autre (la gouvernance des actionnaires) mesure les droits des actionnaires et les prescriptions imposées aux entreprises en matière de transparence (Banque mondiale, 2017a). Les économies et les régions sont classés sur une échelle de 0 à 10, 10 correspondant à la performance la plus forte5.

Les classements de 2019, présentés aux graphiques 3.1 et 3.2, montrent que les performances de la région MENA sont inférieures à celles d’autres régions pour les deux aspects de la « protection des investisseurs minoritaires ». Néanmoins, les résultats varient fortement au sein de la région. Les pays du CCG (à l’exception du Qatar) s’en sortent généralement mieux que les autres régions, en moyenne, dans ce domaine. Djibouti est l’économie de la région MENA qui affiche la plus forte progression dans le classement 2019, alors que l’Arabie saoudite obtient un résultat élevé, soit 8.7 sur 10, pour l’indice de la gouvernance des actionnaires. Pour les deux indices, certains économies de la région MENA réalisent des performances supérieures à certains pays de l’OCDE.

L’Arabie saoudite se classe désormais 7e à l’échelle mondiale en termes de protection des investisseurs minoritaires. Selon la Banque mondiale, l’Arabie saoudite a renforcé la protection accordée en « énonçant des règles claires en matière de responsabilité des administrateurs et en renforçant le rôle des actionnaires dans les grandes décisions » (encadré 3.2).

Les autorités saoudiennes militent pour une meilleure gouvernance d’entreprise depuis la création de l’Autorité des marchés financiers en 2003. De nouvelles mesures destinées à réglementer la communication d’informations et à renforcer la transparence ont été adoptées récemment conformément à la Vision saoudienne 2030, un plan global conçu pour diversifier l’économie. Elles imposent notamment :

-

la publication annuelle des politiques de rémunération, et la mise en place de mécanismes de fixation des rémunérations,

-

la publication annuelle des avantages en espèces et en nature accordés à chaque membre du conseil d’administration en échange de tout travail ou de toute fonction de direction, technique, de gestion ou de conseil,

-

la communication d’informations sur les transactions avec les parties liées ou les accords égaux ou supérieurs à 1 % des recettes brutes de l’émetteur,

-

la publication des changements intervenus aux postes d’administrateurs ou de directeur général de l’émetteur,

-

la communication d’informations sur la signature ou sur la dénonciation inopinée de tout contrat significatif.

De plus, la réglementation sur la gouvernance d’entreprise a été actualisée en 2017, et elle est devenue plus complète, 85 % des dispositions du code étant désormais contraignantes.

Source : Représentant de l’Autorité des marchés financiers, « Transparency and Disclosure in the Saudi Capital Market », réunion du Groupe de travail MENA-OCDE sur la gouvernance d’entreprise tenue en 2017.

Le Global Competitiveness Report du Forum économique mondial évalue la qualité des normes comptables et d’audit (tableau 3.2). Selon son indice de rigueur des normes comptables et d’audit pour 2017-18, le Qatar et Bahreïn se classent 25e et 29e, respectivement, au niveau mondial, et en tête de la région MENA avec des résultats de 5.6 et 5.4 sur une échelle de 1 à 7.

Transparence sur les propriétaires effectifs, les membres du conseil d’administration et les audits

La catégorie « protection des investisseurs minoritaires » du rapport Doing Business de la Banque mondiale évalue aussi la transparence des entreprises dans des domaines comme la propriété effective, les activités et la rémunération des membres du conseil d’administration et la publication des audits. Les conclusions relatives aux économies de la région MENA étudiées sont présentées dans le tableau 3.3.

Divers points ressortent de l’analyse de ce tableau.

-

La divulgation des participations des propriétaires effectifs (représentant 5 % au moins du capital) n’est obligatoire que dans la moitié des économies de la région MENA étudiées.

Comme le font observer les Principes, les investisseurs comptent parmi leurs droits élémentaires celui de disposer d’informations transparentes sur la structure de l’actionnariat des entreprises. Ces informations sont particulièrement importantes pour les décisions concernant des investissements dans des économies caractérisées par une concentration de l’actionnariat, comme celles de la région MENA. Même si la plupart des pays ou territoires de la région ont adopté des lois imposant aux entreprises de communiquer des informations sur les participations importantes, la propriété effective de l’entreprise peut rester opaque (OCDE, 2016).

-

La divulgation d’informations sur les autres activités et mandats d’administrateur des membres du conseil d’administration n’est obligatoire que dans six des 18 économies de la région MENA étudiées.

Les Principes indiquent que les investisseurs ont besoin de ce type d’informations, qui peuvent permettre d’y voir plus clair dans les conflits d’intérêts potentiels et de savoir si les membres du conseil d’administration consacrent suffisamment de temps à leurs activités. Cet aspect est pertinent pour les économies de la région MENA, où des membres de la famille et des représentants du gouvernement siègent souvent au conseil des entreprises (Othman et Zenghal, 2010), et où un administrateur peut siéger au conseil de multiples entreprises.

-

La divulgation des rémunérations individuelles des administrateurs et des hauts responsables de l’entreprise n’est obligatoire que dans six économies de la région MENA.

Selon les Principes, les actionnaires ont besoin de ces informations pour évaluer les liens existant entre les rémunérations et les résultats à long terme de l’entreprise. Le Corporate Governance Factbook de l’OCDE de 2017, qui porte sur 47 économies, signale que 89 % d’entre elles ont introduit des critères généraux sur les rémunérations, principalement au moyen du système « se conformer ou s’expliquer ».

La communication d’informations individualisées (notamment sur les dispositions en matière de dénonciation de contrat et de départ en retraite) est de plus en plus couramment considérée comme une bonne pratique, mais demeure un sujet sensible dans certains pays (OCDE, 2017a). Même si la divulgation des rémunérations individuelles est aujourd’hui requise ou recommandée dans la plupart des pays membres de l’OCDE (OCDE, 2017a), les marchés émergents privilégient la communication d’informations agrégées dans ce domaine (OICV, 2016). Plusieurs marchés émergents adoptent d’autres approches. Ainsi, les entreprises installées en Argentine doivent fournir des informations individualisées à la seule autorité des marchés financiers, tandis qu’au Brésil, elles doivent divulguer les rémunérations individuelles minimales, maximales et moyennes sur les trois dernières années (OICV, 2016).

Comme le montre le tableau 3.3, et à l’instar d’autres marchés émergents, la communication d’informations individualisées n’est pas obligatoire dans la plupart des économies de la région MENA. La réglementation saoudienne sur la gouvernance d’entreprise adoptée en février 20176 impose désormais que les informations sur la rémunération des membres du conseil d’administration et des dirigeants soient communiquées dans un format particulier.

-

La divulgation des rapports d'audit au public n’est pas obligatoire dans toutes les économies de la région MENA.

Les investisseurs ont besoin d’informations financières de qualité comparables et cohérentes pour prendre des décisions d’investissement éclairées. Les marchés financiers ne pourraient fonctionner correctement sans disposer en temps opportun d’états financiers exacts. La vérification des états financiers par des auditeurs indépendants, conformément aux normes internationales, et la divulgation des rapports d’audits sont donc d’une importance primordiale pour le développement des marchés financiers. Les états financiers des entreprises cotées sont vérifiés dans toutes les économies de la région MENA, l’Algérie, l’Iraq, la Libye, la Mauritanie et le Yémen n’imposant pas d’obligations quant à la publication des rapports d’audit.

Le rapport d’audit est le principal outil à la disposition des auditeurs pour communiquer avec les actionnaires et sa divulgation est déterminante pour que la vérification procure les avantages voulus. Conformément aux Principles for Periodic Disclosure by Listed Entities de l’OICV, les bonnes pratiques mondiales indiquent que les rapports annuels des entreprises devraient contenir un rapport d’audit pour la période considérée.

Transparence sur les transactions avec les parties liées

Les transactions avec les parties liées figurent aussi parmi les aspects importants de la réglementation sur la communication d’informations, notamment en cas de concentration de l’actionnariat et de groupes d’entreprises. Comme indiqué dans les Principes, « il est indispensable que les entreprises communiquent au marché toutes les informations relatives à toutes les transactions significatives effectuées avec des parties liées ainsi que les conditions dans lesquelles chaque transaction a été effectuée ». La réglementation de ces transactions varie à travers le monde, mais la communication d’informations les concernant constitue une obligation légale dans la quasi-totalité des économies (OCDE, 2017a).

Selon une enquête détaillée sur les transactions avec les parties liées effectuées dans les économies de la région MENA, réalisée en 2014 par l’UASA et l’OCDE, ces transactions doivent obligatoirement être divulguées a posteriori dans les économies de la région MENA, conformément aux pratiques internationales, mais elles le sont plus rarement de manière immédiate sur les marchés de la région (OCDE-UASA, 2014). Toutefois, l’enquête de l’OCDE de 2017 sur les cadres de gouvernance d’entreprise existant dans la région MENA montre que les prescriptions relatives à la communication d’informations sur les transactions avec les parties liées ont été renforcées dans la région depuis 2014.

Pratiques des principales entreprises cotées dans la région MENA en matière de communication d’informations

La présente section analyse les pratiques actuellement adoptées en matière de communication d’informations par 15 des 20 plus grandes entreprises cotées dans la région MENA. Sur ces 15 entreprises, sept sont inscrites à la cote de la Bourse saoudienne (Tadawul), le principal marché de la région, tandis que les autres sont inscrites sur ceux des ÉAU, du Koweït, du Maroc et du Qatar (on trouvera une liste de ces entreprises à l’annexe 3.A).

Les Principes ont servi de principale référence pour l’analyse, qui vise à évaluer le niveau de communication d’informations des premières entreprises cotées du point de vue des investisseurs internationaux. Les rapports annuels publiés en anglais pour 2016 ont été évalués et les sites web des entreprises consultés dès lors qu’une information ne figurait pas dans le rapport annuel.

Il convient de noter que ces travaux d’étude visent à déterminer l’existence ou non des informations concernées, et non leur qualité, et ne s’intéressent pas davantage à la réglementation en la matière. L’analyse a porté sur les pratiques des entreprises sur la base des informations communiquées à titre facultatif et obligatoire.

Sur les 20 plus grandes entreprises de la région, cinq n’ont pas publié leur rapport annuel 2016 en anglais sur leur site web. Cela donne à penser que les sites web des principales entreprises cotées ne sont pas mis à jour régulièrement. Les informations communiquées par les 15 entreprises ayant publié leur rapport annuel 2016 en anglais sont présentées dans le tableau 3.4.

Les conclusions tirées de cette analyse ainsi que celles présentées dans le tableau comprennent les points suivants.

-

Si 12 des 15 entreprises ont publié leurs objectifs, ceux-ci n’étaient pas clairement expliqués dans la plupart des cas, les informations étant principalement fournies dans les rapports du président et du directeur général.

-

Huit des entreprises ont communiqué des informations sur les principaux actionnaires, mais les propriétaires effectifs n’étaient pas mentionnés clairement. Lorsque l’actionnaire principal de l’entreprise est une entité du secteur public, il est possible d’en déduire le bénéficiaire effectif.

-

Treize des entreprises ont divulgué le montant total des rémunérations versées aux membres du conseil d’administration et à un nombre limité des principaux dirigeants, et neuf ont publié les détails de la rémunération, comme les salaires, et autres indemnités et prestations. Une seule entreprise de l’échantillon a divulgué les rémunérations individuelles.

-

Six des entreprises ont fourni des informations sur les qualifications des membres du conseil d’administration dans leur rapport annuel, et cinq sur leur site web. Huit ont rendu publiques les procédures de désignation des administrateurs dans leur rapport annuel, sans indiquer si un grand nombre de candidats avaient été admis. Onze ont fait connaître les membres du conseil indépendants, même si elles n’ont pas précisé les critères retenus pour évaluer leur indépendance.

-

Les transactions significatives avec des parties liées ont été divulguées par 12 entreprises, principalement dans le cadre des normes comptables ; sept ont fourni des informations sur les conditions de réalisation de ces transactions, mais en recourant à des formules génériques comme « dans les limites fixées par la réglementation » ou « selon des conditions fixées d’un commun accord ».

-

Les institutions financières ont tendance à fournir davantage de détails sur les facteurs de risque significatifs. Au Koweït, les procédures d’audit interne des institutions financières sont soumises à un audit indépendant annuel, et l’avis de l’auditeur est publié dans le rapport annuel.

-

Six entreprises ont publié des rapports ESG en sus de leur rapport annuel, tandis que huit ont créé sur leur site web des sections distinctes consacrées à la responsabilité sociale des entreprises.

-

Bien que deux entreprises n’aient pas divulgué leur structure de gouvernance dans leur rapport annuel, toutes les sociétés ont communiqué cette information sur leur site web. Les 15 entreprises avaient créé un comité d’audit et 14 étaient dotées d’un comité des nominations et des rémunérations.

-

La séparation des postes de directeur général et de président prévaut dans les entreprises étudiées comportant une structure moniste. Une seule et même personne remplit ces deux fonctions dans deux entreprises seulement, mais les raisons de cette organisation n’ont pas été exposées clairement. Une entreprise est dotée d’une structure dualiste.

Selon les résultats obtenus, le niveau de communication d’informations est plus élevé pour les états financiers. Les entreprises installées en Arabie saoudite et dans les ÉAU sont celles qui ont communiqué les informations les plus détaillées. La majorité des entreprises de l’échantillon ont fourni des informations non financières substantielles dans leur rapport annuel ; une seule, basée au Maroc, a fourni uniquement des informations financières. Dans certains cas, des informations non publiées dans le rapport annuel figuraient dans le rapport sur la gouvernance d’entreprise ou dans la partie du site web de l’entreprise consacrée aux relations avec les investisseurs.

Cette étude met en lumière les aspects des pratiques en vigueur dans la région en matière de communication d’informations et de transparence qui pourraient être améliorés. Ainsi, comme le montre le tableau 3.5, seules quatre des 15 entreprises ont rendu publics les propriétaires effectifs.

Cette analyse ne donne peut-être pas une idée complète de la situation dans la région, car elle porte sur des entreprises installées dans cinq économies de la région MENA seulement et sur les informations communiquées pour une seule année. De nombreuses publications indiquent aussi que la communication d’informations est plus marquée dans les grandes que dans les petites entreprises, les premières étant plus visibles et soumises à un contrôle plus strict de la part de différentes parties prenantes, comme les gouvernements, les investisseurs et les analystes. Mais même si de nouvelles études s’imposent, les résultats fournissent une indication sur les tendances générales.

L’analyse donne à penser que la communication d’informations pourrait être renforcée dans deux domaines essentiels : l’actionnariat et les transactions avec les parties liées. Ces domaines sont étroitement liés, car les informations communiquées sur l’actionnariat procurent aux participants au marché des informations actualisées sur ceux qui sont susceptibles d’exercer une influence sur l’entreprise, et les aident donc à contrôler les transactions avec les parties liées.

Communication d’informations sur l’actionnariat

Pour effectuer un investissement éclairé, il est fondamental de connaître la structure actionnariale d’une entreprise. La communication d’informations sur l’actionnariat est particulièrement importante lorsque sa concentration prévaut, comme c’est le cas dans la région MENA.

Les Principes classent les principales participations parmi les neuf points significatifs devant être divulgués. La communication d’informations sur l’actionnariat contribue à l’efficience des marchés, car des informations inexactes, floues ou indisponibles peuvent influer sur leur fonctionnement. Elle revêt aussi une importance pour la gouvernance d’entreprise, car elle permet aux actionnaires et aux investisseurs potentiels d’évaluer les coûts d’agence7.

Dans les cas de concentration de l’actionnariat – ou de systèmes de « détenteurs de blocs d’actions » – les actionnaires majoritaires peuvent jouer un rôle inactif ou passif en tant qu’actionnaires d’une entreprise. L’absence de communication d’informations peut donner lieu à des opérations pour compte propre, comme des transactions abusives avec des parties liées, des délits d’initiés ou une dilution des actions. Elle peut aussi conduire à la fraude fiscale, voire au blanchiment de capitaux, au financement du terrorisme ou à d’autres infractions financières. Inversement, la communication d’informations peut discipliner les détenteurs de blocs d’actions et les empêcher de se livrer à des comportements abusifs (Siems et Schouten, 2009).

La communication d’informations sur l’actionnariat est également déterminante pour les parties prenantes comme les salariés et les créanciers, qui ne peuvent pas exercer leurs droits correctement si la structure actionnariale d’une entreprise ne peut pas être identifiée. Les autorités de tutelle et de surveillance ont aussi besoin de connaître les actionnaires d’une entreprise pour faire respecter les règles et prévenir la criminalité financière (Vermeulen, 2013).

Approches législatives et réglementaires

Dans la plupart des économies, les obligations de communication d’informations sur l’actionnariat imposées aux entreprises cotées sont régies par la législation sur les valeurs mobilières et les règles d’admission à la cote. Les économies exigent souvent la communication de données sur les propriétaires effectifs dès l’étape de l’introduction en bourse, principalement via les prospectus. Après quoi, des informations sur les propriétaires effectifs doivent être communiquées annuellement au moins, et dès lors qu’a été franchi le seuil de participation devant donner lieu à une communication d’informations.

Les prescriptions relatives à la communication d’informations sur les propriétaires effectifs s’appliquent généralement à trois groupes différents (OCDE, 2016) :

-

Les actionnaires principaux sont tenus de divulguer leur participation lorsque celle-ci atteint, franchit ou revient sous certains seuils. Les seuils devant donner lieu à une communication d’informations sont généralement nettement inférieurs à une participation de contrôle.

-

Les entreprises cotées sont généralement dans l’obligation de divulguer leur structure actionnariale via leurs prospectus, rapport annuel, site web, procès-verbaux d’assemblée générale ou autres supports comme les demandes de cotation.

-

Les dirigeants et les administrateurs doivent aussi divulguer leurs participations dans de nombreux pays, quel que soit le pourcentage réellement détenu.

L’impact de ces prescriptions en matière de communication d’informations dépend en grande partie de la définition du propriétaire effectif.

Définition de la propriété effective

Un propriétaire effectif se définit habituellement comme une personne physique ayant le droit de bénéficier des avantages liés aux valeurs mobilières et/ou le pouvoir d’exercer une influence dominante sur les droits de vote attachés aux actions.

Les efforts entrepris à l’échelle internationale pour améliorer la transparence sur les propriétaires effectifs se sont accélérés ces dernières années. Ces efforts, déployés par les dirigeants du G8 et du G20, le Groupe d’action financière (GAFI), des gouvernements et des organisations internationales, visent généralement à empêcher toute utilisation abusive des structure sociétaires à des fins illicites, comme l’évasion fiscale, le blanchiment de capitaux ou le financement du terrorisme.

Quoi qu’il en soit, le propriétaire effectif « véritable », « ultime » ou « de fait » d’une entreprise peut rester mystérieux. Les informations sur le propriétaire effectif ultime peuvent être dissimulées par des structures comme les sociétés écrans, des structures d’actionnariat et de contrôle complexes impliquant de nombreuses strates d’actions enregistrées au nom d’autres personnes juridiques, des actions au porteur, des actionnaires et administrateurs agissant au nom d’une autre personne, des fiducies, et d’autres montages juridiques permettant de séparer la propriété juridique de la propriété effective des actifs (GAFI, 2014).

Le fait d’appliquer le concept de propriétaire effectif ultime peut impliquer que les obligations de communication d’informations s’étendent à toutes les parties ayant accès aux droits de vote/de contrôle, y compris celles qui détiennent des actions indirectement par le biais de parties contrôlées. Ainsi, des titres détenus par le conjoint/la conjointe et/ou les enfants d’une personne seraient considérés comme étant détenus par le propriétaire effectif. Ce serait aussi le cas pour les propriétaires qui recourent à des mécanismes permettant d’exercer davantage de contrôle, comme les structures pyramidales, les participations croisées, les structures duales et les actions sans droit de vote, les produits dérivés d’actions, ainsi que les coalitions ou accords entre actionnaires et autres formules leur permettant d’agir de concert. Lorsqu’une autre entreprise détient les actions d’une entreprise cotée, la communication d’informations sur le propriétaire effectif devrait aussi être requise jusqu’au niveau ultime (OCDE, 2017a).

Délais relatifs à la communication d’informations

Comme indiqué dans les Principes, le fait d’exiger la communication « immédiate » d’informations sur des événements significatifs constitue une bonne pratique. Ce délai est généralement exprimé sous la forme d’un nombre de jours maximums prescrits, même si certains pays utilisent des formules plus vagues comme « dès que possible », « sans délai » ou « sans retard ».

La Directive de l’UE relative à la transparence impose aux principaux actionnaires d’informer l’émetteur de l’acquisition ou de la cession de participations importantes dans les entreprises cotées, puis à l’émetteur de communiquer cette information au marché. Le délai de notification à l’émetteur peut aller du jour même à quatre jours de cotation à compter de la date à laquelle l’actionnaire est informé de l’événement déclencheur. La plupart des pays (20) de l’espace économique européen (EEE) appliquent un délai de quatre jours de cotation pour la notification. Le délai de publication varie parmi les pays de l’EEE du jour même à trois jours de cotation après réception de la notification.

Pratiques dans la région MENA

La divulgation des participations des propriétaires effectifs représentant 5 % au moins du capital, le seuil couramment fixé dans le monde, n’est obligatoire que dans la moitié des économies de la région MENA étudiées : l’Arabie saoudite, Bahreïn, l’Égypte, les ÉAU, la Jordanie, le Koweït, le Liban, le Maroc et la Tunisie (Banque mondiale, Doing Business, 2018). D’autres marchés de la région, comme l’Autorité palestinienne et l’Iraq, exigent la divulgation des participations supérieures à 10 %.

Dans toutes les économies de la région MENA où il existe une obligation de communication d’informations, cette question est régie par la loi et la réglementation sur les valeurs mobilières, dont les règles d’admission à la cote. Les actionnaires importants, les administrateurs et les entreprises cotées de nombreuses économies de la région sont tenus de divulguer leurs participations, conformément à la pratique mondiale, même si les règles applicables varient (tableau 3.6).

Les seuils de communication peuvent s’appliquer à toutes les actions d’une entreprise cotée et/ou aux droits de vote. La première approche est utilisée par la plupart des économies de la région MENA, tandis qu’au Maroc, ce seuil porte sur le capital ou sur les droits de vote. La réglementation en vigueur dans certains pays, dont le Koweït, prend indirectement en compte les droits de vote.

Les prescriptions relatives à la communication d’entreprise s’appliquent souvent aux propriétaires effectifs de fait et de droit. Dans les économies de la région MENA, c’est en Arabie saoudite et au Koweït que la réglementation sur les propriétaires de fait est la plus détaillée. Selon la réglementation saoudienne, par exemple, le nombre total d’actions ou d’instruments de dette convertible détenus par une seule personne comprend : les valeurs mobilières détenues directement par cette personne ; celles qui sont détenues par un de ses parents ou par une entreprise contrôlée par cette personne ; et celles qui sont détenues par toute autre personne ayant convenu d’agir de concert avec elle.

Les prescriptions portant sur le délai de communication imposé aux actionnaires varient aussi entre les économies de la région. En cas d’acquisition d’une participation importante dans une entreprise cotée, les Émirats arabes unis et Bahreïn imposent une communication immédiate. Dans d’autres économies, la période autorisée varie entre 24 heures et 10 jours.

Les administrateurs et hauts responsables de l’entreprise doivent communiquer des informations sur les propriétaires effectifs dans de nombreuses économies de la région MENA, même si les prescriptions diffèrent selon les économies (tableau 3.7). Dans les ÉAU et au Koweït, les administrateurs sont tenus de divulguer leurs participations quel que soit le pourcentage détenu. Dans certains pays, les administrateurs doivent notifier leurs opérations à l’autorité de réglementation des valeurs mobilières, mais ils ne sont pas tenus de les rendre publiques.

Les entreprises cotées dans la région sont souvent contraintes de divulguer le nom de leurs principaux actionnaires dans les prospectus d’émission ou d’admission à la cote, ou dans les rapports annuels et autres rapports périodiques. Dans certaines économies, comme le Koweït, les entreprises cotées sont aussi dans l’obligation de communiquer, au début de chaque année, le nom des actionnaires détenant 5 % au moins de leur capital, ainsi que toute variation de ce pourcentage.

Selon les rapports ESG de l’Institut Hawkamah (2012, 2017), les principales entreprises cotées dans la région MENA améliorent leur transparence en matière d’actionnariat. Sur les 50 sociétés les plus importantes et les plus liquides de la région, 88 % ont divulgué le nom de leur principal actionnaire en 2017, contre moins de 40 % en 2007. Toutefois, d’autres analyses indiquent que les difficultés persistent dans la région en ce qui concerne l’identification des propriétaires effectifs ultimes (Cigna, Djuric et Sigheartau, 2017 ; Cigna et Meziou, 2017b ; GOVERN, 2016 ; Santos, 2015).

En tant que membre du G20, l’Arabie saoudite a été prise en compte dans une étude de Transparency International de 2015 concernant les points forts et les points faibles des cadres de transparence sur les propriétaires effectifs des pays membres du G20. L’analyse a montré que le cadre saoudien se situait dans la moyenne, la définition des propriétaires effectifs établie par le pays étant pleinement conforme aux Principes de transparence sur les propriétaires effectifs. Mais elle a aussi révélé que l’Arabie saoudite n’était pas conforme au regard de l’identification et de l’atténuation des risques comme le blanchiment de capitaux, et partiellement conforme, seulement, vis-à-vis d’autres principes, comme celui de l’acquisition et de l’accès aux informations sur les propriétaires effectifs.

Communication d’informations sur les transactions avec les parties liées

La présente section s’intéresse en particulier aux transactions impliquant un transfert de ressources entre une entreprise et ses principaux actionnaires ou autres parties liées, de manière directe ou indirecte. Ces transactions avec les parties liées peuvent prendre diverses formes, y compris : des transactions impliquant la vente ou l’achat de biens, de biens immobiliers ou d’actifs ; des prestations de services données ou reçues ou des contrats de location ; des transferts d’actifs incorporels ; le fait de procurer, recevoir ou garantir des services financiers ; le fait d’assumer des obligations financières ou opérationnelles ; l’acquisition de titres de capitaux propres ou de dette ; ou l’établissement de coentreprises (OCDE et UASA, 2014). Bien que la rémunération des dirigeants puisse aussi être considérée comme une transaction avec une partie liée, elle est exclue de cet examen.

Approches législatives et réglementaires

Les transactions avec les parties liées sont réglementées à travers le monde afin de protéger les investisseurs minoritaires. Une transaction avec une partie liée est une transaction intervenant entre deux parties qui sont liées par des relations antérieures à la transaction. Les mesures réglementaires visant à lutter contre ce type de transactions peuvent prendre les formes suivantes : règles de procédure (approbation du conseil d’administration ou des actionnaires ou avis d’experts indépendants) ; communication d’informations (périodique ou immédiate, ou divulgation de la politique sur les transactions avec les parties liées) ; ou interdiction de certaines transactions avec les parties liées.

Dans certaines économies, des fonctions spécifiques sont dévolues au conseil d’administration ou aux administrateurs indépendants au regard des transactions avec les parties liées. De plus, l’avis d’un conseiller indépendant et l’approbation des actionnaires sont obligatoires pour certains types de transactions. Seule une minorité d’économies interdisent des types précis de transactions avec les parties liées. Toutefois, la communication d’informations sur ces transactions constitue une partie essentielle de la réglementation dans la quasi-totalité des économies (OCDE, 2017a).

Selon les Principes, « la diffusion de ces informations doit porter, de façon non exclusive, sur les transactions effectuées avec des parties liées ». La méthodologie de l’OCDE destinée à mettre en œuvre les Principes définit les critères fondamentaux de la communication d’informations sur les transactions avec les parties liées :

-

Des informations devraient être communiquées chaque année au moins pour les transactions classiques et/ou moins significatives.

-

Dans les transactions qui sont soumises à l’approbation des actionnaires, un délai suffisant devrait être accordé après la communication d’informations aux actionnaires minoritaires afin de leur permettre de prendre une décision éclairée.

-

Dans les autres transactions avec les parties liées qui produisent des effets significatifs sur le prix ou la valeur de l’entreprise mais qui ne requièrent pas l’approbation des actionnaires, la communication d’informations suffisamment détaillées pour permettre aux actionnaires minoritaires d’exprimer des préoccupations avant que la transaction ne soit effectuée devrait être requise.

Ces questions sont abordées par les réglementations à travers le monde. La communication périodique d’informations sur les transactions avec les parties liées est prescrite par les normes comptables et d’audit internationales ; la communication immédiate d’informations sur certaines transactions avec les parties liées constitue aussi une pratique mondiale courante. Selon une étude réalisée par l’OICV en 2015, la communication en temps opportun d’informations sur les transactions significatives avec des parties liées est obligatoire dans 26 des 37 pays et territoires étudiés.

La divulgation de la politique sur les transactions avec les parties liées compte aussi parmi les outils juridiques couramment utilisés par le législateur. La CNUCED (2011) indique que la divulgation du processus décisionnel concernant l’approbation des transactions avec les parties liées est obligatoire dans 92 % des 25 marchés émergents composant l’Indice MSCI Marchés émergents

Pratiques dans la région MENA

La concentration de l’actionnariat dans les économies de la région MENA suscite des inquiétudes en ce qui concerne la protection des droits minoritaires et le risque de transactions abusives avec des parties liées. Selon un examen des pratiques de communication d’informations des 50 plus grandes entreprises de la région, les transactions de ce type réalisées par 20 % seulement des entreprises entrant dans l’Indice S&P/Hawkamah ESG Pan Arab Index ont été effectuées aux conditions du marché (Hawkamah, 2012 ; Hawkamah, 2017).

Une étude OCDE-UASA montre que si la communication a posteriori d’informations sur les transactions avec les parties liées est généralement requise dans les économies de la région MENA, la communication immédiate est moins courante. Selon l’étude de 2014, 12 des 15 pays et territoires examinés ne prévoyaient pas d’exigence d’importance relative pour la divulgation des transactions avec les parties liées (à l’exception de l’Autorité palestinienne, de la Jordanie et de l’Iraq), et aucune condition d’importance relative n’avait été introduite par les autorités membres de l’UASA pour l’approbation et la communication d’informations (OCDE et UASA, 2014).

En se fondant sur les conclusions de l’enquête, l’OCDE et l’UASA ont émis les recommandations suivantes sur la communication d’informations relatives aux transactions avec les parties liées :

-

Pour englober les transactions présentant un risque d’abus, la définition juridique des « parties liées » devrait être formulée clairement et conformément à la législation et à la réglementation, et être sensiblement identique aux bonnes pratiques internationales présentées succinctement dans les Normes comptables internationales (IAS) et les recommandations de l’OCDE.

-

Les transactions significatives avec des parties liées devraient être divulguées dans les rapports intermédiaires, trimestriels ou annuels des entreprises, tout comme leurs conditions de réalisation et le processus d’approbation. Le signalement permanent de ce type de transactions à l’autorité de tutelle, aux actionnaires et aux autres parties concernées devrait être amélioré.

-

Les autorités de tutelle devraient exhorter les entreprises à élaborer et à rendre publique une politique de contrôle des transactions avec les parties liées qui définisse clairement celles qui sont interdites et celles qui sont autorisées, ainsi que les circonstances dans lesquelles elles peuvent être jugées acceptables.

-

Les plateformes de communication électroniques élaborées par les places boursières et les autorités de valeurs mobilières pourraient constituer un mécanisme utile pour faciliter la communication d’informations en continu.

Comme l’a relevé l’enquête de l’OCDE de 2017 sur les cadres de gouvernance d’entreprise de la région MENA, plusieurs pays et territoires ont modifié leurs lois sur les sociétés et sur les valeurs mobilières, ainsi que leurs codes de gouvernance d’entreprise depuis 2014, ce qui a conduit à un durcissement des prescriptions relatives à la communication d’informations sur les transactions avec les parties liées.

Les rapports Doing Business de la Banque mondiale ont signalé que des améliorations avaient été apportées depuis 2014 à la réglementation relative à la communication d’informations sur les transactions avec les parties liées en Arabie saoudite, à Djibouti, en Égypte et dans les ÉAU. Toutefois, le rapport de la Banque mondiale de 2017 a montré que le Qatar avait amoindri la protection des investisseurs minoritaires en assouplissant les prescriptions relatives à l’approbation des transactions avec les parties liées et à leur signalement au conseil d’administration, et en limitant la responsabilité des administrateurs en cas de transactions préjudiciables avec des parties liées.

En Arabie saoudite, la réglementation distingue désormais les transactions avec les parties liées en fonction de leur importance relative et de leurs conditions de réalisation. Grâce à une modification de 2016, des critères quantitatifs de seuils de communication ont été introduits pour la communication immédiate d’informations sur les transactions avec les parties liées. Avant cette modification, une entreprise cotée était tenue de divulguer toute transaction de ce type quelle que soit sa taille, tandis que les nouvelles règles d’admission à la cote limitent l’obligation de communication immédiate aux transactions dont la valeur est égale ou supérieure à 1 % des recettes brutes de l’entreprise figurant dans les derniers états financiers vérifiés. En Arabie saoudite, les entreprises cotées doivent aussi publier chaque année un rapport du conseil d’administration mentionnant notamment la nature, les conditions de réalisation et le montant de chaque transaction, quelle que soit sa taille. Les conseils d’administration des entreprises cotées sont tenus d’élaborer une politique explicite et écrite pour faire face aux conflits d’intérêts réels et potentiels, transactions avec les parties liées comprises.

En Égypte, les entreprises cotées doivent communiquer au marché tout accord conclu avec des parties liées (Al Tamimi et al., 2016). Une modification des règles d’admission à la cote datant de 2016 impose au conseil d’administration de signaler, dans son rapport, tout accord liant l’entreprise cotée et l’un de ses fondateurs ou actionnaires principaux, ainsi que la date d’approbation préalable de chaque contrat par l’assemblée générale ordinaire (Law Today, 2016).

Les ÉAU ont adopté des règles détaillées en matière de transparence ainsi que des obligations procédurales spécifiques à travers une nouvelle loi sur les sociétés (2015) et de nouvelles règles sur la gouvernance d’entreprise (2016). Les nouvelles règles établissent des prescriptions en matière de communication d’informations sur les transactions avec les parties liées indépendamment de la valeur de la transaction, alors que les règles précédentes exigeaient la communication d’informations uniquement lorsque la valeur de la transaction était égale ou supérieure à 10 % du total des actifs de l’entreprise. Toutes les transactions avec les parties liées doivent être portées à la connaissance du conseil d’administration et de l’autorité de réglementation des valeurs mobilières, accompagnées d’une confirmation écrite attestant que les conditions sont équitables, raisonnables et favorables aux actionnaires. Selon les nouvelles règles, les entreprises cotées doivent tenir un registre des noms des parties liées ainsi que des détails des transactions et des mesures prises. Elles doivent aussi informer leurs actionnaires de ces transactions lors de l’assemblée générale. Lorsque la valeur de la transaction est supérieure à 5 % du capital social de l’entreprise, une évaluation doit être réalisée par des conseillers indépendants et approuvée par les actionnaires. Les actionnaires représentant 5 % au moins des actions d’une entreprise impliquée dans une transaction avec des parties liées dispose d’un droit d’accès aux documents se rapportant à la transaction.

Les travaux décrits ci-dessus permettent de tirer les conclusions suivantes sur les transactions avec les parties liées réalisées dans la région :

-

L’adoption des Normes internationales d'information financière dans dix économies de la région MENA (Arabie saoudite, Autorité palestinienne, Bahreïn, ÉAU, Iraq, Jordanie, Koweït, Oman, Qatar et Yémen) marque une avancée notable.

-

Pour définir les « parties liées », les économies de la région MENA utilisent, outre les règles comptables, le droit des sociétés (Égypte, ÉAU, Iraq, Liban, Maroc, Oman, Tunisie,), la réglementation des marchés financiers et notamment les règles d’admission à la cote (Arabie saoudite, Autorité palestinienne, Égypte, ÉAU, Iraq, Koweït) et la réglementation relative à la gouvernance d’entreprise (Arabie saoudite, Bahreïn, Égypte, ÉAU, Jordanie, Maroc, Oman, Qatar, Yémen) (OCDE, 2019).

La définition d’une transaction avec des parties liées varie au sein de la région (annexe 3.A). Dans les économies étudiés, elle englobe sans aucun doute les principaux dirigeants de l’entité présentant des états financiers. Les parties liées comprennent généralement la société mère et/ou ses filiales ou sociétés liées. La définition des parties liées inclut communément les parents de l’actionnaire de contrôle. Néanmoins, dans certaines économies (Liban), les parents ne sont pas mentionnés explicitement dans la définition, alors que dans d’autres, la définition couvre les membres de la famille jusqu’à un certain degré de parenté.

Contrôle et mise en œuvre des normes

L’application par les sociétés de règles de bonne gouvernance d’entreprise nécessite un contrôle et une mise en œuvre efficaces, lesquels peuvent être le fait d’intervenants publics (autorités de tutelle) et/ou privés (actionnaires actifs, investisseurs institutionnels ou groupes investisseurs minoritaires). La mise en œuvre publique peut passer par l’imposition de sanctions en cas de manquement à la loi ou de comportement abusif (OCDE, 2013).

Tendances mondiales en matière de contrôle et de mise en œuvre de la gouvernance d’entreprise

La mise en œuvre des principes de gouvernance d’entreprise est une tâche délicate pour les autorités publiques en raison du temps, des ressources et de l’expertise qu’elle requiert. Pour vérifier l’exactitude des informations communiquées, certaines autorités de tutelle coopèrent avec les institutions publiques comme les autorités fiscales, les dépositaires centraux de titres, les fiducies et d’autres intermédiaires financiers. La coopération internationale est aussi utilisée à cette fin. Le partage d’informations publiques et non publiques entre autorités de tutelle s’effectue selon différents accords comme le Protocole d’accord multilatéral de l’OICV. Les approches et les régimes de mise en œuvre varient d’un pays à l’autre. La mise en œuvre publique peut être formelle (sanctions et amendes judiciaires/pénales ou administratives, mesures de réparation) ou informelle (demandes d’informations, avis ou avertissements visant à imposer le respect des normes) (OCDE, 2013).

D’autres participants au marché et institutions peuvent jouer un rôle significatif dans la mise en œuvre des règles de communication d’informations. Les places boursières peuvent y contribuer de manière efficace, puisqu’elles adoptent souvent des prescriptions dans ce domaine dans le cadre de leurs règles d’admission à la cote, et que la radiation constitue une véritable menace pour toute entreprise cotée en cas de non-conformité. Les comptables, les auditeurs et les agences de notation peuvent découvrir des lacunes dans les activités de gouvernance d’entreprise et prodiguer des conseils officieux aux entreprises. Les médias peuvent jouer un rôle conséquent en sensibilisant davantage le public à l’importance de la bonne gouvernance d’entreprise.

Pratiques en matière de contrôle dans les économies de la région MENA

Dans la plupart des économies de la région MENA, l’organe responsable de l’élaboration du code de gouvernance d’entreprise exerce aussi une fonction de contrôle. Les autorités de tutelle et les bourses sont donc les principales autorités de contrôle des codes dans 12 économies de la région. À Oman, la Bourse de Mascate est chargée de s’assurer de la conformité des entreprises avec le code (OCDE, 2012). Un rapport de contrôle est publié dans sept économies de la région (OCDE, 2019)8.

Les autorités de tutelle de la région MENA recourent à différentes approches pour contrôler la communication d’informations, et notamment la normalisation de la communication à travers la réglementation (rapports des actionnaires, par exemple, à Oman et en Égypte), la coopération avec d’autres parties (comme la bourse aux ÉAU) et l’octroi à des experts indépendants (ÉAU) ou au conseil d’administration (Arabie saoudite) d’un rôle essentiel dans les évaluations a priori des transactions significatives. La divulgation et l’annulation forcées des transactions illégales avec des parties liées comptent parmi les mécanismes de mise en œuvre couramment employés par les économies de la région MENA (Amico, 2014).

Les évaluations internationales montrent qu’il est possible d’améliorer le contrôle et la mise en œuvre de la gouvernance d’entreprise dans la région MENA. Les pratiques de communication d’informations des entreprises qui y sont installées sont souvent jugées comme insatisfaisantes par les investisseurs (Amico, 2014 ; Crescent Enterprises, 2016). D’après un document de l’OCDE, seulement 15 % des entreprises aux UAE et 12 % au Qatar publient des rapports sur la gouvernance d’entreprise (Amico, 2014), tandis que selon une enquête du CCG, 42.5 % à peine des 200 entreprises cotées en bourse dans les pays du CCG placent un rapport annuel sur leur site web ou en fournissent un exemplaire sur demande (Institut des administrateurs du CCG, 2011).

La mise en place d’un contrôle efficace importe d’autant plus dans la région MENA du fait de la concentration de l’actionnariat, qui accroît la probabilité que des pratiques défaillantes soient à l’œuvre en matière de communication d’informations, faute d’incitations profondes. Selon une étude de l’OCDE, les capacités de mise en œuvre des autorités de réglementation des valeurs mobilières de la région s’intensifient, mais pourraient être développées plus avant (Amico, 2014). Cette étude fait observer que la mise en œuvre privée dans la région est pratiquement inexistante, sous l’effet principalement de l’activisme actionnarial et de l’absence de culture procédurière.

Les efforts déployés par les autorités des marchés financiers à des fins de contrôle se sont intensifiés depuis cette étude. En Jordanie, la Commission jordanienne des valeurs mobilières a annoncé que 222 des 248 entreprises, soit 90 %, avaient publié leurs rapports financiers semestriels en 2016. La Bourse d’Égypte indique que près de 90 % des entreprises cotées déposent leurs états financiers dans les délais fixés par les règles d’admission à la cote. Ces pourcentages élevés peuvent s’expliquer par l’efficacité du contrôle exercé par les autorités des valeurs mobilières. La Commission iraquienne des valeurs mobilières a décidé de suspendre la cotation, à la Bourse iraquienne, des actions des entreprises qui manquent à leurs obligations de communication d’informations (UASA, 2016). Les places boursières contrôlent également la communication d’informations des entreprises, mais il y a lieu de renforcer les capacités institutionnelles, notamment pour les autorités nouvellement créées.

Parmi les problèmes qui persistent en matière de contrôle et de mise en œuvre dans les économies de la région MENA figurent la difficulté de s’assurer de l’exactitude des informations concernant l’actionnariat et les transactions avec les parties liées, à moins qu’elles n’émanent directement de l’entreprise ou des administrateurs.

Perspectives d’action

Principales conclusions

Certaines caractéristiques de la région MENA hypothèquent l’efficacité de la gouvernance d’entreprise. Il s’agit notamment de la taille restreinte des marchés financiers et de la base d’investisseurs institutionnels, ainsi que de la faible implication des actionnaires. Comme l’a montré ce chapitre, la transparence et la communication d’informations représentent également une difficulté pour la région, dans deux domaines en particulier : la communication d’informations sur la propriété effective et la divulgation des conditions de réalisation des transactions avec les parties liées.

Plusieurs conclusions ont été tirées des évaluations internationales et d’une analyse des pratiques des plus grandes entreprises de la région MENA :

-

La communication d’informations sur les participations des propriétaires effectifs ultimes et les transactions avec les parties liées n’est pas obligatoire dans certains économies de la région MENA, pas plus que sur les autres activités et mandats d’administrateur des membres du conseil d’administration ou sur la rémunération des administrateurs et des dirigeants (Banque mondiale, 2019).

-

La plupart des économies de la région MENA ont adopté ou approuvé les Normes internationales d’information financière, et huit ont adopté ou sont en voie d’approuver les Normes internationales d’audit.

-

Si les états financiers des entreprises cotées doivent être vérifiés par un auditeur extérieur dans toutes les économies de la région MENA, la publication des rapports d’audits n’est pas obligatoire dans cinq pays (Algérie, Iraq, Libye, Mauritanie et Yémen) (Banque mondiale, 2019).

-

La rémunération des membres du conseil d’administration et des principaux dirigeants est divulguée de manière globale et le lien entre la rémunération et les résultats à long terme de l’entreprise est généralement expliqué en termes généraux par les 15 plus grandes entreprises de la région.

-

Les critères d’indépendance et les procédures de nomination des membres du conseil d’administration sont rarement divulgués par les entreprises de l’échantillon.

-

Dans certaines économies de la région MENA, comme l’Égypte et le Maroc, les entreprises ne sont pas tenues de publier des rapports sur la gouvernance d’entreprise dans le cadre des rapports annuels.

Pour ce qui est des propriétaires effectifs, la réglementation des économies de la région impose généralement aux principaux actionnaires et aux administrateurs des entreprises cotées de faire connaître leur participation, conformément à la pratique mondiale. Néanmoins, en dépit des améliorations apportées aux réglementations nationales, des difficultés demeurent, notamment au regard de l’identification et de la communication d’informations sur les propriétaires effectifs ultimes.

En ce qui concerne les transactions avec les parties liées, les définitions de ces transactions se sont améliorées d’une manière générale, et des prescriptions plus strictes ont été introduites dans les économies de la région MENA au regard de leur divulgation. Toutefois, les prescriptions relatives à la méthode et au délai de communication varient d’un pays à l’autre. De nombreuses économies de la région n’ont pas fixé de seuils pour la communication d’informations et l’approbation des actionnaires. La réglementation diffère aussi pour ce qui est de la définition des parties liées.

Quoi qu’il en soit, de nombreuses économies ont modifié dernièrement leur réglementation sur les transactions avec les parties liées. Une analyse future permettrait de faire davantage la lumière sur la situation.

Moyens d’action