copy the linklink copied!თავი 4. კლიმატთან დაკავშირებული ფინანსები მსს-თვის საქართველოში

ამ თავში გაანალიზებულია საქართველოში მცირე და საშუალო სიდიდის საწარმოების მხრიდან (მსს) მწვანე ფინანსებზე წვდომის არსებული მდგომარეობა. განხილულია იმ სამი ბანკის - საქართველოს ბანკი, პრო კრედიტ ბანკი და თი-ბი-სი ბანკი - გამოცდილება, რომლებიც ყველაზე აქტიურად ახორციელებდნენ მწვანე ფინანსების შეთავაზებას საქართველოს ბაზარზე. აღნიშნულთან დაკავშირებით, ამ თავში განხილულია საქართველოში მდგრად ენერგიებთან დაკავშირებული გამოწვევები და მწვანე ინვესტიციებთან დაკავშირებული ახალი პოლიტიკური გარემო. ყოველივე ეს გაანალიზებულია მიწოდების და მოთხოვნის მხრიდან განსახორციელებელი ღონისძიებების კონტექსტში. ამ თავი მბოლოს იდენტიფიცირებულია ის შესაძლო პოლიტიკური გადაწყვეტილებები, რაც გაზრდიდა ქვეყანაში მსს-თვის მწვანე ფინანსებზე წვდომას.

copy the linklink copied!4.1. ზოგადი მიმოხილვა

საქართველოში არსებობს მთელი რიგი, ეროვნულ დონეზე გაკეთებული შეფასებები, რომელიც დაკავშირებულია იმ ფინანსურ საშუალებებთან, რომელიც საჭიროა მდგრადი განვითარების და კლიმატის ცვლილების ღონისძიებების შესასრულებლად. თუმცა, ისინი არ ეხება კონკრეტულად მცირე და საშუალო სიდიდის საწარმოებს (მსს). აღნიშნული შეფასებები მოიცავს:

-

2017-30 წწ-ში ენერგო ეფექტურობისათვის (ეროვნული ენერგო ეფექტიანობის სამოქმედო გეგმა) 8.3 მლრდ. აშშ დოლარს (NEEAP Expert Team, 2017[1])

-

2017-დან 2030 წლამდე ენერგო ეფექტურობისათვის, არაენერგეტიკული სათბური გაზებისა (სგ) და მიწის გამოყენებისთვის, მიწის გამოყენების ცვლილებისთვის და სატყეო სექტორიდან (მსმსცსმ) ემისიების შესამცირებლად (დაბალემისიებიანი განვითარების სტრატეგია) 10.6 მლრდ აშშ დოლარს (Winrock and Remissia, 2017[2])

-

2017-30 წწ-ში ჰიდროელექტროსადგურებისთვის (საქართველოს მესამე ეროვნული კომუნიკაცია გარემოს ცვლილების გაეროს ჩარჩო კონვენციასთან) 2.4 მლრდ. აშშ დოლარს (Government of Georgia, 2015[3])

-

2021-30 წწ-ის პერიოდისათვის კლიმატის ცვლილების ადაპტაციისთვის (ეროვნულად განსაზღვრული წვლილი) 1.5-2.0 მლრდ. აშშ დოლარს (Government of Georgia, 2015[4])

ამ ფინანსური ნაკადების მნიშვნელოვანი ნაწილი პირდაპირი მნიშვნელობით არ არის რელევანტური მსს-თვის. თუმცა, მნიშვნელოვანი ფინანსური სახსრები უნდა იყოს ხელმისაწვდომი საქართველოს მსს-ისთვის. ეს მათ შესაძლებლობას მისცემდა მწვანე ზრდის ინვესტირება მოეხდინათ (ენერგო ეფექტურობა, განახლებადი ენერგიის წყაროები). ეს ასევე დაეხმარებოდა მათ მწვანე საქონლებისა და მომსახურებისთვის შესაბამისი ბაზარი განევითარებინათ (მაგ. ენერგო ეფექტური სამშენებლო პროდუქცია). მწვანე ტექნოლოგიები ძვირადღირებულია, ხოლო საქართველოში, ამ ტექნოლოგიების 90% იმპორტირებულია1. ამ მიმართულებით თავისი დიდი წვლილი შეუძლიათ შეიტანოს, როგორც მთავრობამ (მაგ. ენერგო ეფექტური სტანდარტების სავალდებულოდ შემოღება, საგადასახადო შეღავათების დაწესება გარკვეულ ტექნოლოგიებზე), ასევე საერთაშორისო საზოგადოებამ (მაგ. საერთაშორისო საფინანსო ინსტიტუტებს შეუძლიათ გააკეთონ უფრო დივერსიფიცირებული ფინანსური მექანიზმების შეთავაზება, ვიდრე მხოლოდ სესხები), რათა მწვანე ტექნოლოგიები უფრო ხელმისაწვდომი გახადონ. მწვანე ინვესტიციებზე მოთხოვნის ამაღლება და მათზე წვდომის გაუმჯობესება აგრეთვე შეამცირებს ნარჩენებს და მსს-ს გადაიყვანს უფრო ეფექტურ და თანამედროვე ტექნოლოგიებზე. ეს, თავის მხრივ, წაადგება ქართული ეკონომიკის პროდუქტიულობის გაზრდას და მასში ინოვაციების დანერგვას.

წინამდებარე ანგარიშში „მწვანე ფინანსების“ ცნება ვრცელდება იმ ინვესტიციებზე, რომლებიც იძლევა სარგებელს გარემოს დაცვისთვის, გარემოსდაცვითი მდგრადობის შექმნის კონტექსტში. ასეთ ინვესტიციებს განეკუთვნება ინვესტირება სუფთა/განახლებადი ენერგიის წყაროებზე, ენერგო ეფექტურობაზე, ჰაერში დაბინძურების შემცირებაზე, წყალსა და მიწაში, ნარჩენების მართვასა და გადამუშავებაზე და სუფთა ტრანსპორტზე. ევროკავშირში ამჟამად მიმდინარეობს მდგრადი ქმედებების ევროკავშირის ტაქსონომიის შემუშავება2. ესაა შეთანხმებული დეფინიციების და ტერმინების კლასიფიკაცია მდგრადი განვითარების ტიპის პროექტებისათვის, რომლებსაც შეიძლება მწვანე ინვესტიციების კვალიფიკაცია მიეცეს. მოსალოდნელია, რომ აღნიშნული ტაქსონომია ნათელს მოფენს მრავალ საკითხს, რომელიც ბანკირებსა და ინვესტორებს აქვთ მწვანე ინვესტიციებთან და ფინანსებთან დაკავშირებით.

copy the linklink copied!4.2. საკრედიტო ბაზარი საქართველოში

კრედიტების რაოდენობის ზრდა ძირითადად საცალო/წვრილი მსესხებლების ხარჯზე ხდება, მაგრამ ბოლოდროინდელმა ცვლილებებმა რეგულაციებში მნიშვნელოვნად გაზარდა მსს-ს და სამრეწველო დაკრედიტების წილი. სამრეწველო დაკრედიტება შეზღუდულია კორპორატიულ კლიენტებს შორის არსებული დავალიანებებით და დიდი ფირმების შესაძლებლობით წვდომა ჰქონდეთ შედარებით იაფ საერთაშორისო ფინანსებზე. საბანკო სესხების სისტემა მუშაობს კარგად, თუმცა ფასიანი ქაღალდების ბაზარის ინსტრუმენტები რჩება დაბალი განვითარების დონეზე.

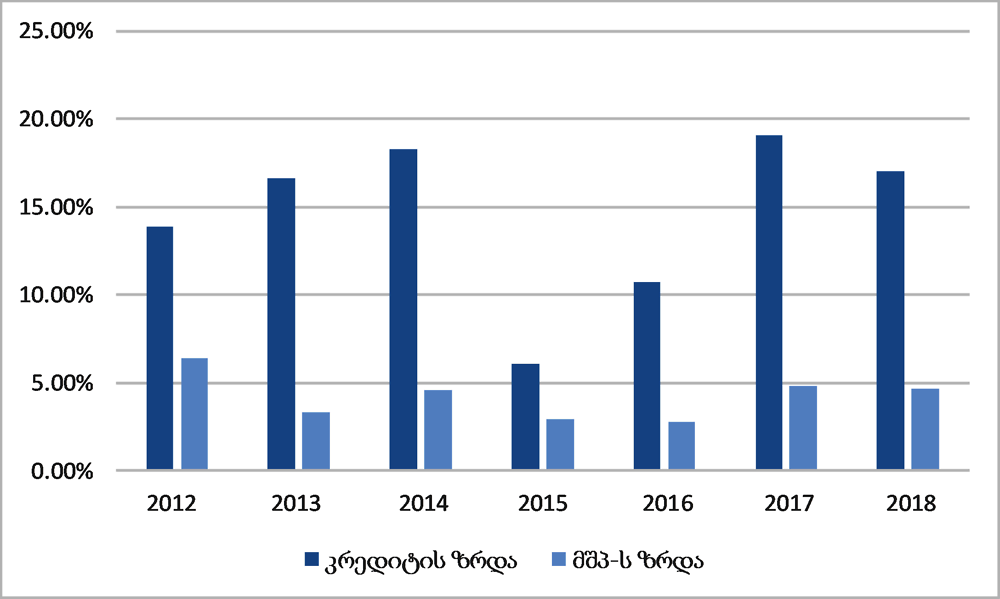

კრედიტებზე წვდომის თვალსაზრისით, აღებული კრედიტის თანაფარდობა მშპ-თან მიმართებაში, რეგიონის სხვა ქვეყნებთან შედარებით მაღალია. კრედიტების ზრდა უფრო მაღალია, ვიდრე მშპ-ის ზრდა და ბოლო წლებში ეს თანაფარდობა უფრო გაიზარდა.

კრედიტების ზრდა (როგორც რეალური, აგრეთვე, სავალუტო კურსიდან გამომდინარე) ზოგადად უფრო მაღალია ვიდრე თავად ეკონომიკის ზრდა. ჯამური მოთხოვნა საკრედიტო ექსპანსიის მამოძრავებელ ძალად გამოდის და არანაირი ნიშანი კრედიტების შეზღუდვისა არ შეინიშნება (მკვეთრი შემცირება კრედიტზე წვდომაში).

საცალო კრედიტები სესხების ზრდის მთავარი წყაროა. (წლიური 20%-ნი ზრდა). საქართველოს ეროვნული ბანკი (სებ) მზარდ რისკებს პასუხობს დედოლარიზაციის სტრატეგიით (ანუ აწესებს შეზღუდვას უზრუნველყოფის კოეფიციენტზე). საცალო კრედიტების რაოდენობა შედარებით მაღალია (მშპ-ის 32%). გამომდინარე იქიდან, რომ არსებობს ამ მაჩვენებლის გაზრდის საფრთხეები, უსაფრთხოების ზომების მიღება რელევანტურია. საცალო კრედიტები 2017 წელს გაცემული კრედიტების 55%-ს შეადგენდა. ეს მაჩვენებელი 2014 წელს 49% იყო.

მსს-ის დაკრედიტების და მათი ფინანსებზე წვდომის საკითხი, მესამე ყველაზე მნიშნელოვანი წინაღობაა ბიზნესის განვითარებისათვის (EBRD/World Bank Group, 2015[6]). თუმცა, მსს-თან დაკავშირებით, ეს ბარიერი სხვა ქვეყნებში არსებული მდგომარეობის მსგავსია. მსს-ზე გაცემული კრედიტების წილი მთლიან კორპორატიულ კრედიტებში, ბოლო ორი წლის განმავლობაში, გაიზარდა. კრედიტებზე საცალო წვდომა აგრეთვე თანხვედრაშია სხვა ქვეყნების მაჩვენებელთან. მთავარი საკითხი ფინანსებზე წვდომასთან დაკავშირებით, როგორც ჩანს, უფრო მეტად დაკავშირებულია მსს-ის აქტივების დაბალ დონესა და არსებულ სასესხო ვალდებულებებთან, ვიდრე თავად ბანკების საკრედიტო პოლიტიკასთან, როგორც ასეთი.

მოხდა საპროცენტო განაკვეთის მნიშვნელოვანი დაწევა როგორც ლარში დენომინირებულ სესხებზე, აგრეთვე - უცხოურ ვალუტებში. აგრეთვე, მოხდა სესხებსა და დეპოზიტებს შორის თანაფარდობის დაახლოება. საკუთარ კაპიტალზე მაღალი უკუგების მიუხედავად, ბანკებს მოუწევთ გადავიდნენ კრედიტებზე ფასწარმოქმნის უფრო კონკურენტულ ფორმებზე. ამ ეტაპზე, ლარსა და აშშ დოლარზე არსებულ საპროცენტო განაკვეთებს შორის განსხვავება დოლარიზაციის მთავარი წყაროა, მიუხედავად ამ უკანასკნელთან დაკავშირებული რისკებისა.

copy the linklink copied!4.3. მწვანე კრედიტები

გარკვეულწილად, საქართველოს მსს-სთვის მწვანე დაფინანსება უკვე ხელმისაწვდომია ენერგეტიკის სფეროში, რესურს ეფექტურობის მიმართულებით და მწვანე მომარაგების ქსელის ორგანიზებისთვის ინვესტიციების მხარდასაჭერად. საკრედიტო ხაზები, რომელსაც სფი გამოყოფენ და ადგილობრივ ბანკებზე გადანაწილდება, საქართველოში მსს-თვის და, უფრო ფართო მასშტაბით, ევროკავშირის აღმოსავლეთ პარტნიორობის ქვეყნებისთვის, მწვანე ინვესტიციების გრძელვადიანი დაფინანსების მთავარი წყაროა (OECD, 2016[7]). სულ მცირე 8 ბანკმა და მიკროსაფინანსო კომპანიამ ისარგებლა სფი-ის საკრედიტო ხაზით საქართველოში.

ადგილობრივმა ბანკებმა მიღებული კრედიტი გაასესხეს კერძო სექტორის წარმომადგენლებზე (საოჯახო მეურნეობები, მსს, დიდი სამრეწველო კომპანიები და განახლებადი ენერგიების პროექტების განმახორციელებლები). საბოლოო მომხმარებელს და ადგილობრივ ბანკებს ხშირად შეუძლიათ ისარგებლონ საკონსულტაციო მომსახურებებით და ტრეინინგებით, რათა შეიმუშაონ პრაქტიკულად განხორციელებადი პროექტები3.

სფი-ის მიერ გამოყოფილი საკრედიტო ხაზი ხშირად უფრო გრძელვადიანია, ვიდრე ადგილობრივ ბაზარზე ბანკების მიერ შეთავაზებული ვადები. იმის შესაძლებლობა, რომ მიიღონ სესხები მათთვის სასურველი დაფარვის ვადებით და დაბალი ღირებულებით, გარკვეულ კომფორტს უქმნის ადგილობრივ ბანკებს და მათი მზადყოფნაც თავად გასცენ სესხები, იზრდება. ამ ტიპის საკრედიტო ხაზები უზრუნველყოფენ გრძელვადიან ფინანსებზე წვდომას, რაც სხვაგვარად შესაძლოა მიუწვდომელი იყოს მსს-თვის. ამასთან, ამ კომპანიებისათვის უფრო რეალური ხდება იმ ხანგრძლივობით აიღონ სესხები, რაც ყველაზე მეტად შეესაბამება ენერგო ეფექტურობაზე გაკეთებული ინვესტიციების უკუგების ვადებს.

საპროცენტო განაკვეთებთან დაკავშირებით, მსს-თვის შეთავაზებული სესხების ღირებულება პირდაპირ არ ასახავს სფი-ის საკრედიტო ხაზის ღირებულებას. ჩვეულებრივ სესხების ღირებულება დგინდება დინამიურად, მსესხებლის სანდოობის ხარისხის შეფასების და სესხების ბაზარზე კონკურენციის საფუძველზე. კაპიტალის მაღალ ღირებულებას, შეუძლია ინვესტიცია, რომელიც გარემოს დაბინძურების წინააღმდეგ მიმართული პოტენციურად მაღალი ხარჯებით ხასიათდება, უფრო გააძვიროს4. ამგვარად, მსესხებლისათვის ამ ტიპის ინვესტიციის მიმზიდველობა მცირდება.

სფი-ის უმეტესობა, რომლებიც აქტიურად საქმიანობენ რეგიონში, ადგილობრივი ფინანსური ინსტიტუტებისთვის გახსნეს გარემოს დაცვასთან დაკავშირებული საკრედიტო ხაზები. საქართველოში, თავდაპირველად სფი-ის რიცხვში იყვნენ ევროპის რეკონსტრუქციისა და განვითარების ბანკი (ერგბ), ევროპის საინვესტიციო ბანკი (ესბ), გერმანული KfW, ავსტრიის განვითარების ბანკი (აგბ). მნიშვნელოვან როლს თამაშობდნენ აგრეთვე, ფონდი მწვანე ზრდისთვის (ფმზ) და კლიმატის გლობალური საპარტნიორო ფონდი (კგსფ). მწვანე კლიმატის ფონდმა (მკფ) გამოყო სახსრები ერგბ-თვის, შემდგომში „მდგრადი სესხების ფინანსური სახსრების“ გასაცემად.

ქვემოთ მოცემულია უფრო დეტალური ინფორმაცია იმ სფი-ის შესახებ, რომლებმაც გარემოს დაცვითი საკრედიტო ხაზები გახსნეს საქართველოში:

-

ერგბ აამოქმედა რამდენიმე საკრედიტო ხაზი ექვსი ქართული ბანკის მეშვეობით. სულ ბოლოს, ენერგო კრედიტის სახელწოდებით, ერგბ-მ კავკასიის რეგიონის ბანკებს გამოუყო საკრედიტო ხაზი 125 მილიონი დოლარის ოდენობით, 2007-17 წლებში. პარტნიორი ბანკების რიცხვში იყო საქართველოს ბანკი (სბ), ბანკი რესპუბლიკა (რომელიც მოგვიანებით თი-ბი-სი-მ შეიძინა), ბაზის ბანკი, კრედო ბანკი, თი-ბი-სი ბანკი და ვი-თი-ბი ბანკი. 2016 წელს მწვანე კლიმატის ფონდმა თანხმობა გამოთქვა განეხორციელებინა 375 მილიონი აშშ დოლარის ოდენობის მსხვილი ენერგო ეფექტური მიმართულების დაფინანსება ერგბ-თან ერთად. ეს დაფინანსება ხელს შეუწყობს სესხების გაცემას ფინანსური შუამავლების მეშვეობით 10 ქვეყანაში, რასაც თან დაერთვება ერგბ-ის 1 მილიონი აშშ დოლარის ოდენობის თანადაფინანსება. ამასთან 2017 წელს ერგბ-მა საკრედიტო ხაზები გაუხსნა სბ-ს და თი-ბი-სი ბანკს, ღრმა და ყოვლისმომცველი თავისუფალი სავაჭრო სივრცის ფარგლებში, რომლებიც გამიზნული იყო მსს-ზე და ენერგო ეფექტურობაში ინვესტიციების მხარდაჭერაზე

-

ევროპის საინვესტიციო ბანკმა (ესბ) მხარდაჭერა აღმოუჩინა რამდენიმე ბანკს, სადაც ინტეგრირებული იყო მსს-ბი და გარემოს დაცვითი სესხები. ესბ-მა 165 მილიონი ევრო გამოყო მსს-თვის სამი ბანკის მეშვეობით (სბ, თი-ბი-სი ბანკი, პრო კრედიტ ბანკი). ესბ აგრეთვე ნაწილობრივ იძლევა პორტფელურ საკრედიტო გარანტიებს თი-ბი-სი ბანკისა და პრე-კრედიტ ბანკისთვის, „ევროკავშირის დაფინანსება ნოვატორებისათვის“ (InnovFin)5 სქემის და ღრმა და ყოვლისმომცველი თავისუფალი სავაჭრო სივრცის პროგრამების ფარგლებში. ესბ-მა მხარდაჭერა აღმოუჩინა აგრეთვე მიკროსაფინანსო ორგანიზაციების სექტორსაც, რომლებიც მიკროსესხებს გასცემენ მცირე და მიკრო ბიზნესებზე საქართველოში (კრედო ბანკი).

-

2012 წელს KfW-მ სბ-ს გამოყო 25 მილიონი ევროს სესხი. ამ სესხს თან ახლდა 0.75 მილიონის ოდენობის ტექნიკური მხარდაჭერის პაკეტი ავსტრიის განვითარების ბანკის მხრიდან, რაც რისკების განაწილების მექანიზმს გულისხმობდა. სესხი, რომლის მომსახურების ვადა 10 წელია, ძირითადად გამოყენებული იყო გრძელვადიანი სესხების დასაფინანსებლად - 20 მეგავატამდე სიმძლავრის მცირე სიდიდის ჰიდროელექტროსადგურების ასაშენებლად ან რეაბილიტაციისათვის.

-

2012 წელს ავსტრიის განვითარების ბანკმა პრო კრედიტ ბანკს გამოუყო 15 მილიონი დოლარის საკრედიტო ხაზი, მსს-ში ენერგო ეფექტური ღონისძიებებისათვის. ავსტრიის განვითარების ბანკის მხარდაჭერით ასევე განხორციელდა რიგი შესაბამისი ტექნიკურ-საკონსულტაციო და რისკების გაზიარების მექანიზმების მხარდაჭერა კავკასიის რეგიონში, მათ შორის, საქართველოში ეროვნული სუფთა წარმოების ცენტრის ფინანსირება, რომელიც განხორციელდა გაეროს ინდუსტრიული განვითარების ორგანიზაციისა და გაეროს გარემოს დაცვის პროგრამის მიერ. KfW-ის მიერ სბ-ისათვის გამოყოფილი სესხი მცირე ელექტროსადგურების ასაგებად, ასევე ითვალისწინებს რისკებთან დაკავშირებული მექანიზმების მხარდაჭერას.

-

2014 წელს ფონდმა მწვანე ზრდისათვის გამოყო 15 მილიონი დოლარის საკრედიტო ხაზი სბ-თვის, ენერგო ეფექტური საცხოვრისისათვის. 2015 წელს 15 მილიონი დოლარის საკრედიტო ხაზი გამოიყო თი-ბი-სი ბანკისთვის განახლებადი ენერგიების(გე)/ენერგო ეფექტურობის აქტივობების დასაფინანსებლად. და ბოლოს, გამოყოფილი იყო 5 მილიონი დოლარის საკრედიტო ხაზი რესპუბლიკა ბანკისათვის (რომელიც 2016 წელს თი-ბი-სი ბანკმა შეიძინა), საოჯახო მეურნეობებზე მწვანე კრედიტების გასაცემად.

-

2017 წელს კლიმატის გლობალურმა საპარტნიორო ფონდმა (კგსფ) 25 მილიონი დოლარის სესხი გამოუყო თი-ბი-სი ბანკს საქართველოში განახლებადი ენერგიების განვითარების ხელშეწყობის მიზნით.

წყარო:: სხვადასხვა ფონდების ვებგვერდები და ბანკების წარმომადგენლებთან პირადი საუბრები.

ცხრილი 4.1 წარმოგვიდგენს საქართველოს იმ ბანკებს, რომლებმაც 2008 წლიდან სფი-ს მიერ გამოყოფილი საკრედიტო ხაზი მიიღეს.

საქართველოში, კლიმატთან დაკავშირებული ქმედებებისთვის ფინანსური ნაკადების უზრუნველყოფაში მიკროსაფინანსო დაწესებულებების, ინსტიტუციონალური ინვესტორების და არასაფინანსო სექტორიდან კორპორაციების როლი უმნიშვნელოა. ზოგიერთმა მიკროსაფინანსო ორგანიზაციამ, მაგალითად კრისტალმა, გარკვეულ პროგრესს მიაღწია ენერგო ეფექტური ღონისძიებებისთვის და მცირე მასშტაბების, ხშირად დეცენტრალიზებული, განახლებადი ენერგიების დანადგარებზე, სესხების გაცემაში. იგივე შეიძლება ითქვას სს პრო კრედიტ ბანკზეც. 2017 წელს ჰოლანდიის მეწარმეობის განვითარების ბანკმა მუშაობა დაიწყო მიკრო-საფინანსო ორგანიზაცია კრისტალთან მწვანე მიკროფინანსების პროგრამით.

ადგილი ჰქონდა ადგილობრივ აქციონერული ინვესტირების შემთხვევებსაც. მაგალითად, მთავრობის მფლობელობაში არსებულმა სს საპარტნიორო ფონდმა, 2016 წელს სააქციო ინვესტირება მოახდინა მწვანე საშენი მასალების წარმოებაში. თუმცა, ეს ინვესტიციები მიმართული იყო საშუალო სიდიდის და დიდ კომპანიებზე. აგრეთვე, საქართველო მონაწილეობს გლობალური ენერგო ეფექტურობისა და განახლებადი ენერგიების პროგრამაში, რომელიც აფინანსებს მწვანე ინვესტიციების განმახორციელებელ კერძო აქციონერულ ინვესტორებს.

copy the linklink copied!4.4. ადგილობრივი ბანკები, რომლებიც საქართველოში მწვანე სესხებს გასცემენ

წინამდებარე თავში მოყვანილია იმ სამი ბანკის მაგალითი, რომლებიც ყველაზე აქტიურად გასცემდნენ მწვანე სესხებს საართველოში. ეს ბანკებია: თი-ბი-სი ბანკი, პრო კრედიტ ბანკი და სბ (მოცემულია ანბანის მიხედვით). სამივე მათგანი გასცემთა მსს-ისა და კორპორატიული სასესხო პროდუქტების რაღაც ნაზავს, იმისდა მიხედვით, თუ რა სიდიდის კომპანია იყო მსესხებელი. სამივე ბანკი ასევე მონაწილეობდა სფი-ის მწვანე საკრედიტო ხაზებში. თუმცა, თითოეულმა მათგანმა განსხვავებული მიდგომები გამოიყენეს მსს-ის მწვანე ფინანსების მიმართ.

-

სბ, რომელიც საქართველოს ერთ-ერთი მოწინავე ბანკია, მომსახურების ფართო სპექტრს სთავაზობს კლიენტებს. ბანკის სერვისებით სარგებლობს 2.5 მილიონი ადამიანი, ბანკის 271 განყოფილების მეშვეობით. ჯამურად აქტივების, სესხებისა და დეპოზიტების მხრივ მას ბაზრის 35% უკავია. იგი იყენებს მულტიბრენდულ სტრატეგიას საცალო-საბანკო მომსახურებაში. ესაა: ექსპრეს და წამყვანი ფილიალები, ექსპრეს გადახდის ტერმინალები, მობილური და ინტერნეტ ბანკინგი, შედარებით შეძლებული სეგმეტისთვის სოლო-ს საბანკო განყოფილებები და მიკრო/მსს-ის სეგმენტი. სბ საბანკო სერვისებს სთავაზობს თავის კორპორატიულ კლიენტებსაც. საქართველოში ეს ბანკი კორპორატიული სესხების მხრივ ლიდერია, ემსახურება რა 2 500 ბიზნეს ერთეულს სხვადასხვა სექტორებიდან, იქნება ეს ვაჭრობა, ენერგეტიკული ინდუსტრია თუ ტურიზმი. იგი ასევე არის ქვეყნის ლიდერი ვაჭრობის სფეროს ბიზნესების დაფინანსებაში და სთავაზობს სალიზინგო მომსახურებას საკუთარი შვილობილი კომპანიის - საქართველოს სალიზინგო კომპანიის - მეშვეობით. ბანკი წარმოადგენს ღია ტიპის სააქციო საზოგადოება „საქართველოს ბანკის ჯგუფი“-ს (ჯგუფი) მთავარ სუბიექტს. ჯგუფი იმ კომპანიათა რიცხვშია, რომლებიც შეყვანილია ლონდონის საფონდო ბირჟის მოწინავე სეგმენტის დარეგისტრირებული ფასიანი ქაღალდების მთავარ ბაზარზე. ჯგუფი, მის საკუთრებაში არსებული შვილობილი საინვესტიციო ბანკის, გალთ ენდ თაგარტის მეშვეობით, ასევე სთავაზობს მთელ რიგ სერვისებს საკონსულტაციო მომსახურების, სასესხო და სააქციო კაპიტალის, საბაზრო კვლევების და საბროკერო მომსახურების სახით. სბ მწვანე სესხების იდეის მთავარი მხარდამჭერი იყო საქართველოს ბაზარზე. მან სფი-გან მიიღო სხვადასხვა საკრედიტო ხაზი სესხების გასაცემად, ენერგო ეფექტურობისა და განახლებადი ენერგიების მხარდასაჭერად ერგბ, ესბ, KfW და ფონდი მწვანე ზრდისთვის).

-

თი-ბი-სი ბანკი წარმოადგენს უნივერსალურ ბანკს, რომელიც საქართველოში ოპერირებს და ემსახურება საცალო, მსს-ის და კორპორატიულ კლიენტებს. 2016 წელს თი-ბი-სი ბანკმა შეიძინა ბანკი რესპუბლიკა სოსიეტე ჟენერალისგან, რამაც იგი უმსხვილეს ბანკად აქცია გაცემული სესხებისა და დეპოზიტების მხრივ. 2018 წელს, საქართველოს ეროვნული ბანკის მონაცემებით, მისმა წილმა მთლიანი სესხების რაოდენობაში 38%-ს მიაღწია, ხოლო არასაბანკო დეპოზიტებში - თითქმის 39%-ს. მისი კლიენტების რაოდენობა 2 მილიონს აჭარბებს, ხოლო განყოფილებების რიცხვმა, მთელი საქართველოს მასშტაბით, 170 შეადგინა. თი-ბი-სი ბანკი დარეგისტრირებულია ლონდონის საფონდო ბირჟაზე და მისი FTSE-ის ინდექსი 250-ს შეადგენს. ბანკმა ხუთი სფი-დან მიიღო რამდენიმე საკრედიტო ხაზი, ენერგო ეფექტურობისა და განახლებადი ენერგიების ინვესტირების ხელშეწყობის მიზნით, ისევე როგორც, მწვანე ზრდის წასახალისებლად კორპორაციებსა და მსს-ში.

-

პრო კრედიტ ბანკი საქართველოს საბანკო სექტორში ოპერირებს 1999 წლიდან. მისი ძირითადი მიზანია მსს-ის და საცალო კლიენტების დაფინანსება. პრო კრედიტ ბანკი საქართველო საერთაშორისო პრო კრედიტ საბანკო ჯგუფის ნაწილია, რომელიც ძირითადად აღმოსავლეთ და სამხრეთ-აღმოსავლეთ ევროპაში და გერმანიაში ოპერირებს. პრო კრედიტ ჰოლდინგი, რომელიც სათაო კომპანიაა, ემსახურება მსს-ის ბიზნეს-სექტორს, სთავაზობს რა მათ ფართო საბანკო მომსახურებას გერმანული „ჰაუზბანკის“ პრინციპების საფუძველზე. პრო კრედიტ ჯგუფი დარეგისტრირებულია ფრანკფურტის საფოდო ბირჟის უმაღლეს სტანდარტებში. პრო კრედიტ ბანკს, საქართველოსა და პრო კრედიტ ბანკ გერმანიას შორის არსებული თანადაფინანსების პროგრამა საშუალებას იძლევა საქართველოს მსს უზრუნველყოს შედარებით შეღავათიანი საპროცენტო განაკვეთიანი მსხვილი ფინანსური საშუალებებით (750 000-დან 5 მილიონ ევრომდე). პრო კრედიტ ბანკი ძლიერ სოციალურ და გარემოსდაცვით პოლიტიკას ატარებს, გარემოს დაცვის მენეჯმენტის სისტემით. იგი პირველი ბანკი იყო, რომელმაც ISO 14001 სერთიფიკატი მოიპოვა. პრო კრედიტ ბანკი იძლევა ეკო სესხებს ენერგო ეფექტური მასალების და მოწყობილობების ინვესტირებისათვის, მსს-ის და საოჯახო მეურნეობების პროდუქტიულობისა და ეფექტიანობის გაუმჯობესების მიზნით. საცალო სესხები გაიცემა საცხოვრისის გაუმჯობესებისათვის და ელექტრო-ტრანსპორტზე გადასასვლელად, მაგრამ ამ სესხებს არ ეწოდება ეკო-სესხები. ბანკის მწვანე სესხები, მისი საერთო სასესხო პორტფელის 16%-ს შეადგენს.

სამივე ბანკი სარგებელს ნახულობს საერთაშორისო კაპიტალების ბაზარზე წვდომისა და კარგად განვითარებული მმართველობითი მოდელის შედეგად (როგორც თავისი მთავარი მეწილეების მხრიდან, ასევე საფონდო ბირჟებზე რეგისტრაციის შედეგად).

copy the linklink copied!4.5. წარმატების ძირითადი ფაქტორები

სამივე ბანკი იყენებდა რამდენიმე ერთმანეთისაგან განმასხვავებელ მეთოდებს, რაც მათ საშუალებას აძლევდა წარმატებით მიეღოთ მონაწილეობა მსს-თვის მწვანე კრედიტების გაცემაში. მაღალი დონის მენეჯმენტმა და თანამშრომლებმა მოახდინა წარმატების საერთო უმთავრესი მიზეზების იდენტიფიცირება. ესენია:

-

მაღალი მენეჯმენტის დაინტერესება და მხარდაჭერა: ყველა ბანკმა, იმის გათვალისწინებით, თუ რა სარგებელი შეუძლია მოიტანოს ამ მიმართულებამ, მმართველობის მაღალ დონეზე, სტრატეგიული მხარდაჭერა გამოთქვა გარემოსდაცვითი ფინანსების ბაზრის სასარგებლოდ. ისინი აგრეთვე ჩართულები იყვნენ სფი-ის ენერგო ეფექტურობისა და განახლებად ენერგიებზე სესხების პროგრამაში. მმართველობის საერთაშორისო სტანდარტებისა და გარემოსდაცვითი და სოციალური ვალდებულებების პრინციპების მიმართ ერთგულებამ, ზემოაღნიშნულ ჩართულობასთან ერთად, სამივე ბანკს შესაძლებლობა მისცა ბაზარზე ძლიერი რეპუტაცია შეექმნათ.

-

სტანდარტული საბანკო პროდუქტები: სამივე ბანკი ცდილობდა სფი-დან და დონორებისგან მიღებული დახმარება გამოეყენებინათ სტანდარტული პროდუქტების შეთავაზებაში, რომელიც მათი ძირითადი კლიენტების მოთხოვნებთან იქნებოდა მისადაგებული. იმ შემთხვევებში, როდესაც სფი-ის თითოეული სესხის მიმართ იყენებდა სესხის გაცემისა და ანგარიშგების განსხვავებულ კრიტერიუმებს, ეს სესხები სხვადასხვანაირად იფუთებოდა და უფრო შეღავათიანი, გრძელვადიანი და კლიენტზე მორგებული ხდებოდა. ამან საშუალება მისცა ბანკებს პროდუქტების სრული სპექტრი ჰქონოდათ და არ ემოქმედათ მხოლოდ როგორც შუამავლებს სფი-ის ცალკეული სესხებით ოპერირებისას.

-

სპეციალურად განსაზღვრული შიდა რესურსი: სამივე ბანკს გააჩნია სპეციალურად გამიზნული მნიშვნელოვანი შიდა რესურსი ენერგო ეფექტური და განახლებადი ენერგიების პროექტების დასაფინანსებლად საქართველოს ბაზარზე. აქ იგულისხმება შეფასების შესაძლებლობები (ანუ ენერგო-დანაზოგების ჩართვა ქეშ-ფლოსა და უკუგების ანალიზის დროს). იგი ასევე მოიცავს განახლებადი ენერგიის პროდუქტების დაფინანსება, მარკეტინგს, ამ მიმართულებით დასაქმებულთა ტრეინინგებს და გარემოსდაცვით ანგარიშებს (ანუ. ენერგო დანაზოგები, სათბური გაზების ემისიების კალკულაცია).

-

მასშტაბის ეკონომია: სამივე ბანკს, როგორც საქართველოს მოწინავე ფინანსურ დაწესებულებებს, კარგად ჩამოყალიბებული კლიენტების ბაზა გააჩნია. ეს მათ უზრუნველყოფს მომხმარებელთა ძლიერი და დივერსიფიცირებული ნაკადით ენერგო ეფექტური და განახლებადი ენერგიების ფინანსურ პროდუქტებზე. სექტორის ნაირსახეობიდან გამომდინარე კლიენტებიც საკმაოდ დივერსიფიცირებულია. ბანკებმა შესძლეს მიეღწიათ მასშტაბის ეკონომიისათვის საბანკო პროდუქტის შემუშავებასა და დისტრიბუციაში. სამივეს ბაზარზე ძლიერი პოზიციები უკავიათ იმისათვის, რომ კლიენტების საკრედიტო ისტორიების გამოყენებით პროდუქტის სტიმულირებას შეუწყონ ხელი. სამივე ბანკში წარმოდგენილია საერთაშორისო კაპიტალის წილობრივი მონაწილეობა, რაც მათ საშუალებას აძლევს შეინარჩუნონ ფინანსური სიმტკიცის გარკვეული სიმყარე.

-

საერთაშორისო დონორებთან თანამშრომლობა: სამივე ბანკს აქვს ძლიერი კორპორატიული მართვის რეჟიმი და საერთაშორისო წილობრივი მონაწილეობა მათ კაპიტალში. ეს უადვილებთ მათ სფი-თან თანამშრომლობას.

copy the linklink copied!4.6. ძირითადი გამოწვევები

საქართველოში მცირე სიდიდის საწარმოებისათვის გრძელვადიანი სესხების სიმწირეა. ეს ძლიერ გავლენას ახდენს მათ შესაძლებლობაზე ინვესტირება მოახდინონ სუფთა წარმოების, ენერგო ეფექტურობის და მდგრადი განვითარების პროექტებში. სამი ბანკის წარმომადგენლებთან დისკუსიების შედეგად მოხდა რიგი იმ გამოწვევების იდენტიფიცირება, რაც ხელს უშლის საქართველოში მსს-ის ბაზრისთვის მწვანე ფინანსების მასშტაბების ზრდას. ეს გამოწვევები მოყვანილია ქვემოთ.

მიწოდების ასპექტები

-

მსს-ის დეფინიცია და სესხების მოცულობის სიდიდე: საქართველოს ბანკები, რომლებიც თანამშრომლობენ სფი-თან მწვანე საკრედიტო ხაზების მისაღებად კრედიტორების შესაბამისობის განსაზღვრისას იყენებენ საერთაშორისო სტანდარტებს (იხილეთ დისკუსია მსს-ის დეფინიციებზე ზემოთ). ამის შედეგად, ფინანსური სახსრები ძირითადად მიედინება დიდი კომპანიებისკენ, რომელიც საქართველოს სინამდვილეში წარმოადგენენ კორპორაციებს (თუმცა, ისინი ევროკავშირის სტანდარტებით მსს-ს წარმოადგენენ). ამის გამო, მსს-თვის ენერგო ეფექტურობაზე გაცემული სესხების სიდიდე შედარებით მაღალი იყო (ხშირად იგი აღემატებოდა 1 მილიონ აშშ დოლარს) სბ-სა და თი-ბი-სი ბანკში. ამასთან, სესხების დიდი რაოდენობა სხვადასხვა ბიზნესმა მიიღეს, როგორც ბანკის კორპორატიულმა კლიენტებმა და არა როგორც მსს-ბმა. მსგავსი სიტუაცია იყო პრო კრედიტ ბანკთან დაკავშირებითაც. ეკო-სესხების პროგრამის ფარგლებში მსს-ზე გაცემული სესხები, რომელიც 750 000-დან 5 მილიონ ევრომდე მერყეობდა, მნიშვნელოვნად აღემატებოდა იმას, რაც მცირე ბიზნესს სავარაუდოს სჭირდებოდა. ბანკებისთვის მიმზიდველია გასცეს დიდი სესხების მცირე რაოდენობა, რაც მათ უმცირებს ტრანზაქციის ღირებულებას. ეს, თავის მხრივ, ბანკებს შესაძლებლობას აძლევს სამიზნედ განსაზღვროს უფრო კრედიტუნარიანი მომხმარებელი და პოტენციურად გაზარდოს საკუთარ კაპიტალზე უკუგება.

-

მწვანე ფინანსების ჰიდროელექტროსადგურებისკენ მიმართვის ტენდენცია: ადრეული პერიოდის ზოგიერთი მწვანე საკრედიტო ხაზი, რომელიც გახსნილი იყო სფი-ის მიერ (მაგ. ერგბ-ის ენერგოკრედიტები) იმგვარად იყო სტრუქტურირებული, რომ გამოყენებული ყოფილიყო როგორც განახლებად ენერგიებზე, ასევე ენერგო ეფექტურობაზე. ეს გამოწვეული იყო ენერგო ეფექტურ სესხებზე მოთხოვნის ნაკლებობით და შესაძლებელი იყო ეს საკრედიტო ხაზები გადანაწილებული ყოფილიყო წინასწარ განსაზღვრული ვადების მიხედვით. ამის შედეგად მნიშვნელოვანი სახსრები იქნა გამოყენებული არა მსს-ზე გასაცემად, არამედ ჰიდროელექტრო სადგურების პროექტებისთვის. ჰიდრო-ელექტრო სადგურები საქართველოში კერძო ინვესტიციების მნიშვნელოვან ინტერესს ხასიათდება (როგორც საშინაო, ასევე უცხოურის). ამასთან, საქართველოს ადგილობრივი ბანკებიც საკმაოდ გაიწაფნენ ამგვარი პროექტების ინვესტირებაში. ეს პროექტები მიმზიდველი გახდა მას შემდეგ, რაც შესაძლებელია გამომუშავებული ენერგიის შესყიდვაზე ხელშეკრულებების გაფორმება და სხვა, პოლიტიკის დონეზე მიღებული მხარდამჭერი ღონისძიებების შედეგად.

-

შესაძლებლობის ფასი ბანკებისთვის: ბანკები გადაწყვეტილებების მიღებისას ხშირად უყურებენ შესაძლებლობის ფასს, როდესაც ეს გადაწყვეტილება ეხება მსს-ის სექტორისთვის მწვანე სასესხო პროდუქტების მიწოდების ხელშეწყობას. მსს-ზე სესხების გაცემისას, ბანკებს ხშირად აქვთ „ჩვეულებრივი“ და მოკლევადიანი პროდუქტების მეტი არჩევანი (ანუ სტანდარტული მსს-ის დაფინანსება), რომელიც კარგი უკუგებით არის უზრუნველყოფილი და მზარდი ბაზრით ხასიათდება. ბანკები ხშირად ამჯობინებენ სამიზნედ აირჩიონ უფრო მსხვილი და მომგებიანი სეგმენტი სესხების გასაცემად (მაგ. იპოთეკური დაფინანსება, საცალო-საბანკო მომსახურებები ფიზიკური პირებისთვის). არსებობს შესაძლებლობის ფასი ინვესტირების განსახორციელებლად იმ მიმართულებით, რაც მწვანე სასესხო პროდუქტებად აღიქმება, სადაც პოტენციურ მომხმარებელთა მცირე რაოდენობა და ტრანზაქციების მაღალი ღირებულებაა. განსაკუთრებით ეს ის შემთხვევაა, სადაც შერჩევისა და ანგარიშგების უფრო მკაცრი მოთხოვნებია. ხშირად, განსაკუთრებით კი სფი-ს საკრედიტო ხაზებთან თანამშრომლობისას, ტრანზაქციის მნიშვნელოვანი ღირებულება მსს-ის მწვანე სესხებთან ასოცირდება. ეს შეიძლება მოიცავდეს უფრო კომპლექსური სესხების მიღებაზე მიმართვებს, ენერგო აუდიტებს, აპლიკაციას, ეკონომიკური მიზანშეწონილობის ანალიზს, მონიტორინგის ანგარიშებს მიღებული შედეგების შესახებ. შესწავლას საჭიროებს თუ რამდენი ბანკი აგრძელებს მწვანე სასესხო პროდუქტების შეთავაზებას, მას შემდეგ რაც, სფი-ის საკრედიტო ხაზი დაიხურა.

-

ბანკებში მწვანე პროექტების შეფასების არასაკმარისი შესაძლებლობები: ბანკები შედარებით ნელა აღიქვამენ მწვანე სესხების ბაზრის შესაძლებლობებს. მინიმალური ენერგო-დანაზოგის კრიტერიუმის გამოყენება შესაძლოა ნიშნავდეს, რომ ქეშ-ფლოსა და საპროექტო ფინანსირების ანალიზთან ერთად, თანაბრად უნდა იქნას გამოყენებული კრედიტის შეფასების პროცედურების მთავარი სტანდარტები. საპროექტო ფინანსირების გამოყენება, ჯერ-ჯერობით ისევ იშვიათობას წარმოადგენს საქართველოს (და სხვაგანაც) მსს-ის სექტორში. სესხის გაცემის გადაწყვეტილებას ჩვეულებრივ საფუძვლად უდევს კრედიტის გაცემაზე გადაწყვეტილების სტანდარტული კრიტერიუმები. ბანკები საწყის ეტაპზევე ცდილობენ აირიდონ რისკები, რადგან ისინი კარგად არ იცნობენ მწვანე ტექნოლოგიებს და იმ პროცესებს, რომლებიც მათ უნდა დააფინანსონ. მათ შესაძლოა ასევე არ იცოდნენ, თუ რომელი პროექტი შეეფერება მწვანე დაფინანსებას, მათი ფართო სასესხო პორტფელის ფარგლებში. აგრეთვე, ბანკებს შესაძლოა ერჩივნოთ დააფინანსონ ის პროექტები, რომლის შედეგადაც გაიზრდება მოცულობა და პროდუქტიულობა (სადაც ნათელია პოტენციური უკუგება), ვიდრე ის პროექტები, სადაც მარტივად მცირდება მხოლოდ ხარჯები. ენერგო ეფექტურ პროექტებს ხშირად სწრაფი უკუგების პერიოდი აქვთ (OeEB, 2015[8]). თუმცა კრედიტის მოკლე ვადები და მაღალი ღირებულება საქართველოში, რესურს ეფექტურობის პერსპექტივას ნაკლებად მიმზიდველს ხდის.

-

სააქციო ინვესტირების შეზღუდვები: საჯარო და კერძო სექტორის ინვესტორები იძლევიან სააქციო ინვესტიციებს, განსაკუთრებით განახლებადი ენერგიების და ჰიდრო-ელექტრო სადგურების მსხვილი პროექტებისათვის. თუმცა, აქციები ნაკლებად ხელმისაწვდომია მცირე ზომის პროექტებისათვის, რომლებიც არაა დაკავშირებული ჰიდრო-განახლებად ენერგიებთან და ენერგო ეფექტურობასთან. ფასიანი ქაღალდების ბაზარი განუვითარებელია საქართველოში. შედეგად, ის მსს-ბი, რომლებიც ცდილობენ საკუთარი საქმიანობა მდგრადი განვითარების სექტორს დაუკავშირონ, განიცდიან ე.წ. ბიზნეს-ანგელოზების, ვენჩერული კაპიტალის ან კერძო სააქციო ინვესტორების სიმწირეს.

მოთხოვნის მხარე

-

ცოდნის ნაკლებობა მსესხებლებს შორის: კვლევის შედეგად დადგინდა, რომ პოტენციურ მსესხებლებს შორის (განსაკუთრებით მცირე ზომის მსს-ში) ცოდნის უკმარისობაა იმ პოტენციურ სარგებელთან დაკავშირებით, რაც ენერგო ეფექტურ პროექტებში ინვესტირებას მოაქვს. ცოდნის უკმარისობას ემატება ტექნოლოგიებთან და დაფინანსებასთან დაკავშირებული რისკების ზედმეტად გაზრდილი აღქმა. მსესხებლები არ განიხილავენ კაპიტალში ინვესტირების პროგრამებს, კონკრეტულად ენერგო ეფექტურობისა და კლიმატის ცვლილების პროექტებიდან მომდინარე სარგებელთან მიმართებაში. ხშირად, ინვესტიციების განხორციელების გადაწყვეტილებისას, არ იციან აღნიშნული ინვესტიციების რეალური უკუგების პერიოდის შესახებ. ხშირად გვხვდება არასაკმარისი ცოდნა იმ თანმდევი სარგებლის შესახებ, რაც ხარისხისა და პროდუქტიულობის გაუმჯობესებას მოაქვს. მსს-ის ინვესტიციები მწვანე ტექნოლოგიებზე ან ენერგო ეფექტურობაზე, შეიძლება ხშირად განხილული იყოს როგორც შესაძლებლობის ფასი, გაზრდილი წარმოების ან ახალი პროდუქტების შექმნის ხარჯზე. მსს-ბმა შესაძლოა არ იცოდნენ არსებული საუკეთესო პრაქტიკის ფართო სპექტრის შესახებ, რაც შეიძლება ინტეგრირებული იყოს კაპიტალურ ინვესტიციებთან ერთად და აგრეთვე ის, თუ როგორაა შესაძლებელი პროექტების ფინანსური უკუგების გაუმჯობესება.

-

სტრატეგიული და მარეგულირებელი ჩარჩოს არასრულყოფილება მდგრადი ენერგიებისათვის ფინანსების მოთხოვნის შემზღუდველ ფაქტორად რჩება. ეროვნული ენერგო ეფექტურობის პოლიტიკის დოკუმენტების და მასთან დაკავშირებული მარეგულირებელი დოკუმენტების ნელი შემუშავება, მიღება და შესრულება, ზღუდავს მდგრადი ენერგიების ფინანსების პოტენციურ ბაზარს. დღემდე შენარჩუნებული სუბსიდიები ორგანულ საწვავზე, ასევე ხელს უშლის საინვესტიციო გადაწყვეტილებების მიღებას, თუმცა ბოლოდროინდელი ფასწარმოქმნის რეფორმა ხელს უწყობს მოთხოვნის სტიმულირებას. ეთგო-ის კვლევამ ევროკავშირის აღმოსავლეთ პარტნიორობის ქვეყნებში ენერგო სუბსიდიების შესახებ აჩვენა, რომ საქართველოში ბუნებრივი გაზის სექტორში მოხმარება მნიშვნელოვნად სუბსიდირებულია, როგორც მისი გამოყენებისას ელექტროენერგიის გენერირებისათვის, ასევე - გათბობისა და საკვების მომზადებისათვის. სუბსიდიები გამოიხატება რეგულირებული ტარიფებით, დღგ-ს გადასახადებისგან გათავისუფლებით და ბიუჯეტიდან პირდაპირი ტრანსფერებით (OECD, 2018[9]).

პრო კრედიტ ბანკი გასცემს ე.წ. ეკო სესხებს მსს-თვის, სხვადასხვა ტიპის ეფექტური გადაიარაღებისათვის და განახლებად ენერგიებში ინვესტიციების განსახორციელებლად. აღნიშნული ტიპის ინვესტიციების მაგალითებია:

-

სამრეწველო პროცესები - ძველი მექანიზმების ან მოწყობილობების შეცვლა ან ახლის დამატებით შეძენა.

-

შენობების გარსი - გარე კედლებზე/სახურავებზე/სართულებზე თბო-იზოლაციის გამოყენება და ორმაგი/სამმაგი შუშით კარებებისა და ფანჯრების მონტაჟი.

-

ელექტრონული მოწყობილობები - მაღალეფექტური ელექტრო ძრავების, ახალი გასანათებელი სისტემების, A+ და უფრო მაღალი კატეგორიით შეფასებული მოწყობილობების შეძენა და სხვ.

-

გამათბობლები და გამაგრილებლები - ახალი ცენტრალური გათბობის/გაგრილების სისტემების, ბოილერების, კონდიციონერების და სხვა მოწყობილობების ინსტალაცია.

-

ნარჩენების მართვა - ნარჩენების სეპარირება, დახარისხება (ქაღალდი, პლასტმასი, შუშა) და სხვ.

-

განახლებადი ენერგიის წყაროები - მზის გამაცხელებელი სისტემები წყლისთვის (კოლექტორები, კოლექტორები ელექტრო ვარვარით), გეოთერმული ტუმბოები ან ბიომასის ბოილერები (შეშა, პალეტები და სხვ).

წყარო: პროკრედიტ ბანკი

copy the linklink copied!4.7. არსებული პოლიტიკის დოკუმენტები

უფრო მცირე სიდიდის მსს-ის ფინანსებზე გაუმჯობესებული წვდომის უზრუნველყოფა, მწვანე ინვესტირების განხორციელებისათვის რთულ საკითხად რჩება. მთავრობა შეისწავლიდა ამ გამოწვევას კლიმატთან დაკავშირებული განვითარების ჩარჩო-დოკუმენტების შემუშავებისას.

როგორც დაბალ ემისიებიანი განვითარების სტრატეგია (დეგს), ისევე ეროვნული ენერგო ეფექტურობის სამოქმედო გეგმის (ეეესგ) ჩარჩო დოკუმენტი ყურადღებას ამახვილებს დაფინანსების მექანიზმის აუცილებლობაზე, მწვანე ფინანსების მასშტაბების გაზრდის დასახმარებლად. ეს შეიძლება მოხდეს, უფრო ფართო, ეროვნულ დონეზე აყვანილი, ინვესტიციების წახალისების ღონისძიებებზე და ფინანსური ბაზრების შექმნაზე კონცენტრირებით (ამასთან, არაა აუცილებლი მსს-ზე ფოკუსირება).

ეეესგ გულისხმობს სპეციალური სააგენტოს6 შექმნას, რომელიც დაკავებული იქნება მწვანე ინვესტიციებით. ინვესტიციები გამიზნული იქნება მწვანე ინფრასტრუქტურის შექმნაზე, ენერგო ეფექტურობაზე და განახლებად ენერგიებზე (OECD, 2018[10]). ამ ტიპის სააგენტო შემდეგი მახასიათებლების მატარებელი უნდა იყოს:

-

უნდა იმართებოდეს, როგოც დამოუკიდებელი სააგენტო და არ შედიოდეს სტრუქტურულად სამინისტროს შემადგენლობაში

-

უნდა გააჩნდეს გრძელვადიანი დაფინანსების პერიოდები (მაგ. ორი-სამი წლით) უფრო მეტად სტრატეგიული დაგეგმვისათვის

-

ახდენდეს დონორი ორგანიზაციების კოორდინირებას

-

ახდენდეს კომბინირებულ (შერეულ) ფინანსირებას, სხვა საჯარო და კერძო სექტორების ინვესტირებისათვის

-

უნდა ფინანსდებოდეს საბიუჯეტო წყაროებიდან

-

დროდადრო უნდა იღებდეს დახმარებას სხვა შემოსავლის წყაროებიდანაც (მაგ. ენერგო ანგარიშები, გადასახადები არაეფექტურ საქონელზე და სერვისებზე, ისეთი, როგორიცაა სატრანსპორტო საშუალებები და ჯარიმები გარემოს დაბინძურებისათვის).

დეგს-მ აგრეთვე გამოავლინა მთელი რიგი შესაძლებლობები მწვანე ფინანსების მობილიზაციისათვის, მათ შორის შემდეგი:

-

კლიმატის დაფინანსების სტრატეგიის საგზაო რუქის შექმნა

-

ეროვნული მწვანე საინვესტიციო ბანკის შექმნა

-

კლიმატის დაფინანსების სამუშაო ჯგუფის შექმნა ბიუჯეტირების, დაგეგმვის და ანალიზის გაუმჯობესების მიზნით

-

კომბინირებული (შერეული) ფინანსირების უკეთ გამოყენება

-

კლიმატთან დაკავშირებული პროექტების ობლიგაციების გამოშვებით დაფინანსების შესაძლებლობის გამოკვლევა.

ნებისმიერი ტიპის ფონდებს (იქნება ეს ეროვნული საინვესტიციო ბანკი თუ სხვა დაფინანსების პლატფორმა), ნათლად უნდა ესმოდეს მსს-ის დაფინანსებასთან დაკავშირებული გამოწვევები. ერთ-ერთი საშუალებაა პარტნიორული ურთიერთობის დამყარება სააგენტოსთან „აწარმოე საქართველოში“ და კომერციული ბანკების სექტორთან (იხ. დანართი A). ამგვარმა მიდგომამ, უნდა მოახდინოს მწვანე კრიტერიუმების ჩართვა იმ არსებულ შეღავათებში, რომელიც პროგრამა „აწარმოე საქართველოში“ მსს-ის მიმართ ახორციელებს.

გამოყენებული ლიტერატურა

[6] EBRD/World Bank Group (2015), The Business Environment in the Transition Region (based on the Business Environment and Enterprise Performance Survey), European Bank for Reconstruction and Development, London; World Bank Group, Washington, DC, https://ebrd-beeps.com/wp-content/uploads/2015/07/BEEPSV-complete.pdf.

[4] Government of Georgia (2015), Georgia’s Intended Nationally Determined Contribution, United Nations Framework Convention on Climate Change, Bonn, http://www4.unfccc.int/submissions/INDC/Published%20Documents/Georgia/1/INDC_of_Georgia.pdf.

[3] Government of Georgia (2015), Third National Communication of Georgia to the UN Framework Convention on Climate Change, United Nations Development Programme, Tbilisi, https://www.ge.undp.org/content/georgia/en/home/library/environment_energy/third-national-communication-of-georgia-to-the-un-framework-conv0/.

[5] NBG (2019), Key Macroeconomic Indicators and International Ratings, National Bank of Georgia (database) (accessed 23 October 2019), https://www.nbg.gov.ge/index.php?m=494&lng=eng.

[1] NEEAP Expert Team (2017), Draft National Energy Efficiency Action Plan, Report Commissioned by EBRD, National Energy Efficiency Action Plan, Tbilisi.

[9] OECD (2018), Inventory of Energy Subsidies in the EU’s Eastern Partnership Countries, Green Finance and Investment, OECD Publishing, Paris, http://www.oecd.org/env/inventory-of-energy-subsidies-in-the-eu-s-eastern-partnership-countries-9789264284319-en.htm.

[10] OECD (2018), Mobilising Finance for Climate Action in Georgia, Green Finance and Investment, OECD Publishing, Paris, https://dx.doi.org/10.1787/9789264289727-en.

[7] OECD (2016), Environmental Lending in EU Eastern Partnership Countries, Green Finance and Investment, OECD Publishing, Paris, https://dx.doi.org/10.1787/9789264252189-en.

[8] OeEB (2015), Energy Efficiency Potential. Final Country Report: Georgia, Energy Efficiency Finance II TASK 1, Development Bank of Austria, Vienna, https://www.oe-eb.at/dam/jcr:c480882f-df26-4d62-9901-d6e25e2a4ec1/OeEB-Study-Energy-Efficiency-Finance-Georgia.pdf.

[2] Winrock and Remissia (2017), Georgia Low Emission Development Strategy Draft Report, commissioned by the USAID-funded EC-LEDS Clean Energy Program, Winrock International and Sustainable Development Center, Little Rock, US.

← 1. ერგბ-ის მიერ მოწოდებული ინფორმაცია თბილისში, პოლიტიკის შესახებ დიალოგის დროს, 2019 წლის ივლისში.

← 2. ევროკავშირის ტაქსონომია საშუალებაა ინვესტორთა დასახმარებლად, რათა გაიგონ, უკავშირდება თუ არა კონკრეტული ეკონომიკური საქმიანობა მდგრადი გარემოს დაცვას. ევროკავშირის ტაქსონომია მოიცავს (i) ტექნიკური სკრინინგის კრიტერიუმებს 67 აქტივობისთვის იმ 8 სექტორში, რომელსაც შეუძლია მდგრადი წვლილი შეიტანოს კლიმატის ცვლილების შერბილებაში; (ii) მეთოდოლოგიას და მაგალითებს (და ამ მაგალითების ამოხსნას), მდგრადი წვლილის შესაფასებლად, კლიმატის ცვლილების ადაპტაციაში; (iii) სახელმძღვანელოს და კონკრეტულ კვლევებს ინვესტორების მოსამზადებლად ტაქსონომის გამოყენებისათვის.

← 3. საქართველოს კომერციულ ბანკებთან დისკუსიაში გამოჩნდა, რომ მწვანე სესხები ჩვეულებრივ იმავე ღირებულების მატარებლები არიან, რაც მსს-ზე გაცემული სხვა ტიპის სესხები.

← 4. ზღვრული ხარჯები დაბინძურების შემცირებაზე შესაძლოა უარყოფითი იყოს, როდესაც დაბალნახშირბადიანი განვითარების სცენარი უფრო, იაფია ვიდრე ბიზნესის წარმოება არსებული პრაქტიკის შენარჩუნებით. თუმცა, ზღვრული ხარჯები დაბინძურების შემცირებაზე შეიძლება მკვეთრად გაიზარდოს, როდესაც ხდება უფრო მეტი დაბინძურების შემცირება.

← 5. გარანტიების სქემა „ევროკავშირის დაფინანსება ნოვატორებისათვის“ (InnovFin) მიზნად ისახავს სესხებზე წვდომის დაჩქარებას და გაადვილებას მსს-ის ინოვაციური ბიზნესებისათვის, და 25 000-დან 7.5 მილიონ ევრომდე სესხების ფინანსირებისას ახდენს გარანტიით უზრუნველყოფას.

← 6. განსაზღვრულია, რომ ეს სააგენტო იფუნქციონირებს, როგორ საზედამხედველო ორგანო, რომლის ამოცანა იქნება ქვეყანაში ენერგო ეფექტურობის საკითხების კონტროლი. საქართველოს მთავრობა ამგვარი.

მეტამონაცემები, იურიდიული და სამართლებრივი უფლებები

https://doi.org/10.1787/943e0535-ka

© OECD 2020

წინამდებარე ნაშრომის გამოყენება, ელექტრონული ან ბეჭდური სახით, განსზღვრულია წესებით და პირობებით, რომლებიც შესაძლებელია ინახოს: http://www.oecd.org/termsandconditions.